今年以来,受到中央碳达峰碳中和会议利好刺激,叠加海外新能源车利好政策,景气度上行,A股新能源车板块爆发,新能源指数动力电池、锂电电解液等概念板块领涨,相关新能源车、能源类的主题基金表现一马当先。

多位基金经理表示,今年是真正意义上全球新能源产业同频共振的一年,对新能源板块的中长期投资机会持乐观态度。

新能源概念持续升温 相关基金近一年涨超151%

从指数型基金近一年表现来看,截至6月4日,排名第一的是平安新能车ETF,近一年回报达124.37%,排名第三的是国泰新能车ETF,近一年回报达116.82%,排名第四的华夏新能源车ETF,近一年回报达106.59%。

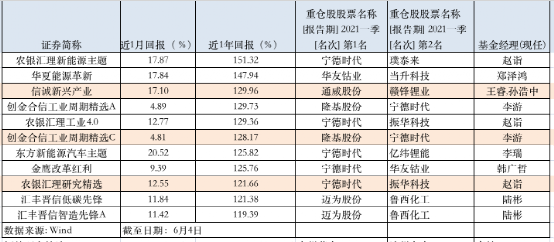

从权益类基金(普通股票型+混合型)近一年表现来看,截至6月4日,排名第一的是赵诣管理的农银汇理新能源主题,近一年回报达151.32%。排名第二的是郑泽鸿管理的华夏能源革新,近一年回报达147.94%,此外,信诚新兴产业、创金合信工业周期精选A、农银汇理工业4.0,近一年回报均在129%以上。其中,孙浩中管理的信诚新兴产业基金分别以129.96%、242.68% 的收益率,夺得近一年、近两年的偏股混合型基金冠军。

在近一年业绩排名靠前的十只基金中,记者发现,这些全市场回报最高的基金基本都重仓了新能源相关个股:截至今年一季报,第一大重仓股涌现出宁德时代、华友钴业、通威股份、隆基股份、迈为股份等。第二大重仓股包括璞泰来、当升科技、赣锋锂业、宁德时代、亿纬锂能、华友钴业等。

从权益类基金近一个月表现来看,截至6月4日,排名第一的是崔宸龙管理的前海开源公用事业,近一个月回报为22.46%,排名第二的是王鹏管理的泰达宏利转型机遇,近一个月回报为22.458%。此外,前海开源新经济、泰达宏利高研发创新6个月、东方阿尔法优势产业近一个月回报均在21%以上。同样,近一个月全市场回报最高的前十大基金也大都重仓了新能源相关个股。

今年是真正意义上 全球新能源产业同频共振的一年

农银汇理基金经理赵诣认为,市场若短期受到收紧预期影响而出现超调,反而是较好的布局良机。结构层面,短期来看产业格局的优化、经济复苏与海内外供需阶段性错配加速了我国制造业盈利快速修复;中长期来看引领产业升级的高端成长制造业加速我国进入高质量发展阶段,当前应精选高成长、高质量的制造业资产,利用市场弱势格局优化持仓结构。

赵诣表示,未来重点看好补短板的高端制造以及碳中和下的新能源方向。其一,补短板方向:科技产业政策层面更加强调国家战略科技力量,科技制造领域的投入将持续加大,尤其是以航空发动机、半导体、北斗为主的补短板的高端制造业方向;其二,“碳中和”势在必行,能源电力行业是突破口。发电及供热是我国最主要的二氧化碳排放来源,约占到总排放量的一半,能源电力行业控排是实现“碳达峰、碳中和”目标的关键。从能源变革角度来看,风光是未来电力生产侧主力军,逐步迈向存量替代阶段;电网侧方面,碳中和转型支撑,助力能源结构转型;用电侧方面,车辆全面电动化,推进碳中和。重点关注5G 产业链、新能源、高端制造。

华夏基金经理郑泽鸿表示,首先长期看,新能源是非常好的一个赛道,不仅仅使智能电动车,包括光伏、风电。尤其是在碳中和这样一个大背景下,未来十年二十年都是有非常大的,十倍甚至十倍以上的成长空间,在这个长期的天花板是非常高的。而现在智能电动车渗透率可能也就5%左右,到2025年、2030年,甚至到2035年,渗透率可能是20%、30%,甚至更高,所以未来行业的天花板非常高,优秀公司的市值是具备非常大的成长空间。行业长期持有问题不大,应该会有比较丰厚的收益率。但具体到今年的市场,大家需要降低今年的收益率的预期,具体操作上就是,跌的时候不悲观,涨的时候不乐观。因为今年大体的市场可能就是这样,它不会是一个持续往上的行情。但是长期来看是非常好的。

中信保诚基金经理孙浩中认为,2019、2020年是连续两年的机构牛市,这在历史上还是第一次出现;目前具备长期成长前景的细分赛道里面的龙头公司,估值都处在相对高位;而从流动性预期上,今年大概率是边际收紧的,因此2021年,客观而言,虽然结构性机会仍会不断涌现,但要适当降低收益预期。孙浩中看好新能源产业的长期发展空间,他认为,2021年是全球新能源产业真正意义上同频共振的一年,中国在碳达峰碳中和的大背景下,能源结构与用电结构都会呈现加速变化;美国的清洁能源产业有望出现边际改善;欧洲在补贴温和退坡的背景下,相关产业仍将继续保持快速增长,所以对新能源板块的中长期投资机会持乐观态度。

光大保德信基金表示,新能源汽车的行情有望持续。本轮行情的主要逻辑是明年增长确定性强,估值可向明年切换。由于美国大概率会推行电动车强补贴政策,明年销量有望翻倍以上增长,因此明年全球新能源汽车销量增速有望加快,则龙头企业利润增速可维持高速增长。中长期维度,看好差异化最明显的电池环节,中国企业在全球的市占率会继续提升;材料环节的龙头也值得配置,尤其是具备显著成本优势的公司。中短期来看,供需紧张导致涨价的环节也值得配置,比如六氟磷酸锂、磷酸铁锂(磷酸铁)、隔膜、铜箔等。

2021-06-05 18: 07

2021-06-05 17: 18

2021-06-05 14: 21

2021-06-05 13: 34

2021-06-05 09: 08

2021-06-05 09: 05