昨夜,基金君报道了《深夜突发!百亿私募内斗大反转,创始人发声:我才是实控人,被彪形大汉暴力威胁!》

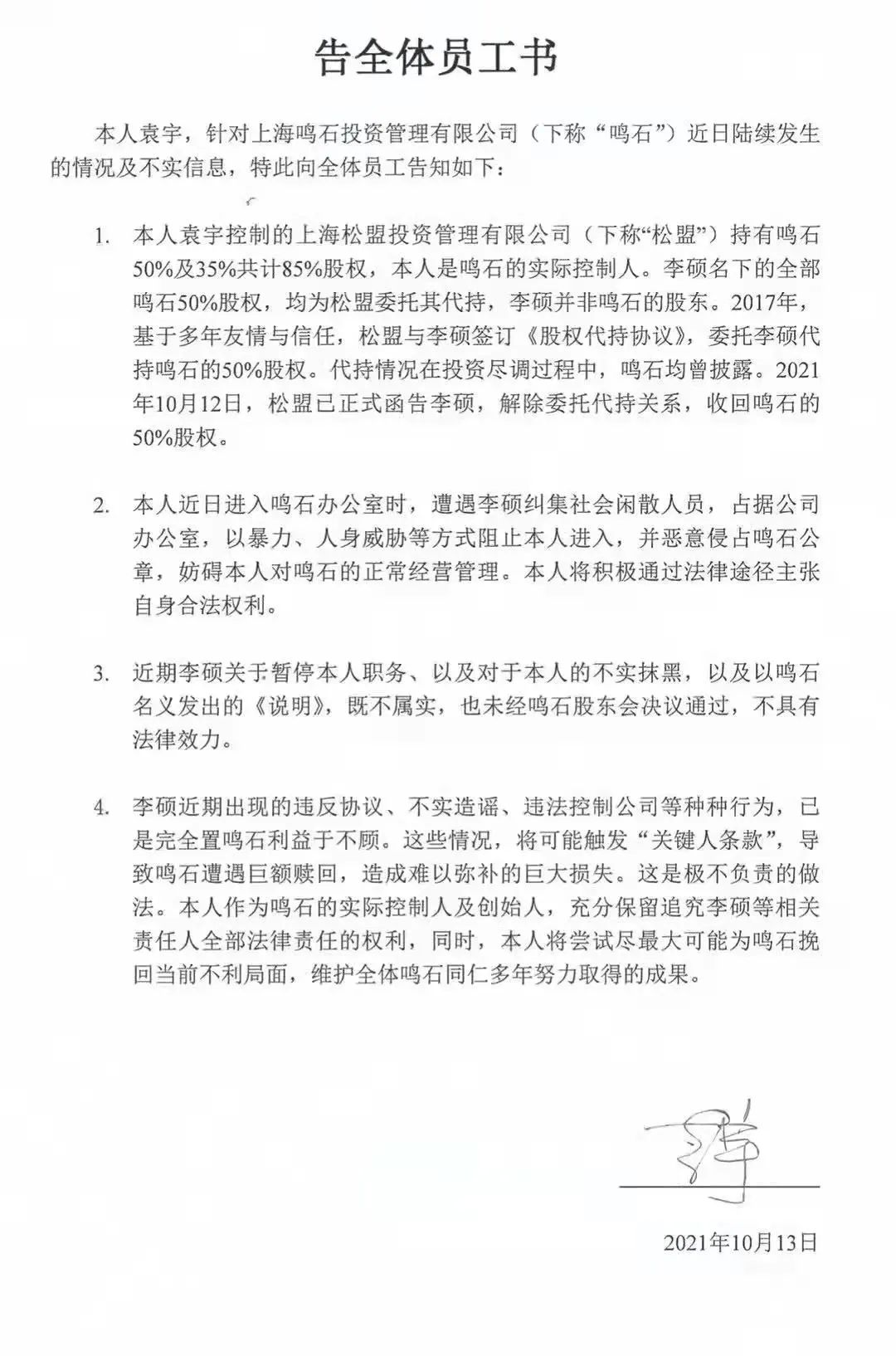

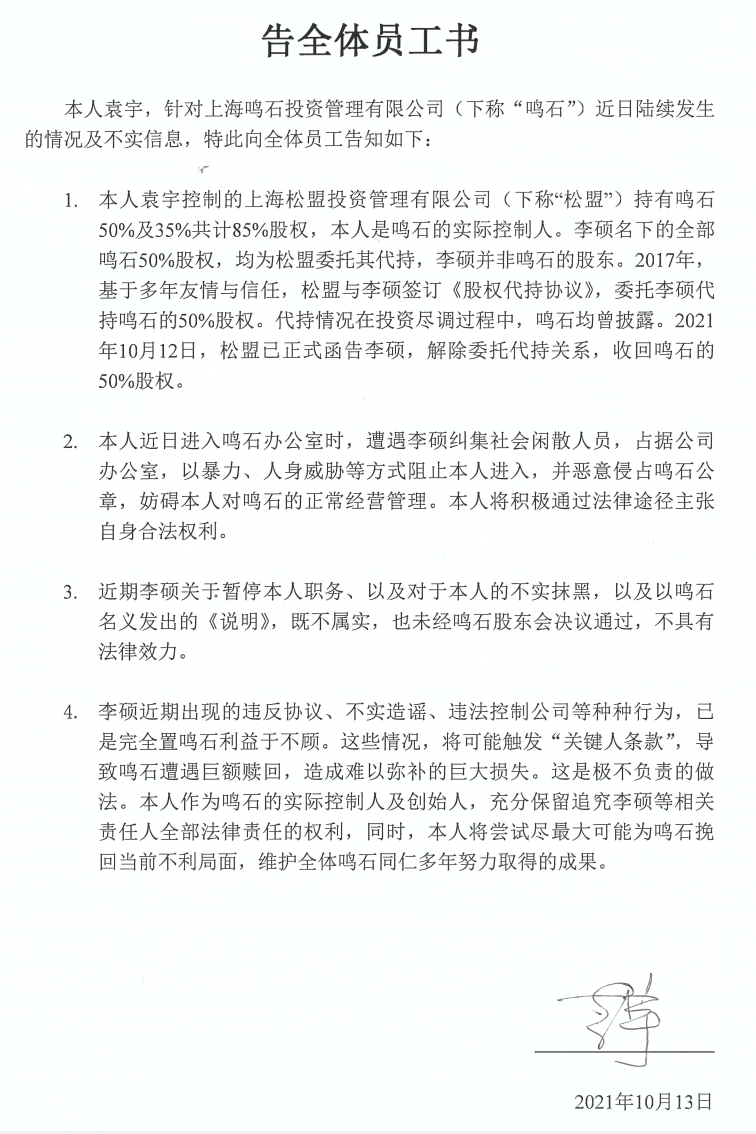

文章提到,百亿量化私募,上海鸣石投资创始人袁宇被实控人李硕解除职权。随后,袁宇发出一个声明,他才是鸣石的实际控制人,其控制的上海松盟投资管理有限公司(下称“松盟”),持有鸣石50%及35%共计85%股权。而李硕名下的全部鸣石50%股权,均为松盟委托其代持,李硕并非鸣石的股东。

当时基金君没注意到,其实这是一颗炸弹,自杀式的一份声明,可能直接导致这家百亿私募最后走向清盘的道路!

自杀式声明 百亿私募恐将面临清盘

今年业绩领先的百亿级量化私募恐怕走向末路。

13日晚间,鸣石投资创始人袁宇发出声明,指出总裁李硕表面上持有的50%股权全都是代持的!

袁宇表示,他是鸣石的实际控制人,其控制的上海松盟投资管理有限公司(下称“松盟”),持有鸣石50%及35%共计85%股权。而李硕名下的全部鸣石50%股权,均为松盟委托其代持,李硕并非鸣石的股东。昨日,松盟已正式函告李硕,解除委托代持关系,收回鸣石的50%股权。

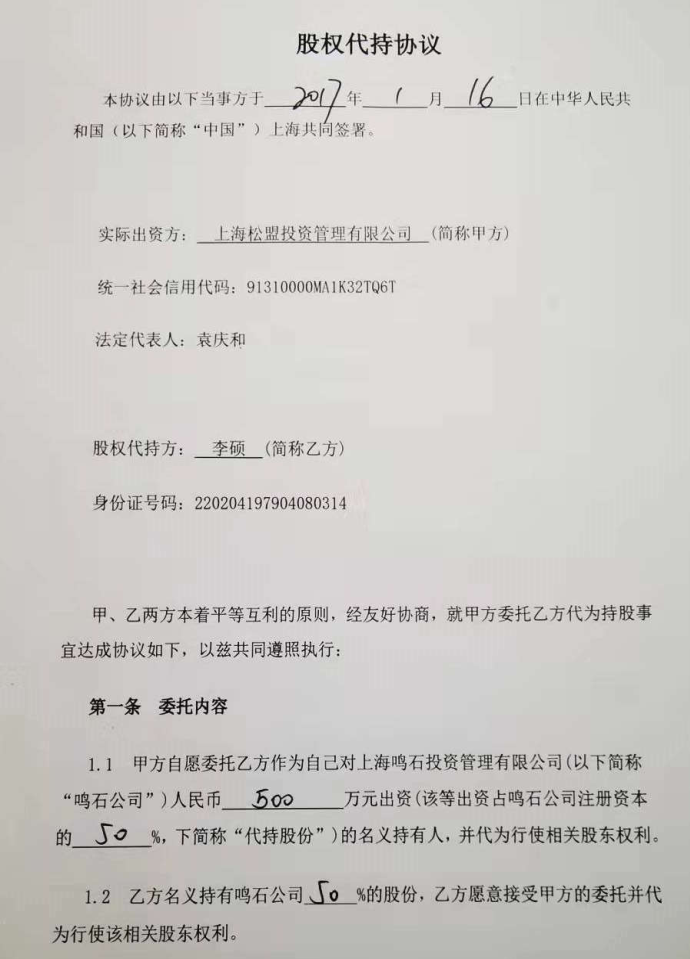

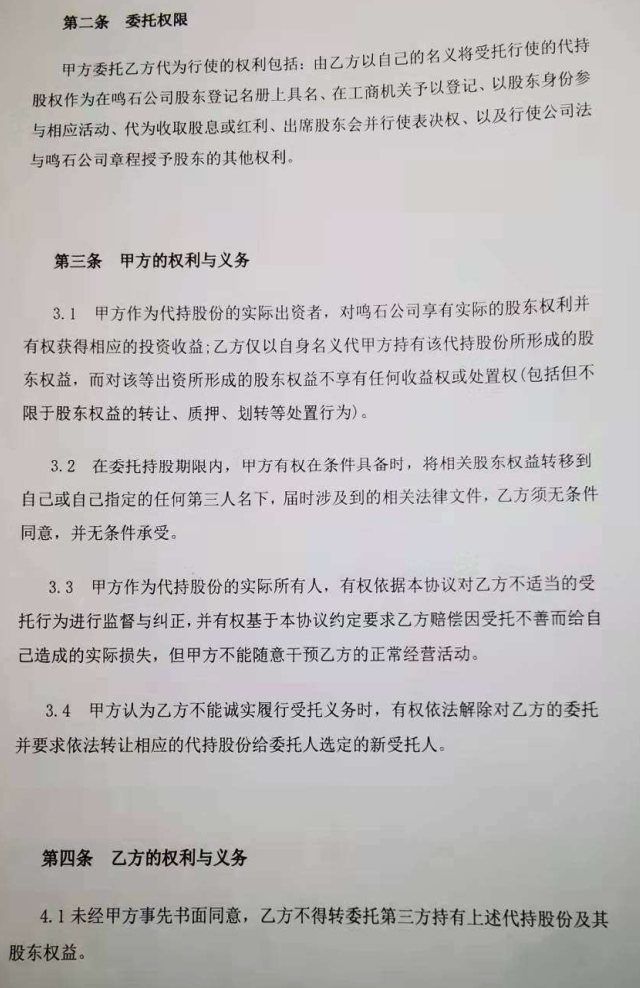

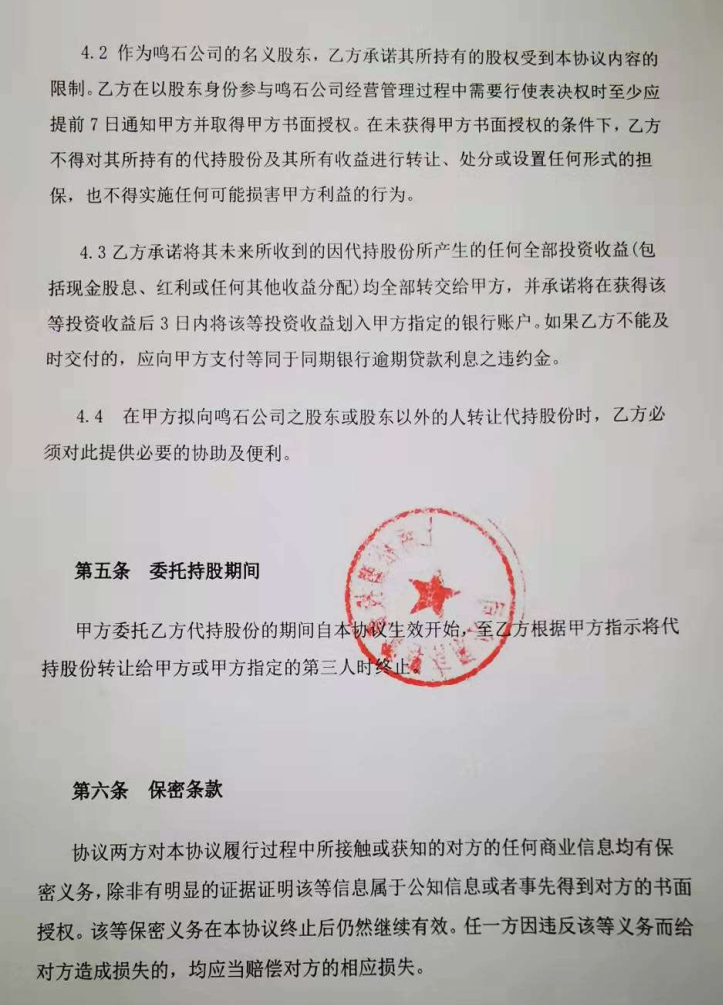

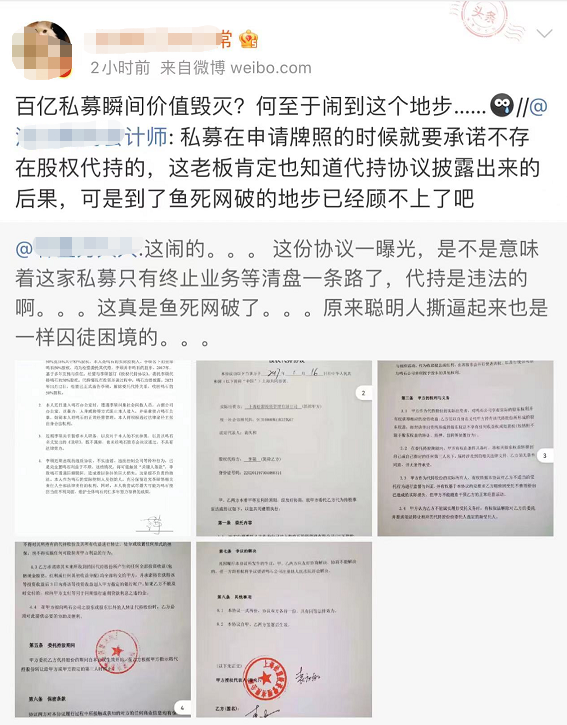

随后,袁宇还放出了证据,出示了代持协议。

如果没看到这份协议,一般人从天眼查一搜,只能看出李硕是实控人,但这份协议如果有效,就证明李硕持有的50%股权其实都是创始人袁宇的!如果真是这样,袁宇持有鸣石投资的股权应该是85%。

而13日下午,上海鸣石投资发布声明称,鸣石投资自成立以来一直是由持股超50%的单一大股东李硕控制,股权结构稳定清晰,从未发生过变化。

而袁宇出示的这份协议,可以说是直接打脸了。

但这样的后果,也是非常严重的!

但是在私募基金,出示这样的一份声明跟协议,无疑是杀敌一千,自损八百。

因为按照现在的规定,私募基金管理人,是不能出现代持的情况的!

在今年年初证监会发布的《关于加强私募投资基金监管的若干规定》中提到,私募基金管理人的出资人不得有代持、循环出资、交叉出资、层级过多、结构复杂等情形,不得隐瞒关联关系或者将关联关系非关联化!

如今及中基协对于私募基金代持问题的审核是日益趋严,并已经将股东履历加入AMBERS系统之中,股东的真实性是协会审核的重点之一。一旦发现私募基金管理人存在代持的问题,牌照被注销可能无法避免。

有业内人士在微博分析,意味着这家私募只有终止业务等清盘一条路了,还有评论称,私募在申请牌照的时候就要承诺不存在股权代持的,这老板肯定也知道代持协议披露出来的后果,可是到了鱼死网破的地步已经顾不上了吧

而更严重的后果,就是这家私募的持仓如果砸盘应付投资者赎回的话,会有怎样的后果,基金君不敢想。

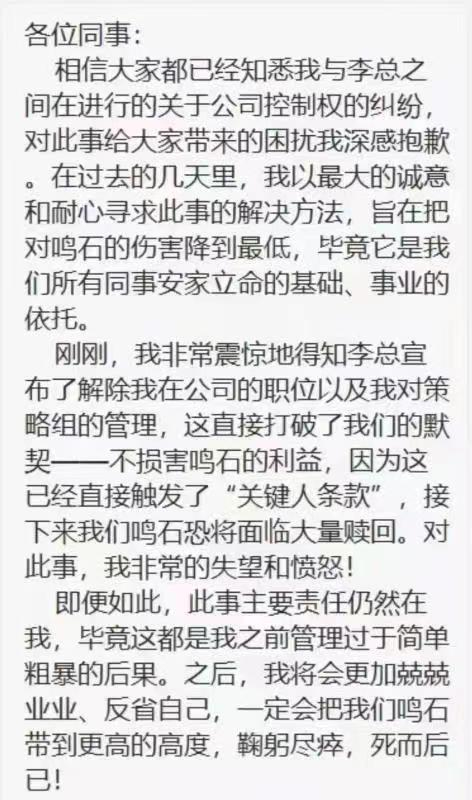

创始人也说了,直接触发了“关键人条款”,鸣石投资恐将面临大量赎回。而某头部券商产品部公布暂停鸣石投资旗下新产品“鸣石傲华12号2期”募集工作,称发现其潜在风险信息,可能对产品运作产生重要影响。

可以说,这波一系列的操作,直接给监管“送人头”了。

回顾一下来龙去脉

13日一大早,鸣石投资创始人袁宇写给公司同事的一封信,引发市场关注。

晚间17点40多分,鸣石投资在其公众号发布说明公告称,公司自成立以来一直由持股超50%的单一大股东李硕控制,股权结构稳定清晰,从未发生过变化,公司各项投资决策和管理制度健全。

公司作出两个重要决定:鉴于袁宇在策略技术部管理过程中,出现了不利于公司长久发展的举措。根据公司管理制度,公司董事会决定暂停袁宇策略技术部负责人的职务,由公司股东、合伙人王晓晗负责策略技术部日常工作。目前公司日常经营一切正常,策略研发一切正常。

还有,为保障投资人利益,公司决定,自10月14日起暂停公司旗下产品申购,产品赎回不受影响。

公告还强调,近年来,鸣石投资持续按照国际化管理体制进行公司治理,在人才和软硬件等方面持续投入,创造性的建立了“五环十核”的投研模式,即不依靠某一两个核心人物进行策略研发,淡化核心人物在整个投资策略中的影响,更加强调专业和分工,将投研模式分成了“因子、AI、优化、风控、交易”5个环节,共有10位核心PM负责各个环节,形成了机构化,流水线式的投研模式,每个环节专注于提高自身的研发边际,从而带动整个策略研发效率和研发质量的提升。

2021-10-14 12: 49

2021-10-14 10: 20

2021-10-14 08: 59

2021-10-14 08: 54

2021-10-14 00: 10

2021-10-14 00: 11