基金三季报披露完毕,公募基金调仓方向全部水落石出。

总体来看,在仓位的集中度上,主动偏股类产品股票配置比例进一步上调,由80.90%上调至81.88%,处于2012年以来的历史高位。

在通胀预期、各地推行双碳等推动下,资金对中上游原材料关注度有所抬升;大金融板块在财富管理主题加持下获得机构资金大幅加仓;大消费板块(包括可选消费、必选消费)仓位则继续下行。

今年来市场震荡加剧,3季度公募基金整体实现负收益,利润总额为-2076.58亿元。公募“百亿俱乐部”基金经理管理规模也出现一定程度缩水,截至三季末为3.7万亿元,相比2021年二季度减少0.3万亿,约占全市场主动偏股型基金总规模的62.3%。

百亿基金经理管理规模较二季度下滑

天风证券研究所统计,今年3季度,不少百亿基金经理管理规模有所缩水,资金头部集中度出现一定幅度下滑。

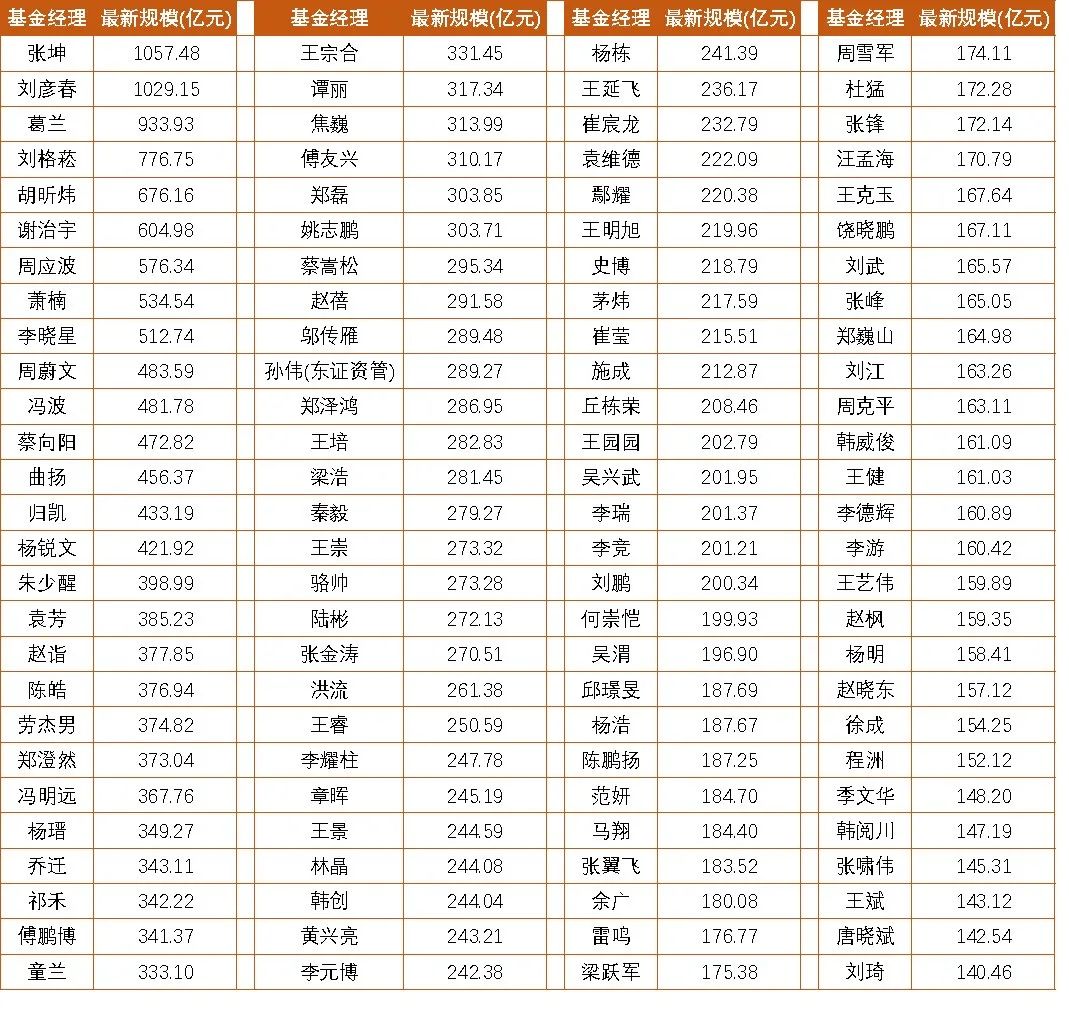

规模向来是业绩的天敌,对于基金持有人来说,这个现象一定程度上是个利好。天风证券统计,主动权益类基金中,截止至2021年3季末,全市场“千亿顶流”基金经理仍有两位,张坤管理规模1057.48亿,刘彦春管理规模1029.15亿。葛兰、刘格菘、胡昕炜、谢治宇、周应波、萧楠、李晓星管理规模在500亿以上,分别为933.93亿、776.75亿、676.16亿、604.98亿、576.34亿、534.54亿、512.74亿。

周蔚文、冯波、蔡向阳、曲阳、归凯、杨锐文位列400亿俱乐部。朱少醒、袁芳、赵诣、陈皓、劳杰男、郑澄然、冯明远、杨瑨、乔迁、祁禾、傅鹏博、童兰、王宗合、谭丽、焦巍、傅友兴、郑磊、姚志鹏管理规模均超过300亿。

三季度基金持仓分析

从持仓市值来看,机构资金三季度普遍加仓中小市值,这一特点在百亿和非百亿基金经理三季度持仓变化中都有所体现。相比2季度,基金经理持有500亿市值以下公司比重显著提升,对持有千亿市值以上的大盘股比重明显回落。

若从行业配置角度来看,食品、医药、电子仍然是头部基金经理的首选,尽管本季度不少资金对于这些板块有所减持。

天风证券统计,百亿规模以上基金产品2021年三季度重仓股中新进入的500亿市值以下的公司分别有泓远电子、中国电力、赛轮轮胎、纳思达、大族激光、吉比特、嘉元科技、广汇能源、明泰铝业、永兴材料、芯源微、宋城演艺、万业企业、富临精工、诺德股份、中广核新能源等。

这些标的的表现在三季度出现一定分化明显,其中石大胜华涨幅较高,达87.01%,南大光电、潞安环能、中科电气涨幅超过20%;康方生物等5家公司跌幅超过20%。

整体来看,三季度基金重仓市值前20名的个股有:宁德时代、贵州茅台、药明康德、五粮液、海康威视、隆基股份、中国中免、泸州老窖、迈瑞医疗、招商银行、山西汾酒、东方财富、爱尔眼科、阳光电源、天赐材料、凯莱英、恩捷股份、亿纬锂能、泰格医药、赣锋锂业。

基金重仓股市值增长最多的上市公司有:天齐锂业、阳光电源、天赐材料、凯莱英、东方财富、恩捷股份、保利发展、比亚迪、正泰电器、天华超净、药明康德、通威股份、北方华创、东方盛虹、三峡能源、振华科技、新宙邦、美迪西、天合光能、北方稀土。

银河证券统计了三季度基金利润数据,参与统计的8586只基金的利润总额是-2076.58亿元,其中股票基金利润-644.84亿元、混合基金利润-2289.70亿元、债券基金596.50亿元、货币市场基金542.58亿元、QDII基金-271.55亿元。

而在今年一二季度,公募基金总利润分别为-2102.3亿元和8711.2亿元,这也意味着,截至3季末,今年公募基金整体为基民赚了4532.32亿元。

2021-10-31 10: 33

2021-10-31 00: 18

2021-10-31 00: 20

2021-10-30 19: 44

2021-10-30 14: 04

2021-10-30 13: 56