今年A股市场风声鹤唳,包括沪深300、上证50在内的主要股指均跌超10%,科创50指数更是跌破1000点整数关,创出历史新低,不过年初至今依旧有不少基金逆势斩获正收益,其中不乏以获取绝对收益为主的量化对冲基金。

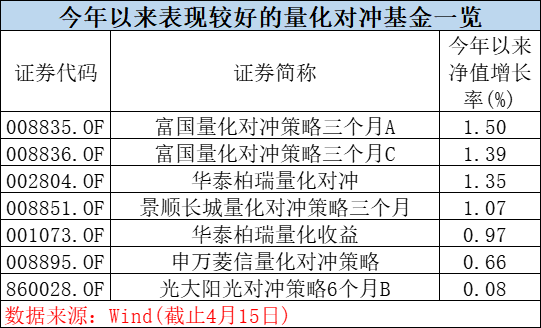

Wind数据显示,截止4月15日,包括富国量化对冲策略、华泰柏瑞量化对冲、景顺长城量化对冲策略、光大阳光量化对冲策略等多只公募量化对冲基金今年以来仍保持正收益,全市场量化对冲基金平均下跌1.78%,跌幅远小于市场主要股指,展现出较强的抗跌性。

在业内人士看来,完全中性的量化对冲基金其收益与股债市场的相关度较低,是一类绝对收益型产品。目前三大股指期货的贴水率均处于2016年以来的较低水平,量化对冲基金的建仓对冲成本有望下降,风格相对均衡的量化对冲基金预计会更加适应今年的市场行情。

部分量化对冲基金业绩表现抢眼 6只基金年内斩获正收益

受俄乌冲突引发市场滞胀预期、中概股退市担忧稳增长政策面临约束、房地产市场偏弱、国内爆发局部疫情等多重因素影响,A股市场表现疲弱,沪深300指数自2021年2月以来调整时间已接近13个月,上证指数前期更是触及3023点阶段性低点,不少权益基金今年以来收益告负。

相比之下,部分公募量化对冲基金仍能取得正收益,Wind数据显示,截止4月15日,包括富国量化对冲策略、华泰柏瑞量化对冲、景顺长城量化对冲策略、申万菱信量化对冲策略、光大阳光量化对冲策略B在内6只基金今年以来逆势“飘红”,其中,富国量化对冲策略、华泰柏瑞量化对冲,景顺长城量化对冲策略三只基金今年以来净值涨幅超过1%。

而从中长期业绩表现上看,华泰柏瑞量化收益基金自2015年6月成立以来,6个自然年的完整年度均斩获正收益;华泰柏瑞量化对冲自2016年5月成立以来,也连续5年取得正收益。景顺长城量化对冲策略、富国量化对冲策略、申万菱信量化对冲策略三只基金均成立于2020年,目前经历的完整自然年度也保持正收益。

富国量化对冲策略三个月基金基金经理方旻表示,国内的量化对冲基金一般通过股指期货来对冲市场波动的风险,量化对冲基金的收益与市场行情相关性较低,获取正收益的关键在于股票现货的表现能否超越标的指数。今年以来结构性行情依然较为明显,稳增长主题相关板块仍录得正收益,而估值偏高的成长板块则表现不佳。投资方向偏向于稳增长板块,或者投资模型能较快向热点风格切换的量化对冲基金在今年有可能获得较好的表现。

“今年的市场波动较大,风险偏好降低,价值风格回归,对风险重新定价。而价值风格在过去几年表现比较平淡,对常用的机器学习模型有一定挑战。相比之下,公募的投资风格更加注重低频基本面,线性框架比较容易结合宏观和风格判断进行调整,同时注意风格的平衡配置,对风险的控制比较严格。”景顺长城基金副总经理、量化及指数投资部总经理黎海威分析部分公募量化对冲基金今年逆势取得正收益原因时提到。

华泰柏瑞副总经理、量化与海外投资团队负责人田汉卿更是指出,当前大多数公募量化对冲基金是在做多股票的同时做空股指期货来对冲市场风险,受监管的约束,这些基金不可能净卖空,所以在市场下跌的过程中,要取得正的收益,做多的股票组合必须取得相对于指数的正的超额收益。“华泰柏瑞量化对冲基金完全对冲市场风险,追求纯粹的绝对收益,没有相对于股市和债市的风险敞口。因此在市场下跌的过程中,基金收益只和获得的超额收益以及对冲成本有关,不受市场下跌的影响。在超额收益的获取上,华泰柏瑞专注于通过基本面量化选股模型获得超额收益,因子数量较多,不同类型的因子比较均衡,每个因子也做了风格和行业中性化的处理,不主动去选择风格、行业或主题的暴露,这样中长期的阿尔法也可以更加稳定。”

在光大证券资管量化公募投资部副总经理李禄俊看来,量化对冲基金要想获取较稳定的绝对收益,关键因素有二:一是优秀成熟的量化策略投资体系,能够源源不断提供足够的选股端的超额收益,在覆盖由股指期货贴水所带来的昂贵的对冲成本之余,仍能够剥离出绝对收益;二是对于风险的管理,整体投资组合的风险敞口暴露直接决定了当市场剧烈波动以及风格切换时,产品整体的波动以及回撤幅度。例如,一只产品如果今年在前期热门的新能源板块或者成长风格上有过度配比的话,不可避免的会在一季度发生回调。光大阳光对冲的风险管理秉持着严格控制风险敞口以及尽可能通过分散子策略的手段,使得投资组合在各个市场风险维度上达到相对均匀的配置并且进行逐个击破来获取超额收益。

首尾业绩分化超过7% 模型与市场风格是否匹配影响业绩表现

不过,尽管部分量化对冲基金今年前4个多月时间交出了较为理想的成绩单,但仍有一些量化对冲基金截止4月15日,年内收益依旧告负,部分量化对冲基金年内跌幅更是超过4%,首尾分化超过7个百分点,今年全年是否能取得正收益仍存在不确定性。

谈及目前量化对冲基金面临的挑战时,李禄俊提到,实践中公募的量化对冲基金想要获取稳定的收益绝非易事。纵观全市场现有的绝对收益型基金,相对于私募的量化对冲产品,其产品本身的约束相当严格。对于对冲整体仓位,对冲比例敞口,多头端的选股范围等均有着明确的限制。拿选股范围为例,由于公募股指期货对冲的约束,其策略的选股范围被限制在中证800指数成分股中,比起私募产品的全市场4000多只股票的选股自由度还是相差不少。而中证800成分股基本都是机构参与比较多的股票,其定价偏差空间较小,这会直接导致一些比如像统计套利策略的量价策略在收益上有所损失。因此,如何在有限制的条件下做出稳定的超额收益将会是各个量化团队的核心竞争力。

另一个全市场量化基金管理人做对冲策略都面临的挑战则是股指期货长期的贴水状态。这使得一旦策略开仓,就必须承担一定的对冲成本。以2022年沪深300股指期货为例,整个一季度的对冲成本平均大概在2%的水平。且此基差成本呈现每日波动且波动不可控的状态,因此也会大大加剧产品组合的净值波动。当对冲策略多头端选股的超额收益不足以覆盖基差成本,并且策略池中又没有替代对冲策略的备选子策略时,大概率其整体产品净值会遭受一定程度的亏损。综上,这也是为何在投资中需要强调量化策略获取超额的能力以及策略广度的原因所在。

田汉卿也谈了自己对目前量化对冲基金业绩分化的看法,在她看来,大多数公募量化对冲类基金是通过构建指数增强股票组合,然后利用对冲工具剥离市场风险(beta),追求绝对收益。不同投资团队在具体策略上做法不尽相同,导致不同市场环境下不同基金表现有差异。从归因来看,可能主要有以下两个方面的因素:一方面是阶段性获取的超额收益不同:不同团队获取的alpha的方法不尽相同,有量化模型选股的和人工主动选股之别,量化选股之中又有量价类和偏基本面策略的区别,且各家对于动量、估值、成长等大类因子的计算和配比也会不同。诸多因素决定了不同的市场环境下超额收益的表现有所区别。今年以来,如果没有获取足够的正的超额收益,考虑各种费用和对冲成本等,收益有可能是负的;另一方面是对市场beta的暴露不同:虽然同样归为量化对冲绝对收益基金,但有些基金是完全对冲市场风险的,市场涨跌本身对这类基金没有影响;有些基金则会或多或少保留一定比例对市场beta暴露,比如10%-15%的股票市场敞口,这样的敞口,在市场上涨时会带来正的收益,在市场下跌时,则会带来负的贡献。市场beta暴露既可能来自股市,也可能来自债市,或者两者皆有。

“有市场暴露的基金不能说完全不好,在市场上涨时,这类基金可能涨得更多,当然在市场下跌时也可能会跌得更多。作为投资人需要了解识别各个对冲基金是否有市场暴露,根据自己的风险承受能力,选择适合自己的对冲基金。”田汉卿如是称。

“虽然都是量化对冲基金,但是做法并不一样,收益告负的原因也不能一概而论。但一般来讲主要还是量化模型是否与市场风格匹配的问题。有些量化对冲基金重成长和超预期等风格,可能会面临较大的回撤,或者是机器学习模型面对价值风格回归也会有挑战, 不容易学习到低频风格的变化。”黎海威表示。

打新增强收益来源不可持续 超额收益主要来自于量化选股模型

受市场疲弱影响,最近一段时间,打新收益也比较惨淡。截止4月15日,刚刚过去的一周共有8只新股上市,其中5只上市首日破发,4月12日在科创板上市的唯捷创芯-U更是首日大跌36.04%。作为量化对冲基金收益来源的组成部分,目前打新收益下滑是否会影响量化对冲基金的收益表现,也是业内关注的焦点。

田汉卿告诉记者,目前,多数公募量化对冲基金的收益来源主要有三个部分:一是选股的超额收益;二是对冲成本(比如负基差);三是新股申购(打新)的收益。在她看来,量化绝对收益基金不应该依赖打新收益。“事实上,打新收益就像餐后甜点,有更好,没有也不应该影响。从过往来看,华泰柏瑞旗下量化对冲类产品的收益主要由选股的超额收益所贡献,打新收益下滑对我们的量化对冲基金的收益影响很有限。”

黎海威认为,过去一年打新收益下滑相对明显,这与参与打新投资者数量增加及新股上市规则修订有关。“打新收益对规模较大的量化对冲基金的收益贡献原本就不是很明显,它的下降影响也就有限, 长期看主要还是依托量化模型有效性来获取正收益。”

“去年四季度开始,市场频频发生新股破发的事例,导致今年打新整体预期收益大大降低。从这个角度来看确实对于以绝对收益为目标的量化对冲基金而言,少了一部分额外的收益来源。但市场在2020年与2021年的打新高收益不会一直持续,这部分收益本身也是最不能由管理人自主把握的部分,作为运行量化对冲基金的团队,更应该一如既往地把注意力以及精力投入到对于投研的搭建以及对于策略的打磨上。”李禄俊也持类似的观点。

方旻分析称,一方面,近几年新股首日涨幅显著,打新对基金收益的贡献较为明显,出现小微基金大幅跑赢公募基金中位数的现象。随着新股发行定价规则的优化,今年以来打新对基金收益的贡献大幅缩水;另一方面,股指期货贴水率也在相应缩小,Wind数据显示,去年沪深300股指期货的年化贴水率在4%附近,而截至2022年4月初,今年以来的贴水率已降至1%左右。对于规模较大的量化对冲基金,打新收益的下滑可以通过股指期货对冲成本的下降来缓冲;对于规模较小的基金,收益或出现较大影响。

股指期货对冲成本有所下降 获取超额收益能力有望继续提升

站在当前时点上看,股指期货对冲成本有所下降,业内人士也预计,量化对冲基金的超额收益获取能力有望继续得到恢复和提升。

方旻称,当前市场环境较适合投资具有长期稳定收益的量化对冲基金,在他看来,目前有三大因素利好量化对冲基金:首先是对冲成本降低,三大股指期货的贴水率均处于2016年以来的较低水平,其中沪深300股指期货的年化贴水率约为1%。较低的对冲成本,使得量化对冲基金有望获得更高的收益;其次是债券型基金的波动加大以及银行理财收益率的下降,使对冲基金收益率更有吸引力;此外,对冲基金的收益与股票市场、债券市场的相关性极低,在股票市场大幅波动或者市场利率上行的阶段,是低风险偏好品种的有益补充。

黎海威亦认为,在权益市场趋势不明朗的情况下,量化对冲基金的市场中性收益特征具有较好的投资机会。而且当前股指期货基差水平相对良好,对于新进资金的建仓对冲成本比较友好。尤其风格相对均衡的量化对冲基金,预计会更加适应今年的市场。

田汉卿也提到,在股市和债市波动比较大的情况下,如果投资人还希望追求一个比较稳定的收益,完全对冲市场暴露的量化绝对收益基金会是一个很不错的选择。当然,鱼和熊掌不可兼得,因为这类产品对冲了市场风险,在市场下跌时可以获得比较稳健的收益,但当市场大幅上涨时,这类基金也不可能跟着上涨那么多。

“当前,我们预期基本面量化投资策略的超额收益获取能力在恢复和提升,未来3-5年,这类策略有很大的可能性会获取比前几年更好的超额收益。 A股市场正由极致”抱团”走向均衡,回归基本面和价值,这都有利于基本面量化策略发挥选股优势。”田汉卿称,对于追求绝对回报的投资人,当前投资量化对冲基金的时机较为适宜。而长期来看,量化对冲基金的表现与股市和债市均不相关,属于市场中稀缺的绝对收益产品类型,也是机构和个人均可以考虑的资产配置工具。

李禄俊也表示,现在是配置量化对冲产品较好的时机。“2019年伊始至2021年,市场经历了波澜壮阔的成长股的结构性牛市,这段时间内随着增量资金的入市,大部分市场中的权益基金均取得了可观的正收益。使得许多投资者似乎或多或少都欠缺了一些风险思维,面对今年许多权益产品的较大回撤有些措手不及。但实际上这才是市场运作的正常规律。量化对冲产品在今年的独立行情印证了其在任何时候都是大类资产配置中不可或缺的一部分。”

在他看来,在打破刚兑大背景下,资管产品净值波动已成常态,量化绝对收益产品是值得投资者关注的配置工具。

2022-04-18 09: 03

2022-04-16 00: 16

2022-04-16 00: 17

2022-04-16 09: 00

2022-04-16 09: 30

2022-04-15 09: 17