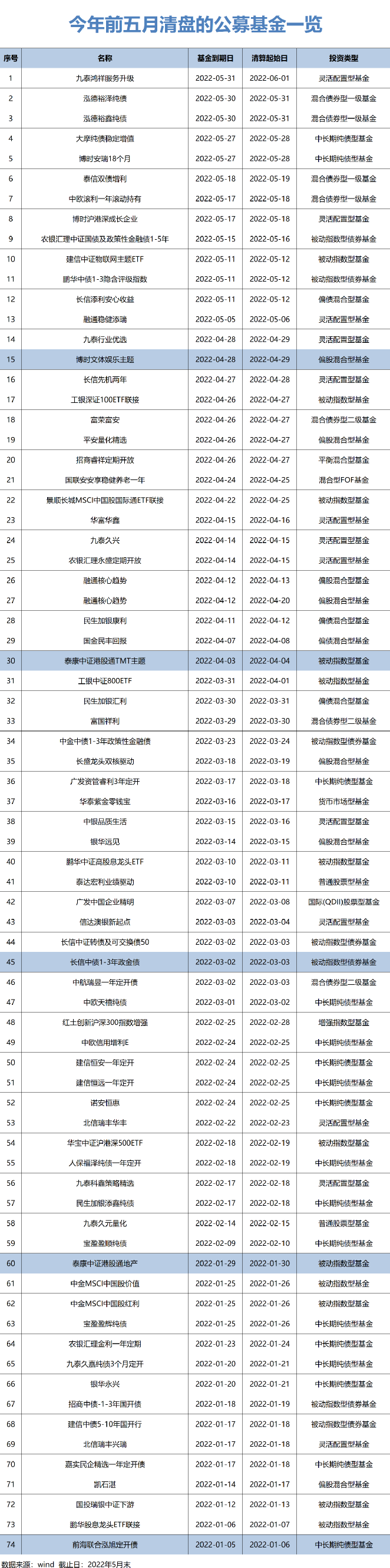

随着今年前五月收官,九泰鸿祥服务升级、大摩纯债稳定增值等多只基金近日发布基金合同终止公告,让今年前五月基金清盘数量增至74只,与去年同期数据相比下降30%。

多位业内人士对此表示,基金公司除了加强对老产品持营外,近两年市场震荡加剧导致基金清盘周期有所前移,因此,整体来看前五月清盘基金数量同比有所下降。而随着基金清盘日益常态化,公募基金管理人也将更注重做好产品线规划和管理,多举措延长产品的生命周期。

前五月基金清盘74只

同比下降30%

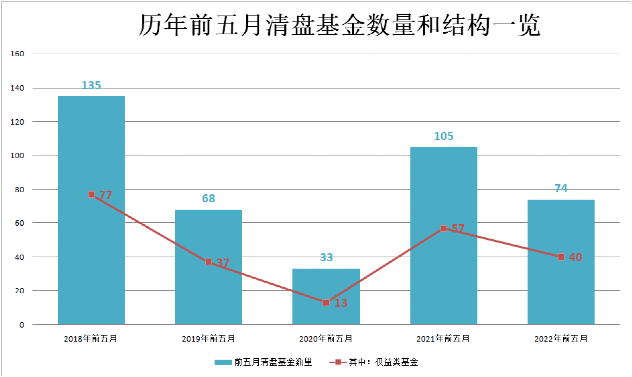

尽管今年A股市场持续震荡,基金赚钱效应下降、新基金发行遇冷,但是从基金清盘数据来看,今年前五月共计有74只基金清盘(份额合并计算),相较于2021年同期的105只下降了近30%。

从清盘基金的产品类型来看,今年前五月,权益类基金清盘数量为40只,占比54%,同比下降了29.82%;债券型基金清盘数量为31只,占比42%,同比下降了29.55%。

谈及今年基金清盘数量的整体下滑,北京一位中型公募高管表示,今年比去年同期清盘数量略少,可能是基金公司在新发困难的情况下,对老产品加强了持续营销。另一方面,部分基金通过持有人大会修改基金清盘条款,或者公告可持续运作等方式,也有利于缓解“迷你基金”清盘压力,并对加强小微基金持续运作投入了较多资源,这些举措都有利于减少基金清盘数量,提升基金行业的高质量发展水平。

汇成基金研究中心也对此表示,今年前五月清盘基金数量同比下降,主要有三点原因:第一,从基金持仓来看,去年初重仓白马股的基金数量较多,在2022年春节后白马股大幅回调,部分基金净值下跌,以及投资者集中赎回,导致基金规模低于清盘线,并在之后的震荡行情中规模一直较小,从而被迫清盘。第二,从统计周期来看,在2020年12月清盘基金19只,2021年12月清盘基金达33只,因为市场行情原因导致部分基金清盘周期前移,所以导致了2021年前5月清盘基金有所下降。此外,今年4月市场的调整幅度最大,部分基金的规模虽触及清盘线,但尚未达到清盘要求的连续工作日。第三,今年以来债市走强,股市走弱,避险资金从股基涌入债基,所以2022年1-5月债券基金清盘数量下降。

值得注意的是,从历史数据看,基金清盘数量与股债市场的走势密切相关。在股市熊市中,通常权益类基金清盘数量较多,而在债市熊市中,债基的清盘比例也在高位。不过从今年前五月清盘数据来看,权益基金清盘40只、债券型基金清盘31只,不仅清盘数量相当,且同比均有下降态势。

上述北京中型公募高管认为,今年权益市场相对低迷,债券市场却还可以。“一般来说,权益表现不好的时候,资金会涌向债市,今年也不例外出现了这种现象。权益基金之所以清盘较少,与持营起到了一定的作用有关。”

“与2021年同期相比,今年1-5月清盘基金中,偏债混合型基金、中长期纯债和灵活配置型基金清盘数量下降较多。”汇成基金研究中心相关人士表示,债券基金持有人比较集中,多为机构投资者,当债基收益不能满足投资要求,或者投资期限不匹配时,机构投资者可能大额赎回,导致部分债券基金清盘。但今年1-5月经济环境整体利好债市,资金涌入债基,因而债基清盘总体数量不多。

基金清盘日益常态化

公募多举措延长产品生命周期

在今年股市调整、债市震荡的环境下,对于后市债基和权益基金清盘趋势变化,上述北京公募高管表示,如果权益和债券市场保持相对平稳,不出现大涨大跌,基金清盘的数量也会相对平稳,甚至稳中有降。

汇成基金研究中心也认为,从历史数据看,权益基金主要清盘的对象为被动指数型基金,“指数基金具有明显的先发优势,后发基金持续运作一段时间规模没有明显扩大,就会面临清盘的风险。”

“债券基金清盘主要由于债券基金机构投资者比较集中,相比于普通投资者,机构投资者更容易对市场形成一致预期。”汇成基金研究中心相关人士表示,在机构投资者对市场有一致的负面信号时,机构投资者的集中赎回很容易导致基金规模快速萎缩,从而面临清盘的可能。展望未来基金的清盘趋势,主要决定因素还是市场行情:权益市场走弱,权益基金清盘数量可能会增多;债券市场走弱,债基同样会面临清盘风险。

事实上,自2011年华安基金旗下华安国际配置保本到期不延续,导致国内首只基金清盘以来,目前国内清盘基金数量已经多达1244只,在所有历史存续基金数量占比11.35%。随着基金清盘的日益常态化,如何做好产品线的规划和管理,成为基金公司面临的重要问题。

“当前公募基金产品数量超过了9000只,相比股票数量还多,每年有一定比例基金清盘也是正常现象,毕竟股票也会有退市的。”上述北京中型公募高管直言,基金公司在产品设计上要找准自己的定位,在公司擅长的领域开发新产品,在公司不擅长的领域保持谨慎,不盲目跟风;同时,也要分析客户需求是临时性的还是可持续的,在一些短期的、临时性的需求基础上开发产品也要保持谨慎,尽量延长产品的生命周期。

汇成基金研究中心也认为,基金公司发行产品,首先应从持有人利益出发,打造更专业、更精品、更细致的产品线,注重长期投资规划,明确基金产品的长期投资目标和风险收益特征,而不要追求短期的市场热点。另一方面,基金公司应当在市场行情火热时对新发基金数量有所管控,避免接连发行策略定位同质化高的基金,不要一味追求规模的扩张。

2022-06-04 21: 43

2022-06-05 00: 11

2022-06-05 08: 12

2022-06-05 11: 30

2022-06-05 13: 30

2022-06-05 18: 00