经过了三年多的运作,首批养老目标基金从一个带有“实验”属性的品类,逐渐走向成熟。

在中欧基金FOF策略组负责人桑磊看来,FOF不仅仅是一类基金产品,更是一类解决方案。FOF的面世,让基金投资面临的三大难题(资产配置、选基、持有时间)有了解锁的钥匙。养老目标基金则有望成为一把对抗老龄化的“金钥匙”。

作为首批养老FOF基金经理,桑磊因其稳健风格和“三维选基”的方法论,在业内颇受关注。

“选基”千里挑一

对于目标日期基金的持有人而言,投资无疑是一场时间跨度高达数十年的约会。

全世界的养老目标基金普遍采用FOF结构,并非没有原因的。不同于普通权益类基金或固收类基金,FOF采取跨资产类别的配置方式。

“FOF基金更为强调投资目标的重要性,这是FOF与投资者沟通的主要桥梁,也是FOF作为解决方案式产品,能够解决投资者在基金投资中困境的前提。”桑磊表示。

对于养老目标基金来说,追求的不是基金业绩爆发力,亦非简单意义上的长跑冠军。采用FOF的结构,很大程度因为其追求在波动和收益中实现平衡。

桑磊投研经验丰富,其对“选基”的研究与实践早于FOF的诞生。事实上,桑磊职业生涯的早期,经历了A股历史上幅度最大的一次暴涨暴跌,2007年年中到2010年底,桑磊在平安资管从事量化风控工作,分析各类资产组合的涨跌。对于各类资产特性的了解,成为了他日后从事FOF投资的基础,而极端市场行情的洗礼,也造就了他的一颗“大心脏”。

“对于养老目标基金而言,短期的波动并不等同于风险。”从心态上来说,2022年资本市场的大幅波动,并未给桑磊带来太多冲击。

从公募产品的供给来说,却早已沧海桑田。2010年全市场不过数百只基金,如今权益类基金的数量已超过6000只,挑选基金的难度不亚于选股。(数据来源:中基协,截止2022/5)

筛选标准“苛刻”几乎是必然的,但这只是初步的工作。对于桑磊而言,对进入“基金池”的基金经理进行“画像”是不可缺省的环节。在外界看来,基金经理的目标和行为大差不差,但桑磊在观察中发现,很多基金经理是有自己独特想法的,如果能真的长期坚持自己的投资策略,会更有助于他争取投资收益。

桑磊认为,对于一位FOF基金经理而言,最重要的工作就是全面识别基金或管理人投资策略和投资行为的持续性和有效性。

“中欧基金的产品资源非常丰富,尤其是在权益产品领域。在这里,基金经理的价值观高度统一,但各种风格包容并蓄,提供了许多差异化的选择。而这种差异化,对FOF基金来说,是宝贵的。”桑磊表示。

桑磊在挑选基金产品时展露出十足的自信,也不缺乏逻辑支撑。截至2021年底,中欧基金旗下非货基金规模超3000亿元,权益团队成员涵盖成长型、价值型、均衡型以及基本面量化等多种风格。(数据来源:中基协,截至2021/12/31,非货币公募基金月均规模计算方式:1-3季度为本季度各月末规模算术平均,4季度为本年12个月末规模算术平均。各月末规模剔除了短期理财债券基金规模和基金中基金持有的自身管理的基金规模。)

中欧基金的独特禀赋,让桑磊拥有了更多的底气。相比外部的基金产品,选择自家的精品产品可以有效规避双重收费,同时与相关基金经理的交流也会更深入。

养老目标基金前景可期

伴随着各项配套政策的逐渐完善,养老目标基金的星星之火,渐渐呈现燎原之势。从管理规模上来看,截至2021年末,养老目标基金规模已超千亿元。(数据来源:WIND)

但从发展潜力来看,这仍只是驶向星辰大海征程的启航。

养老目标基金的空间,由其巨大的潜在需求所决定。中国的经济腾飞与老龄化,都晚于美国,因此,在养老目标基金的发展过程中,美国成为了不可多得的他山之石。事实上,我国老龄化的压力正在加大。进入21世纪后,我国65岁以上人口年增速从2000年的1.64%提高至2021年的5.2%。相应的,65岁及以上人口比重从2000年的7%增至2021年的14.2%。(数据来源:WIND,招商证券)

根据中欧基金联合CBNData发布的《中国居民“新养老主义”洞察报告》,80%以上的受访者认为,“养老自由”需要100万以上的养老资金。44%的受访者认为,每个月预期的养老可投资金额是1000-3000元。从这个角度来看,对于养老资金进行合理投资属于“80后”、“90后”的刚需。

从美国的经验来看,1990年以来,美国共同基金规模从1万亿美元发展至2020年的23.9万亿美元,以IRAs和DC计划为代表的养老金所持规模占比从不足14%提高至目前的46.55%,逐渐发展成为美国公募基金市场的主要投资者(数据来源:WIND,招商证券)。概括来说,美国养老金持有近一半公募基金,养老金和基金又持有近四成美股。

养老金规模的扩张促进了美国基金和股票市场的发展,发挥了压舱石的作用。而养老金不仅具有长期资金属性,并且是持续增长的,这对于过去几十年美股市场的平稳发展发挥了至关重要的作用。

值得一提的是,截止2021年末,IRAs所持共同基金中,目标日期基金、目标风险基金、指数型基金分别占比5.41%、1.88%和15.06%,合计占比22.35%。(数据来源:WIND,招商证券)

与美国有所不同,国内目标日期基金的存量,远远低于目标风险基金的规模。其中,截至2022年3月31日,中欧基金养老目标日期基金管理规模已超14亿元。(数据来源:中欧预见养老2025一年持有(FOF)/中欧预见养老2035三年持有(FOF)/中欧预见养老2050五年持有(FOF)定期报告,2022/3/31)

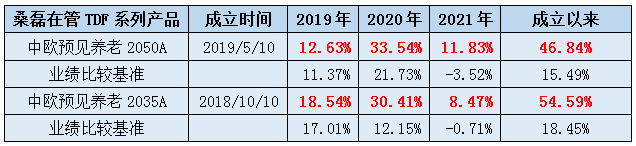

作为全市场首批养老FOF基金经理之一,桑磊拥有丰富的养老目标基金管理经验。他目前在管的2只养老目标日期基金,多阶段都取得了亮眼的超额收益。其中平衡风格的中欧预见养老2035三年持有,体现了该类产品“力争平滑波动,对抗通胀”的特性。自产品成立以来,与沪深300指数的起起落落相比,其业绩曲线明显更加平滑。

数据来源:基金定期报告,截至2022/3/31。中欧预见养老2050五年A成立于2019-05-10,2019-2021各年度及成立以来涨幅分别为12.63%、33.54%、11.83%、46.84%,同期基准涨幅11.37%、21.73%、-3.52%、15.49%。历任基金经理任期:桑磊(20190510至今)。中欧预见养老2035三年A成立于2018-10-10,2019-2021各年度及成立以来涨幅分别为18.54%、30.41%、8.47%、54.59%,同期基准涨幅17.01%、12.15%、-0.71%、18.45%。历任基金经理任期:桑磊(20181010至今)。以上产品于2020/10/31修改投资范围,增加存托凭证为投资标的,详阅法律文件。中欧睿智精选一年持有成立于2021-06-28,成立以来涨幅为-12.00%,同期基准涨幅-13.40%。历任基金经理任期:桑磊(20210628至今)侯丹琳(20211126至今)。中欧甄选、中欧汇选、中欧星耀优选、中欧诚选、中欧星选成立不满6个月,按法规要求业绩不予展示。

除了布局养老目标日期基金(TDF)之外,中欧基金也发力推进布局养老目标风险基金产品线。由桑磊担纲的最新产品——中欧预见稳健养老目标一年持有混合FOF(基金代码:015999),正在发行。该基金延续了桑磊过往的选基组合策略,综合“投资目标+投资策略+投资行为”三维选基法,严选优秀基金构建组合,通过“目标风险策略+多资产配置策略+FOF全市场优中选优”三重减震屏障,力求降低波动、追求稳中求进。

养老目标基金的产品特性,决定了投资行为带有长期性质。对于持有人而言,短期的胜负不再具备决定性的意义,更为重要的是平稳接近未来的目标。

对此,桑磊有一个绝佳的比喻:十项全能比赛中,总冠军在单个项目中的成绩,其实常常是弱于单项冠军的。以此类推,若将A股市场视为十项全能比赛,那随着风格的反复轮动,你会发现,即便搜遍全市场,你也无法找到一位基金经理,可以在每一个风格中都做到最优。

基金有风险,投资需谨慎。基金管理人依照恪尽职守、诚实信用、谨慎勤勉的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。中欧预见稳健养老目标一年持有混合FOF基金为混合型基金中基金(FOF),主要投资于经中国证监会依法核准或注册的公开募集证券投资基金的基金份额,其预期风险和预期收益高于债券型基金中基金、债券型基金,高于货币型基金中基金、货币市场基金,低于股票型基金中基金、股票型基金。本基金是养老目标系列FOF产品中风险较低的产品,本基金以风险控制为产品主要导向,定位为较为稳健的养老目标产品。本基金可投资港股通标的股票,需承担港股通机制下因投资环境、投资标的、市场制度以及交易规则等差异带来的特有风险。本基金设置1年锁定持有期,基金份额在锁定持有期内不办理赎回及转换转出业务。本基金名称中包含“养老”不代表收益保障或其他任何形式的收益承诺,本基金不保本,可能发生亏损。本产品由中欧基金管理有限公司发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。投资者应认真阅读基金合同、基金招募说明书和基金产品资料概要等产品法律文件和风险揭示书,充分认识本基金的风险收益特征和产品特性,认真考虑本基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。(CIS)

2022-07-06 08: 40

2022-07-06 08: 38

2022-07-05 20: 11

2022-07-05 12: 51

2022-07-05 12: 50

2022-07-05 11: 40