短债基金高频发布限购公告。

据不完全统计,进入9月以来,不到20个交易日时间内已有近40只短期纯债型基金发布暂停申购或者暂停大额申购的公告。受访业内人士表示,扎堆限购的主要原因系当前短债收益率水平和利差已处于低位,资金大量涌入的短债产品面临一定的配置压力。

不过目前基金公司布局短债基金的热情不减,业内预计作为闲钱理财新工具,该类产品在债券资产配置上灵活度更高,风险又相对可控,市场整体需求将持续提升。展望四季度,短端资产因为利差保护较弱,进一步下行的空间较小,整体债券市场预计相对平稳。

短债基金密集限购

翻看近期的基金申赎状态变动信息,有关短期纯债型基金产品(包括超短债、短债、中短债基金)限购的公告比比皆是。

仅9月23日、9月22日两天,就有东吴安鑫中短债、德邦资管月月鑫30天滚动债、东海祥苏短债、汇安中短债、南方旺元60天滚动持有中短债、南方吉元短债、海通安裕中短债、凯石岐短债等10余只基金发布暂停申购或暂停大额申购的公告。

而自9月份以来,据不完全统计,16个交易日内已有近40只短债基金(各份额合并统计)陆续宣布限购。

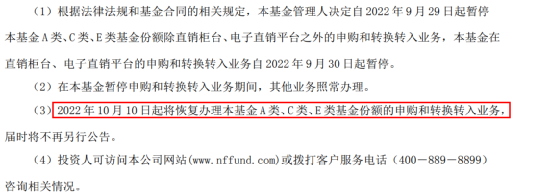

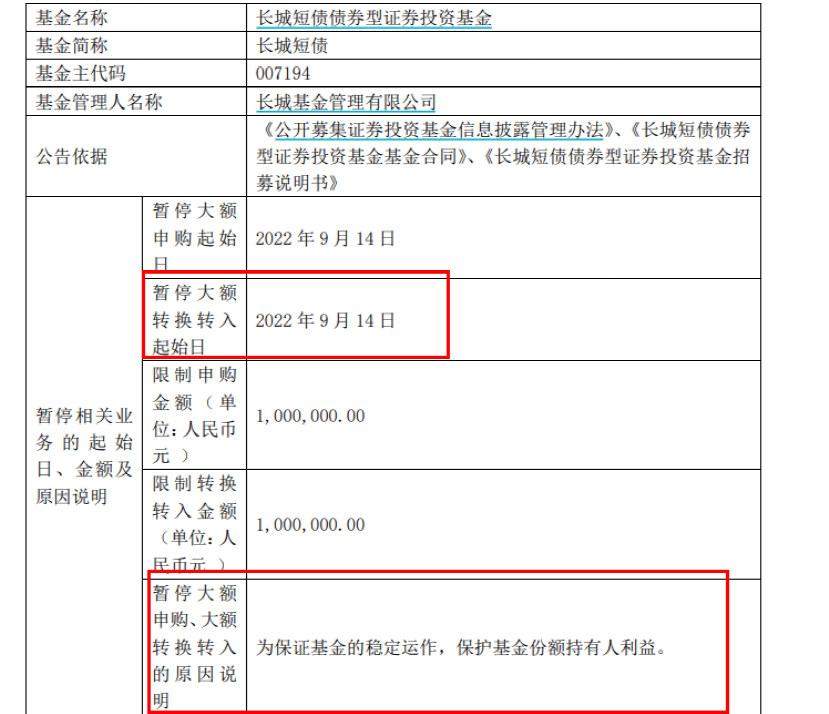

对于限购的原因,部分基金表示“2022年10月01日(星期六)至2022年10月09日(星期日)休市,10月10日(星期一)起照常开市。为保护基金份额持有人的利益,根据有关法律法规和集合合同的相关规定,决定于国庆节假期前两个工作日对本集合计划暂停申购、转换转入和定期定额投资业务。”记者注意到,这些基金多数将于10月10日恢复申购或恢复办理大额申购和转换转入业务。

而另一些更早便闭门谢客或暂停大额申购的基金则表示,限购为“保护基金份额持有人利益”,且“恢复基金大额申购业务的时间,公司将另行公告”。

对于短债基金密集发布限购令这一现象,诺德基金基金经理王宪彪分析称,最近一段时间,债券收益率下行较快,债券市场整体收益率较低。临近国庆长假,为保护原有持有人权益,避免因节前大规模资金申购导致基金收益被摊薄,因此部分中短债基金限制大额申购。

沪上一位公募短债基金经理也表示,受益于资金利率较长时间保持低位,以及理财净值化改造过程中对短期债券品种的增量配置需求,短债收益率持续下行。当前收益率水平和利差已处于低位,短债基金面临较大配置压力。

面临较大配置压力

在受访基金经理看来,短债基金在受到市场欢迎规模攀升的同时,在配置端出现了一定的资产荒,这也是其为何密集限购的根本原因。

一位固收人士直言,“短债基金在资产端存在一定配置压力。收益率水平和利差均处于低位,加之理财净值化过程中对短久期资产的配置需求,造成一定程度上的供需不平衡,配置合意资产的难度加大。”

创金合信恒兴中短债基金经理谢创认为,狭义上看,相比短债基金,中短债可以选择的债券期限更长,可投标的更多,在资产配置上的压力要显著更低。广义上看,中短债基金以信用债作为主要配置标的,今年以来,信用债供给量增速相比往年有一定的下降,且权益市场表现一般,市场资金一定程度上流入固定收益类产品,导致宏观上存在一定资产荒的情形,从而产生一定的配置压力。

事实上,中短债产品面临配置压力已成为行业共识。诺德基金基金经理王宪彪进一步表示,截止9月20日,中债3年期中短期票据到期收益率(AAA)仅有2.55%左右,相较于年初大幅下行35BP。

王宪彪坦陈,“受疫情反复影响,经济下行压力较大。2022年以来,央行多次降准降息,宽货币政策发力明确。但经济复苏进程偏缓,企业资本开支进度较慢,企业新增融资需求和流动性资金需求均较弱。此外,为防范化解地方政府债务风险,2019年起,财政部推行地方政府债务风险等级评定制度,作为信用债市场主要的发行方之一的城投企业受此政策影响,其发行额度和发行节奏均受到一定限制,进而导致信用债市场供给偏少。”

另一方面,在王宪彪看来,“资管新规落地后,理财产品逐步走向净值化,居民对波动较低的产品投资需求较大。中短债基金在债券资产配置上灵活度高,而风险又相对可控,收益表现较为稳健,满足了投资者的理财需求,所以今年以来规模增长较快。因此规模增长较快的中短债基金也面临着一定程度的资产欠配问题,配置上有一定压力。”

基金公司密集布局

老产品密集限购的同时,新产品在扎堆上架、面世。在今年的震荡市中,偏稳健的理财产品受到投资者追捧,短债基金也迎来较多布局,还有多只产品整装待发。

Wind统计显示,今年以来截至9月23日,已有63只短债基金成立;而在去年同期,仅有30只短债基金成立,2021年全年仅成立52只产品。在更早前的2018年至2020年全年,这一数字分别为35只、75只、50只。另外,目前还有两只短债基金正在发行,54只短债基金正在排队待批。

为何基金公司布局短债基金的热情不减?如何看待这类基金的投资价值?王宪彪指出,受资管新规影响,货币基金和银行现金管理类理财投资范围受限,但实际上无论是机构投资者还是个人投资者对高流动性、低风险产品的需求并未下降,中短债基金承接了该类需求的溢出。

“中短债基金作为闲钱理财新工具,相较于货币基金和银行现金管理类理财在债券资产配置上灵活度更高,风险又相对可控,收益率和大额申购方面相对前者也有一定优势,因此基金公司布局中短债基金热情依旧不减,该类基金也具有良好的投资价值。”他补充道。

谢创则从更加细分基金类型的角度出发分析称,净值化转型的初期,首先是波动最低的短债类产品会匹配投资者额需求。而随着净值化转型的深入,投资人对于债券型产品波动性的认知有所提升,收益诉求会慢慢大于低波动的诉求,在这个过程间,中短债基金由于具备长期收益率更好,整体波动性可控的特点,会逐步分流部分短债投资者,市场整体需求将会有所提升。

“此外,包括超短债基金、短债基金和中短债基金在内的相关产品,通常产品定位清晰明确。其中,中短债基金是在承受一定波动前提下,追求中长期更好的收益表现,对风险收益偏好低的投资者有较大的吸引力。”谢创说道。

展望四季度,沪上一位基金经理判断,流动性整体收紧的概率不大,短端资产因为利差保护较弱,进一步下行的空间较小,中长期债券基于基本面因素来看短期内大幅反弹的概率较小。整体债券市场预计相对平稳。

王宪彪分析认为,从最新公布的8月份经济和社融数据看,经济韧性较强。生产端看,工业增加值继续回升,但行业分化仍较为明显,汽车产业增长较快;需求端看,政策发力之下基建和制造业投资超出市场预期,消费有所回暖,但他同时强调仍有以下几点需要关注。

“地产行业数据依旧偏弱,除竣工在保交楼政策支持下有所改善,地产投资、开工、拿地、销售等数据依旧较差;出口数据超预期下滑,海外受通胀和局部战争冲突影响,部分区域和国家已出现衰退迹象,预计后续出口数据可能会进一步回落;失业问题有待进一步改善;”他介绍道,展望四季度,经济复苏缓慢,银行间市场流动性依旧会保持合理充裕水平。因此,我们对四季度债券市场保持相对乐观,中短债类基金产品依旧可以获得不错的收益。

2022-09-24 17: 30

2022-09-24 13: 50

2022-09-24 11: 00

2022-09-23 00: 15

2022-09-23 00: 14

2022-09-23 00: 12