又有ETF期权新品种上市。

12月12日,深证100ETF期权在深交所正式上市交易。截至当日收盘,深证100ETF期权全部合约成交量为5.41万张,合约标的易方达深证100ETF交投活跃,成交额达到2.23亿元。

这是继9月19日南方中证500ETF、嘉实中证500ETF、易方达创业板ETF三只期权新品种齐齐上市后,我国又一核心指数ETF期权上市,有利于更好满足投资者多元化投资交易和风险管理需求。

多位业内人士对此表示,ETF期权上市合约标的扩容,不仅可以为各类投资者提供更多风险管理工具和不同市值风格的交易策略,还可以提升标的ETF规模和交投活跃程度,对稳定资本市场将发挥积极作用。

首日交易成绩出炉

成交量5.41万张 持仓量超3万手

12月12日,上周五获准上市的深证100ETF期权合约品种首日上市。截至当天收盘,深证100 ETF期权全部合约成交量为5.41万张,期权持仓量超过3万手。

现货标的方面,合约标的易方达深证100ETF单日成交总额达到2.23亿元。

作为本次上市期权的合约标的,易方达深证100ETF三季报显示,该只产品自2006年3月24日成立以来,基金累计收益率达到461%,体现出该指数过往良好的长期投资回报。

据悉,深证100定位为深市旗舰指数,随着时代进程也在不断更新迭代,当前战略性新兴产业股票占比达7成,十大权重股包含宁德时代、美的集团、比亚迪、迈瑞医疗、立讯精密、格力电器等具有核心技术的优质龙头企业,未来长期投资价值依然值得期待。

广发证券分析师倪赓表示,深证100指数代表了我国产业转型方向,随着我国不断强调高质量发展、制造业升级和绿色低碳转型,电子、计算机相关产业在深证100中的占比在提升,传统及高能耗产业下降明显。

据了解,深交所“1+2”核心指数体系由创业板指、深证100和深证成指构成。虽然配套期权产品的推出略晚于创业板指,但深证100指数诞生更早,它由深市市值大、流动性好的100只股票组成,表征创新型、成长型龙头企业,具有“创新+蓝筹”的双重特性。

据易方达深证100ETF基金经理成曦介绍,期权上市后,投资者可以围绕深证100指数实施更加多样化的投资策略,可以吸引更多类型的投资者和资金增加对深证100ETF产品的配置。

目前市场上共有6只ETF跟踪深证100,Wind数据显示,截至11月末,期权标的易方达深证100ETF规模大、流动性好,近三年年化跟踪误差为0.33%,在同标的ETF中跟踪偏离度最低,深受机构投资者青睐。

据2022年基金中报数据,易方达深证100ETF规模为71.6亿,机构投资者持有比例达78%。

易方达基金拥有18年指数投资专业经验,旗下创业板ETF和深证100ETF均为同标的ETF中首只产品,并先后成为创业板ETF期权、深证100ETF期权合约标的。

易方达基金副总裁范岳介绍,自深证100ETF上市的16年多来,易方达基金一直致力于开发创新类ETF产品,截至目前,公司ETF管理规模已超千亿,公司也沉淀出了一支专业、稳定、多元化的ETF投研团队,并且高度重视科技力量的领先应用,多年来致力于通过信息化和智能化提升管理效率,增加安全系数,确保安全运营。

今年9月三只ETF期权上市

标的ETF近三月总规模增幅46%

随着深证100ETF期权的上市,国内ETF期权产品增至7只。

据记者统计,作为股票市场的基础性风险管理工具,早在2015年2月9日,上交所就上市交易上证50ETF期权。

2019年12月23日,上交所、深交所上市交易沪深300ETF期权。

在今年9月19日,上交所上市中证500ETF期权,深交所上市创业板ETF期权、中证500ETF期权。

今年12月12日,深证100ETF期权的上市,进一步扩充了现有市值风格的衍生品市场,各类投资者有了更多的风险管理工具。

一位公募投研人士对此表示,目前我国市场已经推出了上证50ETF、沪深300ETF、中证500ETF、创业板ETF等期权品种,不同期权品种对应市场不同的市值的公司和投资风格,随着深证100ETF期权的推出,将对沪深两市核心指数形成更多维度的覆盖,有利于投资者做好风险管理,满足不同类型投资者的交易需求。

同时,据多位业内人士分析,相关合约标的纳入ETF期权,将对合约标的ETF的规模、流动性和交投活跃度产生积极影响。

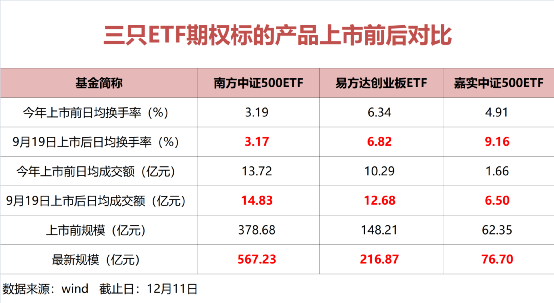

据记者统计,Wind数据显示,截至12月11日收盘,今年9月19日上市的三只ETF期权品种中,上市近三个月日均成交额从今年上市前的8.55亿元上升到11.34亿元,成交额上升32.5%;同期三只产品的平均日均换手率也从6.38%升至8.55%,增幅32.6%,上升了2个百分点。从单只产品看,多数也出现了不同程度的增长。

而从管理规模看,三只ETF期权合约标的已经从上市前589亿元总规模增至860亿元,近三个月吸金270多亿,总体规模增幅46%。其中南方中证500ETF大增189亿元,增幅接近50%。

一位公募股票ETF基金经理表示,三只ETF期权合约标的规模出现增长,主要还是投资者看好大盘宽基指数价值,看好明年经济复苏带来的投资机会,不论是沪深300指数,还是中证500、创业板指龙头ETF,资金都在指数调整期间,出现了“越跌越买”的情况。但是,ETF期权上市后,投资者有了更为匹配的风险管理工具,有助于吸引中长期资金入市,同时提升产品的关注度,这对管理规模提升也会产生积极作用。

“投资者可以借助相应工具进行方向性投资、波动率投资等,配套策略完备,直接提升了ETF期权产品的交易需求,流动性也进一步提高,进而促进了产品规模的提升。相应的,这些ETF龙头产品的龙头地位进一步得到巩固,实现了‘强者恒强’的效应。”该股票ETF基金经理称。

上述公募投研人士也认为,ETF期权可以与ETF场内基金产品相结合,形成多样化的组合套利策略,深证100ETF期权的上市,可以为投资者提供面向“蓝筹和创新”风格的交易策略,带动标的ETF产品的交易活跃度,“流动性是规模的基础”,这对相关产品不断提升产品规模、增加投资吸引力都有积极作用。

2022-12-11 10: 30

2022-12-12 20: 40

2022-12-12 22: 15

2022-12-12 09: 00

2022-12-12 10: 00

2022-12-12 10: 20