“现在FOF买ETF买得越来越多了。”近日,多位FOF基金经理及基金研究人士向证券时报·券商中国记者表示。

近年来,市场风格变幻莫测,板块机会层出不穷。在这样的背景下,配置ETF成了FOF基金经理们的新选择。随着ETF的不断发展和细化,这类主题鲜明、风格稳定、持仓透明的产品对FOF的吸引力不断增强。

在一众ETF中,赛道型ETF最受资方欢迎。在多位FOF基金经理和业内人士看来,ETF调仓更灵活、手续费更低,也可以避免风格漂移等问题,有较高的配置价值。他们希望ETF的主题不断细化,也期待小众ETF的活跃度进一步提升。

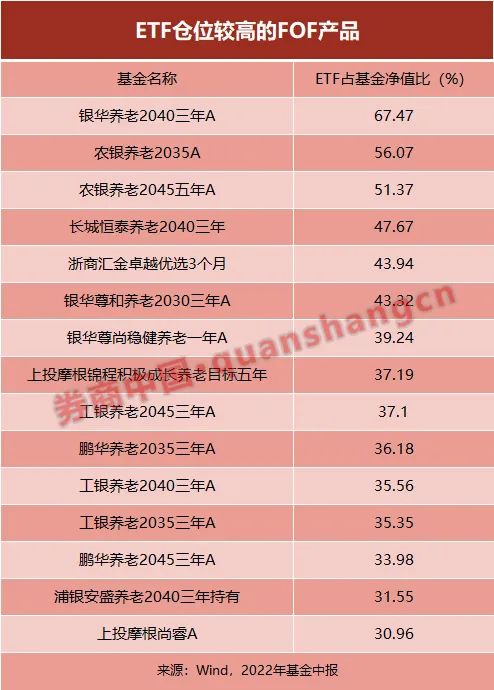

就去年基金半年报的情况来看,部分FOF基金对ETF的持仓已经达到了基金净值的30%及以上,有3只基金对ETF的持仓超过了50%,FOF配置ETF渐成潮流。

华夏基金资产配置部基金经理许利明告诉记者,ETF在他管理的FOF产品中大约占到三分之一,近两年进行了大幅度增配。民生加银基金资产配置部总监苏辛也表示,ETF在她管理产品的权益仓位中占比超过了80%,近一两年来,她持续增配ETF。国泰君安资管基金投资部副总经理丁一戈则表示,ETF在他管理的产品中目前占比相对较低,但近一年来也有增配。

猫头鹰基金研究院的研究总监伍彦妮认为,从三方的角度看,买基金的资方近一两年来对ETF的增配比较明显,这一现象不局限于FOF,也包括银行理财子、险资等等。而在几年前,ETF在这些资方的持仓里占比还较低。

在多位FOF基金经理看来,增配ETF的原因是多样的。第一,与市场行情的特点有关。

在许利明看来,相较于主动管理型产品,ETF的交易便利度更高,交易成本更低,交易周期更短,在近两年波动的市场环境下,投资操作更加灵活。苏辛也表示,在轮动较快的市场中,ETF可以在盘中较灵活地进行买卖,相比于场外基金,更有可能获得额外的交易收益。

第二,ETF这个品种自身也在发展。

许利明认为,随着市场中ETF数量增多,很多有特色的ETF产品被开发出来,在一定程度上可以替代主动管理型基金的持仓。近两年ETF的市场活跃度不断提高,对于资金规模比较大的FOF投资,接受度有所提升。苏辛也向证券时报·券商中国记者提到,许多细分领域ETF的业绩并不比同类型的主题型基金差,同时费率又比主动型产品更低,具有相对优势。

第三,ETF的投资主题明确且稳定,底层持仓透明,适合FOF进行配置。

丁一戈认为,在长期配置价值方面,ETF可以高效准确地表达投资经理的资产配置观点,相比主动偏股型基金,ETF操作透明度高、权益仓位高。此外,对于一些贝塔属性较强,主动偏股型基金覆盖较少或阿尔法能力不明显的方向,ETF也可以有效填补空缺。许利明也认为,ETF产品风格稳定,底层持仓品种透明,易于研究和跟踪。

证券时报·券商中国记者采访时了解到,权益型FOF基金经理对细分赛道ETF的配置较多,相比股票和主动权益基金,ETF有自己的优势。当然,尽管使用ETF可以更灵活地捕捉收益,长期持有,长期投资的理念仍贯穿着整个投资过程。

统计也显示,截至去年中报的数据,被最多FOF持有的前5只ETF都是赛道型,分别是华宝中证银行ETF、华泰柏瑞中证光伏产业ETF、国泰中证军工ETF、国泰中证全指证券公司ETF和南方中证全指房地产ETF。

许利明对ETF的配置以细分赛道产品为主。在他看来,ETF在组合里的主要功能,是特定风格资产的持仓暴露,力争通过风格选择,为整个组合争取更好的收益风险比。苏辛对ETF的配置也是以细分赛道为主,她表示,自己几乎不配宽基ETF,“通常是自上而下看好某些行业或细分赛道的基础上,相应地再去配置挂钩的行业ETF。”在她看来,ETF就是组合的主要配置,服务于自上而下的配置观点,赚取相应的配置收益。对丁一戈来说,他的组合则是对宽基和细分赛道的ETF都有配置。

那么,在什么情况下,FOF基金经理在做权益配置时会优先选择ETF?

许利明表示,在做权益投资时,选择ETF的情况通常有以下几种。一是低层风格资产的波动性较高,主动管理型基金经理难于做出超额收益;二是低层风格资产的相关度较高,选股对投资业绩的贡献度相对较低;三是低层风格资产的波动特征与整体市场的相关度较低,以至于少有主动型基金经理敢于重仓。

苏辛的组合基本不投资股票,她直言,多数情况下,她都会优先选择ETF,除非没有合适的ETF产品或者有更合适的主动型基金。“没有合适的是指,某些ETF的流动性较差不适合交易,或者压根没有相关细分领域的ETF可选。更合适是指,例如我们认为某个主动型基金的基金经理能够持续做出跑赢行业的阿尔法,或者某些主动型基金的策略比较独特,历史业绩优秀,市面上没有同类型的ETF产品等等。否则,都会优先选择ETF。”她告诉证券时报·券商中国记者。

FOF基金经理对ETF的持有时长一般是怎样的?

许利明认为,ETF持有周期长短不一,但相较于主动管理型基金,对ETF的持仓会略短一些。通常情况下,如果他对一类风格资产暂时无法找到有长期胜率的主动型基金经理,他会临时选择相应的ETF持有,等他找到有长期胜率的主动型基金经理后,会转换成对主动型基金经理的持仓,以争取超额收益。

苏辛也表示,她的大部分ETF仓位都是偏长期的,少部分仓位是偏短期的。对丁一戈而言,他的组合作为战略资产配置的ETF配置周期较长,作为战术资产配置的ETF配置周期较短。他对ETF的配置仓位不高,中短期操作会偏多一些,不过他特别强调,这里的“中短期”指的是月频到季频。

对于FOF基金经理们来说,不断完善的ETF工具,给他们的投资组合带来了多重便利。

伍彦妮认为,FOF等资方对ETF越来越重视,也是意识到了ETF的优势在一些市场风格下更容易发挥。近年来,行情轮换较快,对于FOF基金经理来说,对主动权益型基金频繁调仓需要耗费较高成本,相比之下,ETF的操作灵活度、持仓透明度都更高,风格稳定性更好,有利于他们及时调整策略。

此外,一些小众赛道没有太多纯度较高的主动基金可选择,例如地产、基建等。随着新概念不断迭代,板块机会日渐细化,而有色ETF、计算机ETF等很好地满足了一些小众领域的需求,这也是ETF的独特优势所在。

在她看来,基金资方对ETF的需求将是长期的,他们期待ETF行业能再向前一步。作为基金买手,FOF基金经理们也普遍认为,ETF工具还有继续完善的空间。

“个人感觉当前市场ETF工具的丰富程度有待进一步提升。”许利明坦言。他认为,当前市场中规模较大、交易较活跃的ETF产品以宽基品种为主,相比之下,风格特征更加鲜明的产品数量较少。此外,一部分有特色的ETF产品交易不够活跃,对于FOF投资者来讲,资金容量有限。“如果有机会解决相应的交易规则,如引入更广泛的做市商制度,或者允许FOF基金购买相关联接基金,可以进一步提升ETF的持有量。”

苏辛认为,ETF工具多数情况下是够用的,但有时也会出现不够用的情况。例如,出现某些领域比较细的主题型投资机会或者产业链细分机会时,可能会没有相对应的ETF产品。总体而言,希望行业细分领域的ETF越多越好。

丁一戈希望能增加行业主题类ETF、跨市场类ETF、smart beta类ETF等投资品种,继续提高ETF成交活跃度和交易量。此外,由于公募和养老FOF法规的限制,很多被动产品由于规模、时间等原因还暂时不能被购买,他希望这些产品未来也能更灵活地加入配置工具中。

2023-02-27 18: 40

2023-02-24 21: 24

2023-02-25 19: 30

2023-02-26 10: 48

2023-02-26 12: 35

2023-02-26 15: 41