随着一季报披露完毕,有着“专业买手”之称的公募FOF最新持仓随之出炉。

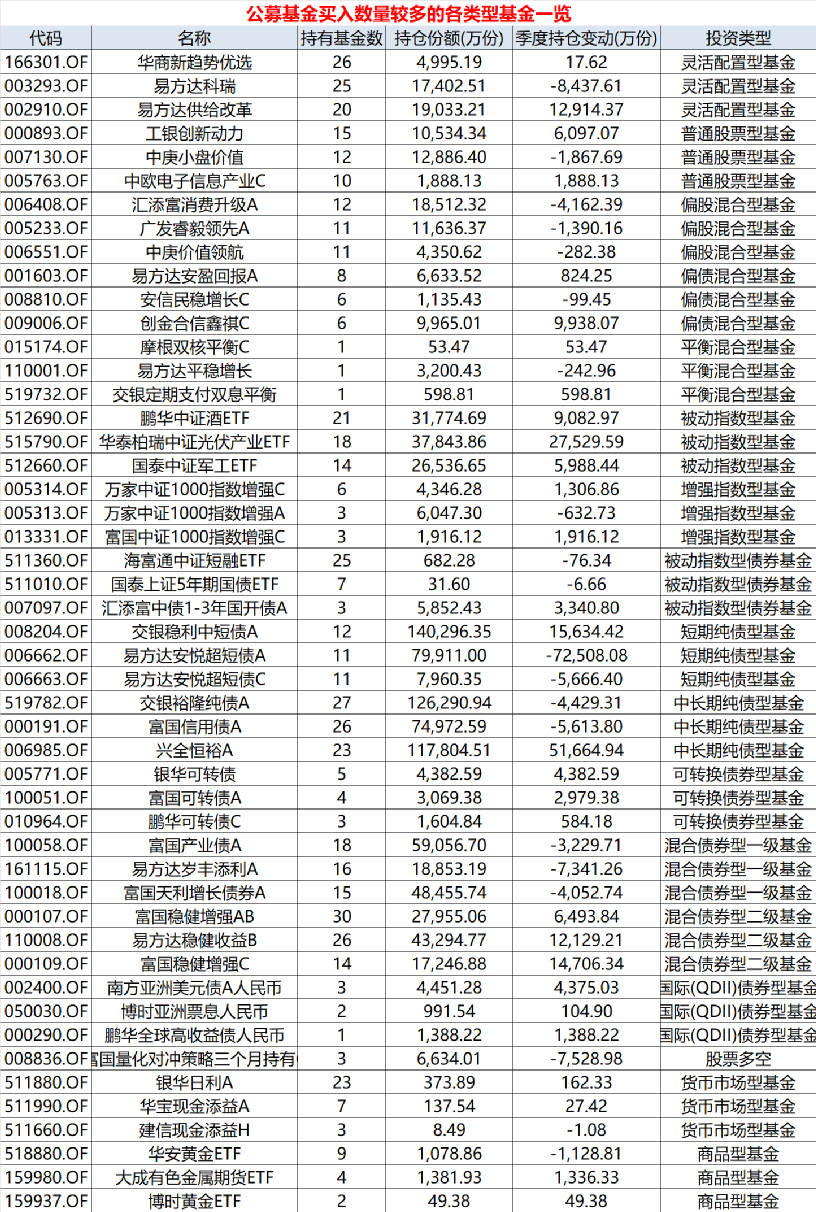

Wind数据统计显示,华商新趋势优选、易方达科瑞、易方达供给改革三只基金是全市场公募FOF一季度持有只数最多的权益基金,相比去年四季度,易方达供给改革取代融通健康产业,新进FOF“最爱”权益基金前三名。

从调仓变动上看,部分公募FOF继续超配权益资产,并偏向成长风格基金,有的对阶段性涨幅过快的行业做了减仓,增加了部分业绩和估值匹配合理的行业。

谈及后市,多位FOF基金经理认为,中期维持对权益资产的乐观,国内宏观经济处于底部向上修复的状态,且市场估值压力仍较小,战略上将推动 A 股的上涨。结构上主要关注以下条潜在盈利主线:TMT、复苏(消费、投资)以及美债利率定价资产估值修复等。

华商新趋势优选、易方达科瑞、易方达供给改革

最受公募FOF青睐

随着公募基金旗下一季报披露,FOF基金经理新一季的基金配置清单也重磅出炉。

Wind数据显示,华商新趋势优选在一季度末获26只公募FOF重仓买入,从数量上看,是目前公募FOF买入数量最多的权益基金,这也是华商新趋势优选第二个季度坐上公募基金“团购”榜首,去年末是与融通健康产业并列首位。在此之前,则由海富通改革驱动连续第五个季度霸榜。

具体来看,平安盈禧均衡配置1年持有、平安养老2035、富国智优精选3个月持有等基金在一季度均重点配置华商新趋势优选基金,其中更有包括平安盈禧均衡配置1年持有、平安养老2035、富国智优精选3个月持有、嘉实养老2050五年、嘉实养老2040五年等基金将华商新趋势优选作为前三大重仓基金。

不过,从持仓数量上看,一季度末公募FOF合计持有华商新趋势优选基金份额4995.19万份,相比去年末增持了17.62万份,持有华商新趋势优选的FOF基金数量则相比去年末增加了5只。

据相关资料介绍,华商新趋势优选基金成立于2015年5月14日,基金经理周海栋过往长期以成长风格著称,截止今年一季度末,成立以来收益率达到355.53%,过去五年收益308.35%,业绩排名同类基金第一。

Wind数据显示,共有25只公募FOF三季度重仓持有易方达科瑞,合计持有份额1.74亿份,相比去年末持有的FOF基金只数增加了6只,环比减持8437.61万份。据悉,易方达科瑞基金经理杨嘉文擅长逆势投资,关注估值被错杀的个股,对于基本面坚固或出现好转信号的公司敢于重仓买入。

易方达供给改革在一季度新进公募FOF买入只数榜前三。Wind数据显示,共有20只公募FOF三季度重仓持有易方达供给改革,合计持有份额1.90亿份,相比去年底持有的FOF基金只数增加了13只,环比增持了1.29亿份。据悉,易方达供给改革基金经理杨宗昌是化学博士,有过多年化工研究经验,他坚持在熟悉的行业内把握投资机会,并通过努力不断扩大能力圈,目前行业配置更趋均衡。

从增持榜单来看,据Wind数据统计,被动指数基金增持前三“花落华泰柏瑞中证光伏产业ETF、广发中证全指信息技术ETF、华夏恒生科技ETF;灵活配置混合基金中,汇添富科技创新、易方达供给改革、易方达新兴成长位列增持份额前三;偏股混合基金增持前三则被易方达信息产业、财通资管健康产业、中欧碳中和占据;股票基金增持前三分别为中欧信息产业、汇添富外延增长主题、华夏智胜先锋;平衡基金增持前三则是交银定期支付双息平衡、摩根双核平衡、易方达平稳增长;偏债混合基金增持前三依次为易方达安盈回报、安信民稳增长、创金合信鑫祺。

权益仓位偏向成长风格

减持涨幅过高行业配置比例

一季度A股市场整体表现相对较好,但行业分化较大。受益于数字经济政策的提振与人工智能主题的不断发酵,科技板块涨幅较大;而地产和新能源等板块表现较弱。从一季度披露的情况上看,部分FOF基金经理继续超配权益仓位,并向成长风格偏移,也有部分FOF基金经理在一季度末对涨幅过高行业基金进行了减仓, 增加了部分业绩和估值匹配合理的行业。

长期业绩领先的兴全安泰平衡养老FOF基金经理林国怀在一季报中表示,本季度基金主要进行以下操作:1、持续维持权益资产的仓位略高于权益配置中枢;2、逐步提升组合中成长型基金的配置比例,同时适度降低价值型基金的配置比例;3、逢高减持部分转债品种,增加其他确定性较高的绝对收益或相对收益基金品种;4、继续根据既定的策略参与股票定增、大宗交易等投资机会,减持解禁的股票。

组合风格上,目前权益部分依然保持略超配价值风格,但偏离幅度已显著下降,保持一贯的“略偏左侧”和“适度均衡”的配置策略,通过积极挖掘市场上相对收益和绝对收益的投资机会不断增厚组合收益,通过“多资产、多策略”的方式来平滑组合波动,努力将该基金呈现为“相对稳定的‘贝塔’和相对确定的‘阿尔法’特征”。

从一季度持仓上看,富国城镇发展、博时标普500ETF新进兴全安泰前十大重仓基金,富国信用债、万家安弘淡出前十大之列。

“在年初的时候,基金经理对全年市场的主线判断不是很清晰,因此组合整体上除了向小市值成长风格有一定偏离外,其他方面没有明显的偏离,整体上比较均衡。随着近期政策方向的明朗,基金经理对今年全年股票市场的主要方向逐渐有了较明确的判断,在操作上,本基金在 1 季度,逐渐增加了低估值价值风格基金和股票,以及与数字经济相关的基金和股票,未来计划视相关板块的估值水平变化做动态调整。”华夏养老2045三年基金经理许利明表示。

中欧预见养老2035三年今年一季度的主要持仓仍然坚持长期资产配置策略,但继续对部分主动权益基金进行了分散和优化,在一季度股票市场整体小幅上涨但行业之间分化巨大的市场中,基于对长期基本面、行业景气度、估值、性价比等的判断,对行业风格的持仓结构进行了小幅调整,减持部分涨幅较高的行业基金,增持部分短期表现较差的行业基金。

年内表现领先的平安养老2045一季报中表示,报告期内,基金整体保持中枢附近的权益仓位,但内部结构有所调整。债券方面,适当增加固收仓位的弹性,其他以现金管理为主;权益方面,基于不同板块的基本面和估值性价比,略加仓港股基金,减仓美股基金,A 股减仓 TMT 持仓兑现部分收益。整体而言,通过动态再平衡,保持组合处于稳健均衡状态,重点关注一季报超预期的方向。

易方达汇诚养老1季度适度降低了深度价值和价值质量等偏价值策略的基金的超配比例,继续超配偏小盘风格的基金,适度增加了偏成长策略的基金的配置比例。在行业方面,TMT等科技行业经历过去几年的大幅调整,处于“三低”类资产(景气周期低位、低估值、低拥挤度)的范畴,1季度逐步加仓了偏科技成长策略基金的配置比例。不过仍然选择那些能够长期拿得住的基金,很少去追逐那些短期大幅度上涨的、最亮眼的科技基金。在不同地域的投资方面,在市场大幅反弹后,小幅降低了港股基金的配置比例。

2023年,嘉实2040五年权益类资产年度目标配置比例为70%。截至一季度末,基金的权益类资产实际配置比例为71%,相对年度目标配置比例战术型标配,对阶段性涨幅过快的行业做了减仓,增加了部分业绩和估值匹配合理的行业。

富国智优精选3个月持有一季度操作上围绕经济增长和政策支持方向作为调整配置主要方向,组合主要提高了中小盘暴露、加大对于业绩预期增速较高板块的配置,并通过优选选股alpha较高、稳定性较好的标的实现配置。

基于对PMI、中长期信贷和消费者信心等方面的观察,鹏华养老2045将组合权益资产维持超配状态,结构上均衡配置于:受益于顺周期低估值的金融周期板块、受益于社会经济活动趋于正常的消费医药板块,以及受益于产业周期见底及国产替代的科技制造板块上。

目前A股市场行至3300点附近,未来市场存在哪些风险和机会?如何寻找投资主线?FOF基金经理们也在一季报中提到了对当下的思考。

南方基金鲁炳良认为,展望后市,随着经济数据真空期的度过,国内大类资产复苏预期进入验证阶段。中期维持对权益资产的乐观,国内宏观经济处于底部向上修复的状态,且市场估值压力仍较小,战略上将推动 A 股的上涨。结构上主要关注以下条潜在盈利主线:TMT、复苏(消费、投资)以及美债利率定价资产估值修复。从确定性和未来发展方向角度出发,关注 TMT 中信息安全、数字经济和新技术领域。大复苏中在大消费板块内重点关注航空出行供需格局和票价弹性带来的潜在超预期机会。投资端关注地产链以及一带一路带动下的部分细分领域配置机会。

摩根锦程积极成长养老目标五年基金经理杜习杰、吴春杰表示,对于国内权益来讲,当前历史估值分位、相对债券资产的估值处均在具备吸引力的水平,为长期投资提供一定安全边际。年内经济修复是确定性的,节奏与幅度上虽有分歧,但政策仍有相机抉择加码托底的空间。结构上,维持此前判断,关注受益于稳内需政策加码的领域,包括地产链、政府支出或补贴可能增加的基建、信创、自主可控等领域,TMT相关板块涨幅超预期,有ChatGPT主题催化的成份,对交易情绪的过热持谨慎的态度,后续会持续关注新技术对经济各个领域的影响;对消费服务业来讲,去年博弈情绪已较浓,二季度市场对其关注度有望随着节日出行、消费数据改善而增加。

景顺长城养老目标2035三年持有基金经理薛显志、江虹表示,权益市场来看,当前中国经济处于复苏早期,2月以来市场的下跌属于“放开交易”、春季躁动后的正常回调。复盘历史上的复苏周期,权益方面均能有所作为,基本面的总体改善能激活市场的生态,市场会不断寻找基本面改善的诸多细分方向。结构方面,市场一季度已找出“中特+”、数字经济两条主线。4月份开始,估计市场会围绕各行业受益改善幅度,不断挖掘一季报超预期、全年指引较好的细分方向。同时,因处于复苏阶段,顺周期方向也会存在机会。

鹏华基金孙博斐表示,未来持续关注以下三个方向:一是顺周期低估值板块具备长期投资价值,此外,关注央国企改革能否带来相关行业、企业基本面的改善,并打开估值提升的空间。

二是消费医药板块的场景复苏逻辑较为确定,比较而言,医药板块的估值性价比更高。三是科技制造板块,特别是国产替代的关键环节,是长期关注的方向。短周期来看,半导体行业可能在下半年周期见底,计算机行业的景气度相较于去年也是大幅改善。而人工智能等技术的突破,有可能打开科技板块的成长空间。

2023-04-24 16: 30

2023-04-24 18: 06

2023-04-24 18: 35

2023-04-24 20: 17

2023-04-24 21: 12

2023-04-24 00: 10