重磅持仓数据出炉!

曹雯璟 2023-04-24 23:40

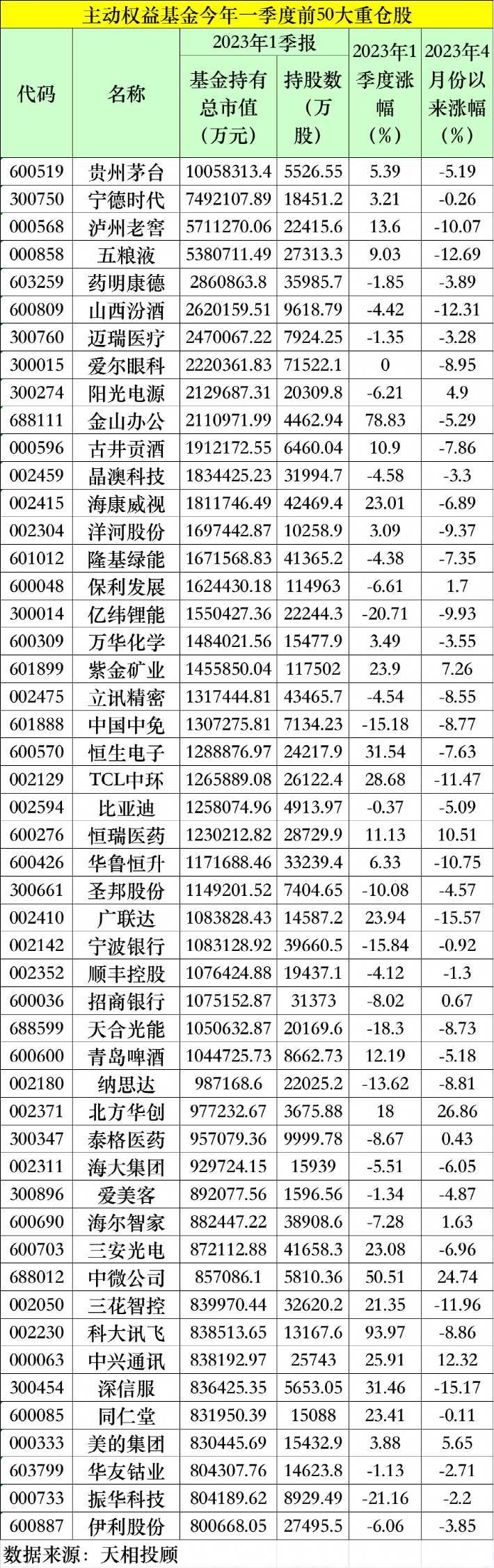

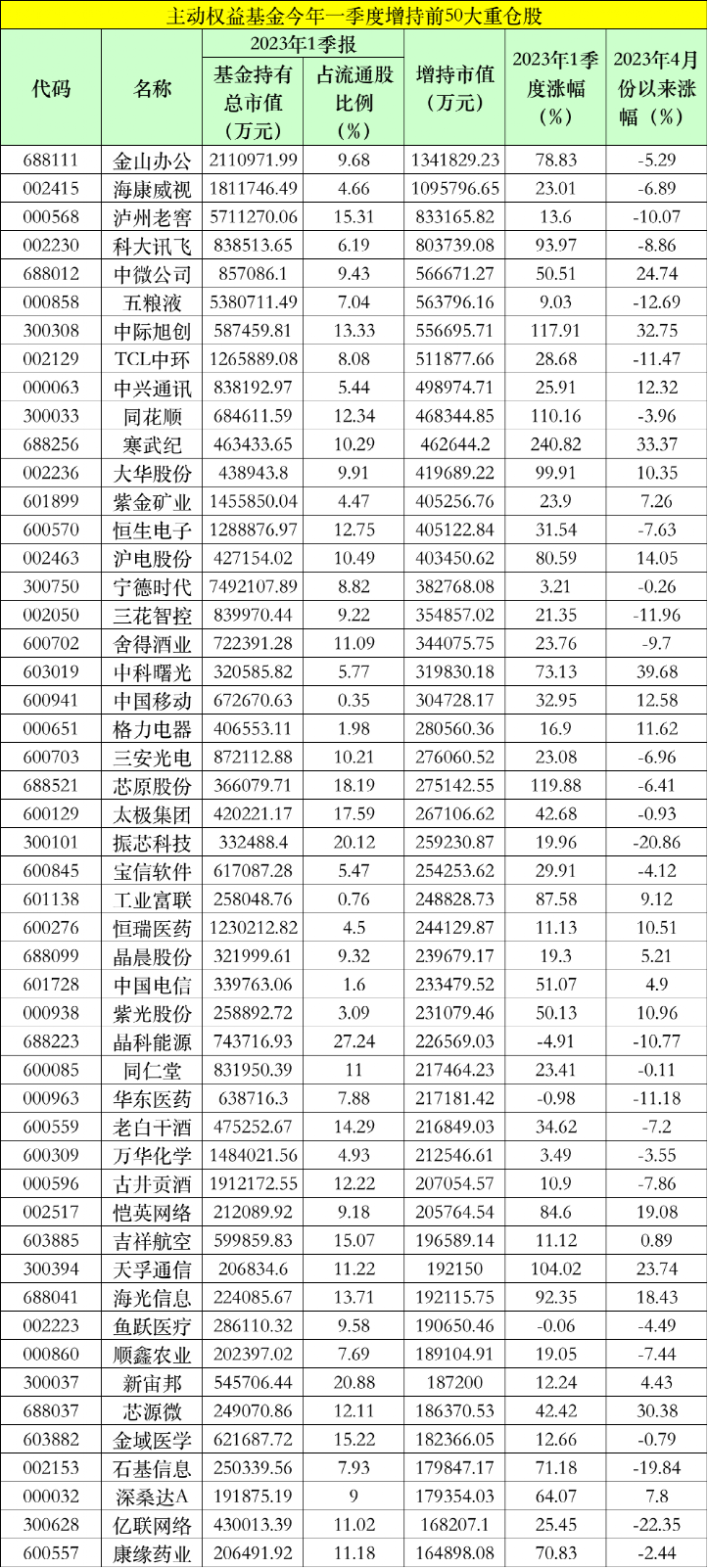

前50大重仓股反映出公募基金核心配置,增持前50大重仓股更能反映出公募基金的最新偏好。从最新数据看,贵州茅台、宁德时代、泸州老窖、五粮液、药明康德仍为公募基金前五大重仓股,AI相关概念股金山办公等获公募大幅增持,并三年来首次进入公募基金前十大重仓股。此外,三六零、昆仑万维、润泽科技、汤姆猫、万兴科技、优刻得、新国都、汉得信息、掌阅科技、英威腾、华天科技等也蹭上AI热度而获公募不同程度增持,成为新增前20大重仓股之列。白酒龙头贵州茅台一直是公募基金的“心头好”,今年一季度也继续占据公募基金头号重仓股“宝座”。据天相投顾统计,截止一季度末,纳入统计的4686只积极投资偏股型基金中,共有1333只基金重仓持有贵州茅台,相比去年底减少了104只,合计持有5526.55万股,持仓市值达到1005.83亿元,贵州茅台也是主动权益基金一季度唯一一只持仓市值超过千亿的个股。作为最近几年新能源板块中动力电池“龙头”宁德时代,此前一度超越贵州茅台,一季度紧随贵州茅台,继续位列主动权益基金第二大重仓股。数据显示,今年一季度共有1004只基金重仓持有宁德时代,持股数量超过1.85亿股,持仓市值超过749.21亿元。从一季报披露情况,公募基金一季度持仓基本保持稳定,前五大重仓股中,除了贵州茅台、宁德时代之外,泸州老窖、五粮液继续稳居第三、第四大重仓股。今年医药板块走出一波三折,公募基金也在一季度持续加码医药龙头,药明康德仍位居第五大重仓股。截至一季报,持有药明康德的基金数量从去年底的311只降至一季度末的261只,一季度末持股数达到3.59亿股,持仓市值为286.08亿元。今年以来,AI概念站上风口,前十大重仓股中,金山办公取代中国中免,新进前十大重仓股。除此之外,海康威视、洋河股份新进前二十大重仓股,爱尔眼科、比亚迪则退出前二十大重仓股。前50大重仓股代表了主动权益基金“重兵布阵”的方向,增减持前50大重仓股则在一定程度上反映出公募基金对后市的看法。今年一季度以来,我国经济开局良好,复苏的步伐不断加快,A股市场也对此作出积极反应。一季报显示,公募基金也大力加仓疫后复苏品种和硬科技,增持力度居前度个股也多数属于软件及服务、 元器件、信息技术等板块。从“增持前50大重仓股”来看,积极投资偏股型基金对金山办公的增持力度最为明显,合计增持市值超过134.18亿元,位居公募基金增持榜首位,持股比例也从三季度末的6.31%上升至6.68%。从股价走势上看,金山办公搭上AI的顺风车,今年以来强势上涨66.43%。截至一季度末,公募基金还增持海康威视市值达109.58亿元,泸州老窖、科大讯飞均获增持超80亿元,中微公司获增持56.67亿元。而从另一维度“新增前50大重仓股”来看,公募基金对三六零合计持有市值超36.65亿元,位居公募基金新增前50大重仓股首位,持股比例为2.86%。作为AI概念股,今年以来三六零股价累计涨幅153.52%。此外,昆仑万维、润泽科技、汤姆猫、万兴科技、优刻得、新国都、汉得信息、掌阅科技、英威腾、华天科技等一众AI概念股也大获增持,位于新增前20大重仓股之列。而从减持市值前五十大重仓股名单上看,亿纬锂能、比亚迪、隆基绿能、天合光能等多只新能源个股被大幅减持,此外,紫光国微、中国中免、万科A、宁波银行、立讯精密、招商银行、金地集团、中航重机、阳光电源等位于减持前列,涉及医药、银行、地产等领域。其中,亿纬锂能、紫光国微、中国中免、比亚迪均被公募基金减持超100亿元,万科A、宁波银行被公募基金减持市值也超过70亿元。从整体行业配置上看,公募基金配置较为稳定,部分一季度表现强势的板块整体增持力度明显。制造业依然最受公募基金青睐,据天相投顾数据统计,权益基金持有制造业的市值超过2.76万亿元,占净值比例高达51.26%,位列第一。权益基金对信息传输、软件和信息技术服务业、金融业持有市值分别达到3632.77亿元、1172.47亿元,占净值比例分别达到6.75%、2.18%,位列公募基金行业配置第二、第三名。一季度,权益基金对批发和零售业、卫生和社会工作、电力、热力、燃气及水生产和供应业、建筑业、农、林、牧、渔业等小幅增持,对科学研究和技术服务业、交通运输、仓储和邮政业等小幅减持。