截至9月11日,海富通中证短融ETF过去一个月日均成交额达98.63亿元,在全市场18只债券ETF中排名第1,保持活跃态势;受益于良好的场内流动性管理特征和平稳的业绩表现,产品规模大幅增加,最新规模超过270亿元,深受投资者青睐。(数据来源:wind,截至2023-9-11)

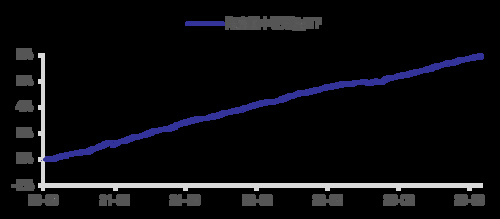

净值走势平稳

据了解,海富通中证短融ETF成立于2020年8月,由海富通基金发行管理,也是市场上唯一一只以短期融资券为主要投资标的的场内工具型产品,旨在为场内投资者提供一种风险和收益都略高于货币基金的短期理财新选择。

从业绩表现来看,自成立以来,该产品在不同类型的债市行情中走出了一条平稳、趋势向上的净值曲线,成立以来增长率为7.50%,近一年净值增长率为2.11%。拉长来看,将闲置资金买入短融ETF,对于组合整体回报会带来不错的贡献。

产品数据来源:基金定期报告,截至2023-6-30;其中产品成立以来、近一年业绩比较基准收益率分别为:0.56%、0.16%。

海富通中证短融ETF成立以来业绩表现

产品业绩表现图 来源:wind,截至2023-8-31

交易机制完善

从交易机制的角度来看,短融ETF既可以进行二级买卖,又可以进行一级申赎。在此基础上,其交易价格会围绕产品净值上下波动,这种价格变化可以带来折溢价的套利空间。对于短融ETF来说,过去的一段时间内,产品的基金净值和二级交易价格之间基本上是比较接近的。

值得注意的是,短融ETF即使在盘中出现异常的成交价格,也不会对当日产品的净值表现产生实质性影响。而且,由于投资者套利行为的存在,价格一般而言不会过大幅度偏离产品净值,相反会快速恢复至市场正常水平。

二级交易方面,短融ETF支持T+0回转交易,可以当日反向,具有相当大的灵活度,同时卖出资金可以和股票等交易所其他产品无缝衔接,可以非常好的作为场内资金的短期“蓄水池”。

流动性好、交投活跃

短融ETF跟踪的中证短融指数从银行间市场上市的债券中,选取一年以内到期的短期融资券作为指数样本,整体流动性较好。截至6月末,短融ETF持仓债券主要包括政策性金融债、企业短期融资券、同业存单,分别占基金资产净值比例为4.07%、91.77%和3.55%。

此外,作为规模最大的债券ETF产品,短融ETF流动性持续提高,成交十分活跃,日均成交额不断创新高。截至9月11日,短融ETF 自4月以来日均成交额达73.98亿元,9月以来日均成交额更是达85.43亿元,活跃态势持续不减。

规模增长明显

从新增规模来看,海富通中证短融ETF年内规模增长超140亿元,最新规模达278.51亿元,进一步巩固了债券ETF规模最大产品的龙头地位。自4月份被纳入融券款可投资范围以来,该产品规模大幅激增,并于今年6月底突破200亿元;在过去一段时间行情震荡的背景下,海富通中证短融ETF更是成为资金的“好去处”,仅过去一个月规模便增长超过50亿元。(数据来源:wind,截至2023年9月11日)

总体来看,凭借较低的波动、良好的流动性等产品优势,短融ETF满足了市场对于风险较低品种的需求,未来有望得到进一步发展。

注:海富通中证短融ETF为债券型基金,与货币基金是两个不同的品种,本基金的预期风险高于货币基金。海富通中证短融ETF2020-2022年度净值增长率是1.07%、2.82%、2.14%,业绩比较基准收益率是-0.04%、0.24%、-0.03%。数据来源:基金定期报告;2020年度业绩为自合同生效日(2020/8/3)起计算。历任基金经理:陆丛凡(2020/8-2022/7)、陈轶平(2022/7至今)、唐灵儿(2022/7至今)、陶斐然(2023/6至今)。

风险提示:市场有风险,投资须谨慎。我国基金运作时间较短,不能反映市场发展的所有阶段。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。海富通基金郑重提醒您注意投资风险,请仔细阅读基金合同和基金招募说明书,在了解基金的具体情况及听取销售机构适当性意见的基础上,根据自身的风险承受能力、投资期限和投资目标,对基金投资作出独立决策。所涉指数由指数公司编制和计算,其所有权归属该指数公司。指数公司将采取一切必要措施以确保指数的准确性,但不对此作任何保证,亦不因指数的任何错误对任何人负责。

2023-09-14 17: 42

2023-09-13 22: 48

2023-09-13 20: 08

2023-09-13 09: 12

2023-09-13 10: 02

2023-09-13 12: 53