编者按:“数据解析基金经理,深度还原投资画像。”英华人物库推出全新栏目数说人物,用形象的语言解析数据背后的基金经理,为投资者还原立体投资画像。带你探寻基金的收益来源,选基先选人。

海内外多重因素扰动之下,资本市场风云诡谲,持续剧烈波动。权益类资产调整之下,市场避险情绪升温,大量资金转而涌入固收类资产,固收类产品受到广大投资者的青睐,成为公募基金规模增长的“主力军之一。

根据中国证券投资基金业协会发布最新公募基金市场数据,截至2022年4月末,公募基金管理总规模为25.52万亿元,其中,固收类基金规模一个月激增近8600亿。

六月以来,在政策利好之下,A股与港股市场频频走出独立行情,A股行情逐渐向好,上证指数成功收复3300点,部分在年初表现相对疲软的基金亦快速回血。截至6月23日,2022年已有超过两成“固收+”基金回本。

而私募领域,固收类资产也实现爆发式增长。中基协数据显示,5月证券期货经营机构共备案721只私募资管产品,设立规模626.1亿元,其中固定收益类产品416只,规模占比高达62.43%。

固收类市场如火如荼,华富基金尹培俊便是深耕固收领域的能将之一。

针对固收类资产的前景,尹培俊认为,二季度开始,随着国内稳增长政策逐步落地、宽信用逐步实现,预计下半年市场将会出现盈利底。对于当前低利率环境与固收+资产荒的环境下,可转债已逐渐进入可为区间,未来预计以结构性机会为主,但仍需警惕估值压缩的风险。

自入行以来,尹培俊迄今已纵横证券行业16年,并于2014起管理首只产品,拥有丰富的基金管理经验。多年来,尹培俊深耕于“固收+”领域,对于固收类资产有独特的研究视角与丰富的投资经验。针对利率债、信用债、转债、股票等各类资产,尹培俊均有较为深刻的认识。

2012年,尹培俊加入华富基金,历任固定收益部信用研究员、固定收益部总监助理、固定收益部副总监,2014年,尹培俊开始管理首只基金产品,拥有八年的基金管理经验。

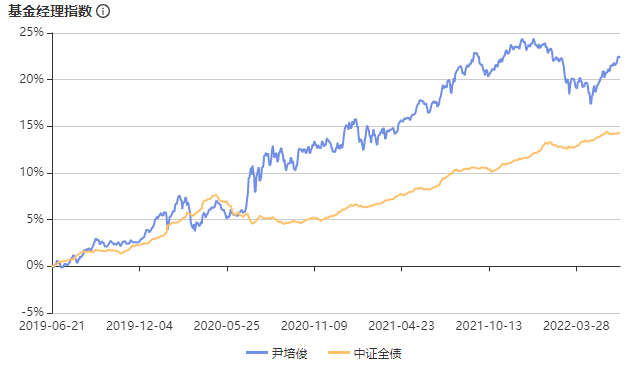

目前,尹培俊在管产品共计13只,截至6月23日,尹培俊的基金管理年限为8年,代表产品年化回报为 10.36%,近5年,年化收益率好于中证全债。管理规模共计为 151.53亿元。

尹培俊在投资中表现出较强的进攻性,投资方向主要通过自上而下进行资产配置,结合自下而上把握Alpha机会,捕捉具备合适性价比,赔率与胜率双高的个股与个券。

通过对尹培俊任职以来,在不同市场情景下的业绩表现进行分析,可以看出他在牛市的表现较为优秀。

在投资中,尹培俊十分重视所管理组合是否能实现正向收益。尹培俊表示:“固收+产品的定位是通过风险资产去增强收益,而不是比业绩排名追逐市场趋势,给投资者赚取绝对回报永远比比拼高收益更为重要。”

尹培俊的投资关键词有:自下而上、均值回归理念、动态灵活调整。

尹培俊认为,投资人应相信均值回归,并根据均值回归理念去衡量每一笔投资的胜率及赔率。

投资策略层面则主要分为三大类,一级债基的投资方向以固收和可转债为主;而二级债基则是结合固收、可转债和权益;偏债混合类的产品则会辅以对冲与打新策略。

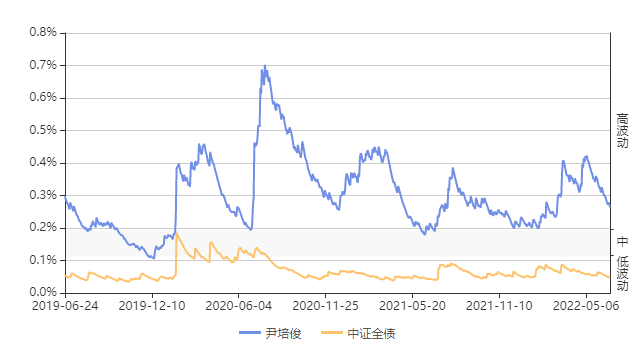

在过去三年中,尹培俊的收益波动走势高于中证全债趋势,其代表产品波动率在0.1%至0.7%之间浮动,波动较高。

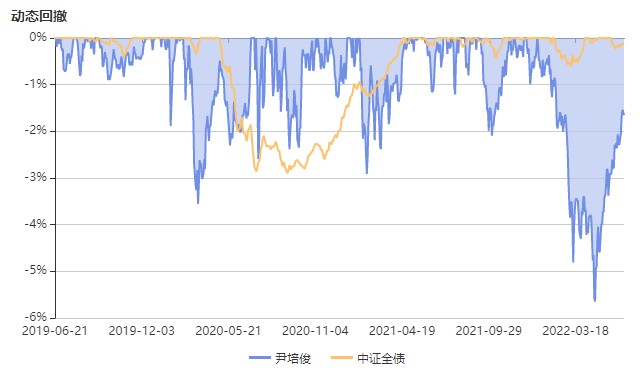

回撤控制方面,智君科技数据显示,截至6月23日,尹培俊的最大动态回撤为5.57%,高于中证全债的动态回撤率。对于今年一季度出现 较大回撤,尹培俊在一季报中进行了阐述。他表示,在一季度以中等久期高等级信用债为底仓配置,以长久期利率债适度波段操作。但是在美债利率大幅上行及海内外事件影响下,A股和转债市场大幅调整,组合在一季度出现了较大的回撤。

智君Brinson归因数据显示,截至6月23日,相较于上证综指,尹培俊代表产品近3年来所获得的4.91%超额收益中,有0.63%来自于行业配置效应,4.27%来自于选股效应。

在投资中,尹培的以基本面和业绩驱动为核心理念进行股票仓位的灵活调整,从中期视角出发,尹培俊从长期成长性出发,将根据性价比进一步平衡股债配置,捕捉具有估值优势或拥有优势赛道的标的。

截至2022一季度,英华人物库重仓轨迹跟踪显示,尹培俊当前的持债风格为中久期-高信用型,债券券种偏好分散,前三大为企业债券、中期票据、金融债券。股票投资中偏好的行业为化工、家用电器、有色金属。

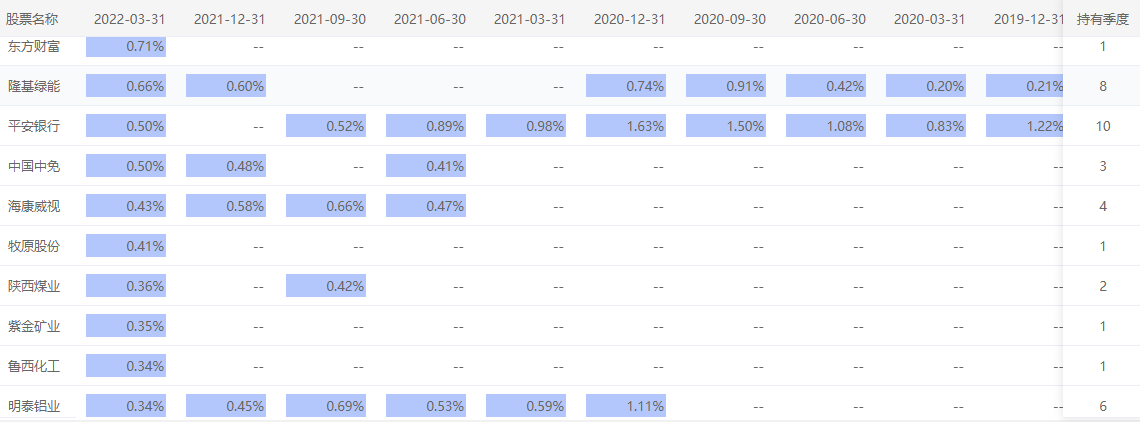

尹培俊代表产品重仓股票持有时间较短,重仓股占全部股票持仓比例较大。前十大重仓股平均持有3.7个季度,持有时间最长的股票为平安银行,已重仓10个季度。次长的个股明泰铝业,已重仓6个季度。

从持仓风格中,不难看出,尹培俊对于稳增长相关赛道较为看好。尹培俊提出国内稳增长政策逐步落地、宽信用逐步实现,预计下半年市场出现盈利底。

今年一季度,全球经济增速有所承压,债券市场整体震荡,先涨后跌。展望后市,尹培俊认为,二季度国内经济有望筑底反弹。债券市场整体而言仍然具备较好的胜率。

在投资策略层面,短期而言,尹培俊将适当控制风险资产仓位,股票风格更为均衡。他表示:“转债将以以低估值正股类和精选中低价为主要配置方向,寻找合适的转股标的;纯债部分适当降低久期和杠杆,继续保持票息策略为主的配置思路。”

(注:本文图表数据若无特殊注明,均来源于智君科技与Wind数据)

风险提示:基金有风险,投资需谨慎。基金的过往业绩不预示其未来表现。基金研究、分析不构成投资咨询或顾问服务,也不构成对读者或投资者的任何实质性投资建议或承诺。敬请认真阅读《基金合同》、《招募说明书》及相关公告。

2022-06-23 15: 28

2022-06-17 17: 52

2022-06-10 22: 01

2022-06-08 23: 03

2022-06-07 18: 48

2022-04-18 08: 19