每个周一都是新基金发行大战,而每一次大战都迎来新的爆款基金。

11月16日,渠道毫无意外的传出爆款基金消息,当日首发的汇添富数字生活六个月持有受到市场追捧,实现“一日售罄”,而该基金募集上限为120亿,截至下午4点半,来自渠道的消息,至少卖了180亿。

因受到市场调整影响,新基金整体发行热度较前期明显减缓,仅一些具有品牌感召力的基金经理的新产品会更受到关注,出现明显分化趋势。若市场持续震荡,这一格局有望延续。

又一只 “百亿级”新基金出炉

又迎来一只首发超百亿的新基金。

汇添富数字生活主题六个月持有期混合型证券投资基金11月16日进入首发。

这只“以布局数字经济”为主题的混合型基金受到市场欢迎,截至今天中午,一位渠道人士向基金君表示,该基金首发规模已经超过百亿。而下午4点半来自渠道消息称,这只产品一天吸引资金超180亿,又成为一只 “百亿级”一日售罄新基金。

据悉,汇添富数字生活六个月持有混合的原本销售时间为11月16日至20日,募集规模上限为 120 亿元人民币(不包括募集期利息),投资于数字生活主题上市公司股票资产占非现金基金资产的比例不低于 80%。

该只基金产品由汇添富拟任基金经理杨瑨管理。杨瑨,毕业于清华大学工程学硕士,7年行业研究经验、3年基金管理历练。

汇添富数字生活六个月持有混合“以布局数字经济”为主题,“淘金”数字化大浪潮。

拟任基金经理杨瑨认为,“数字生活未来会主投两个大方向,信息技术和技术应用。信息技术是和IT相关的基础建设,我们把这个领域比喻为‘卖铲子的企业’;另一个方向是我们日常生活相关的应用领域,这些领域把数字化真正应用到我们的日常生活中去,我们把这些领域称作‘挖金子的企业’。具体来说,本基金拟投资标的涉及行业主要包括:电子、计算机、通信、传媒、消费、医疗服务等行业。”

据悉,目前汇添富基金采取“领军人物+团队制”的组织模式,这种模式让基金经理有底气和实力驾驭大规模基金。汇添富基金自成立起就非常强调团队的力量,构建起业内独具特色的“垂直一体化”投研组织架构。这种“团队制”的组织模式和投研体系,成为基金经理个人能力的“放大器”和“加速器”,使得基金经理的投研框架能够做到“可复制”并且持续进化。

此外,今日进入发行的富国均衡策略也获得较好的募集效果,估计会提前结束募集。

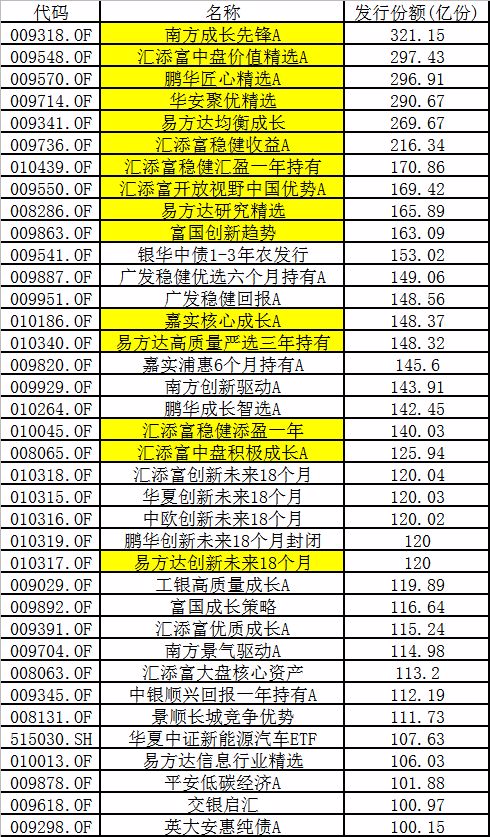

百亿基金达到38只

这一只爆款基金,也让百亿基金数量增加,目前达到38只。

WIND资讯数据显示,截至11月15日,今年已经成立了1232只新基金,首发规模已经超过2.68万亿,平均发行份额达到21.74亿元。伴随着近期又涌现不少爆款基金,继续推高今年新基金发行规模。

而从百亿基金数量来看,截至11月15日,百亿基金达到37只。其中是“一日售罄”基金的达到15只,而目前这两大数据都有所增加。

目前新基金募集速度让人想起了2007年、2015年,这两个牛市阶段市场热情度也非常高,涌现出不少百亿级基金。

据深圳一家大型基金公司市场部负责人预计,目前权益类新基金发行还将火爆,也会刺激基金公司进一步加大对权益基金布局。

往往新基金发行规模是市场一大风向标,爆款基金的频频出炉给市场带来较多增量。数据显示,今年以来权益新基金已经给市场带来万亿级增量资金。

今年以来百亿新基金

(黄色为一日售罄产品)

后续爆款新基金在路上

后续还有不少爆款潜力基金正在路上。

未来进入发行的还有嘉实、景顺长城、招商、中欧、南方等旗下产品,不少产品已经启动了宣传攻势,也引起市场关注。

公私募仍处于历史高位

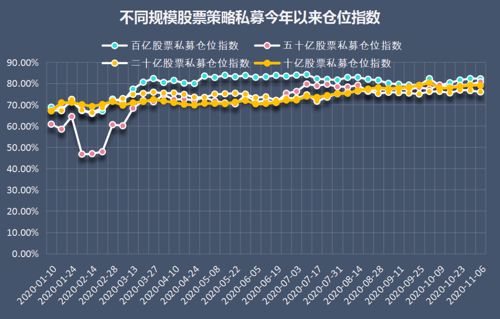

目前公募、私募基金的仓位仍处于高位。

11月9日至13日一周,好买基金数据显示,偏股型基金整体小幅减仓0.13%,当前仓位66.41%。其中,股票型基金仓位下降0.89%,标准混合型基金仓位下降0.03%,当前仓位分别为85.29%和63.90%。目前,公募偏股基金仓位总体处于历史高位水平。

基金配置比例位居前三的行业是轻工制造、医药和机械,配置仓位分别为5.42%、4.35%和4.32%;基金配置比例居后的三个行业是通信、建筑和石油石化,配置仓位分别为0.54%、0.72%和0.74%。基金行业配置上主要加仓了轻工制造、机械和餐饮旅游,幅度分别为0.69%、0.68%和0.48%;基金主要减仓了汽车、交通运输和国防军工三个行业,减仓幅度分别为0.91%、0.64%和0.50%。

私募排排网组合大师数据显示,截止11月6日,股票私募整体仓位指数为77.90%,环比上周整体仓位降低了0.32个百分点,具体来看,58.11%的股票私募仓位超过8成,28.18%的股票私募仓位介于5-8成之间,13.70%的股票私募仓位低于5成。

分规模来看,百亿私募仓位最高为82.16%,环比上周降低了0.1个百分点,其中61.40%的百亿私募仓位超过8成,仅4.36%的百亿私募仓位低于5成。50亿规模私募仓位指数为80.17%,近五年内首次突破80%,上一次突破80%要追溯到2015年6月。

谈及后市,汇丰晋信基金表示,经济修复的驱动力已经从前期的地产、基建切换至出口和消费。市场对于经济复苏的趋势已有预期,但从结构来看,值得乐观些的原因在于,我们看到经济内生动能的恢复。出口链条相关的中游制造和可选消费预计迎来资产负债表的修复和产能的结构性扩张,从而带来企业盈利的改善。

展望未来,十九届五中全会指明了我国2035年远景目标和十四五规划方向,政策红利释放。美国大选结果逐渐清晰,市场风险偏好提升。五中全会和“十四五”规划已经对海外环境长期不确定性定调,扩大内需、科技创新成为未来相当长时间的政策导向,中长期来看内外双循环支撑的国内基本面持续改善,将持续提振A股风险偏好。

配置方面,我们建议均衡配置,重点关注三个方向,包括科技及新能源、可选消费中的家电和汽车,以及低估值的金融。往后看,这三个方向依然是我们重点看好的方向,我们预计市场的结构性行情有望扩散。

农银汇理基金最新投资报告认为,随着国内经济持续复苏,银行等低估值板块迎来布局时机。科技与消费仍是中长期主线,看好“双循环”、要素市场化改革以及科技领域机会。

中长期来看,当前A股市场安全边际较高,流动性相对平稳,有整体配置机会,同时建议投资者可从三个方向把握:

方向一:银行基本面压制因素逐步缓解,市场风格迎来再平衡。

目前银行业整体市净率处于历史估值低位。银行资产质量的修复,叠加持续改善的宏观经济数据,银行业绩对于行业基本面压制因素有所解除,有利于提振银行板块的估值水平。

考虑到近期机构投资者避险情绪较高,银行板块安全边际较高,以银行为代表的低估值板块有望迎来资金配置,实现市场风格的再平衡。

方向二:周期制造,把握补库存,经济复苏主线。

沿着经济从“通缩”转向基本面“复苏”,部分行业进入补库存周期,特别是当前处于库存周期底部区域的中游原材料、工业品,如汽车、造纸、机械等中游制造业,化工、建材、有色等中游原材料。

方向三:科技与消费仍是中长期主线。

十九届五中全会的会议内容与今年以来出台的要素市场化改革和“双循环”等政策方向,表明未来的经济发展主线和机会仍围绕激发内部消费、数字经济以及科技竞争领域进行。

博时基金首席宏观策略分析师魏凤春:A股方面,结合债务违约分析和参考ERP对未来一年市场走势的预判效果,短期依然是震荡市。结构上,后续信用利差上行会导致小盘股估值有下行压力,信用利差上行与再通胀预期强化顺周期板块配置逻辑,顺周期优选景气左侧反转的化学制品/通用机械/工业金属/电气设备自动化/白电/家具,以及景气持续修复的化纤/工程机械等。

德邦基金表示,临近年终,2020年即将过去,由于2019、2020年连续两年市场都走出了两年的牛市,市场整体估值水平处于历史较高水平,特别是过去两年备受市场追捧的消费、医药、TMT整体估值追平处于历史高点。鉴于过去两年市场整体的浮盈、估值水平和政策的变化,我们对后市需要适当降低收益预期。

过去一周主要的两件事情是新冠疫苗的研发和信用债违约的发酵。整体看似和股票市场没有太大关联,但是新冠疫苗的突破引发全球市场对后续货币政策的收紧预期,信用违约引发市场风险偏好的下降,都直接或者间接影响到了股票市场。展望未来半年的维度,信用收缩逐步显现,现在只是高位震荡阶段,企业盈利增速高点或在2021年一季度显现,这主要是今年一季度国内新冠的爆发导致,再考虑到市场估值较贵,未来一个季度市场系统性机会有限,主要看个股机会。

综合考虑宏观层面,对市场整体持震荡观点,需更关注个股的机会。这个机会不会局限在个别标志性的主题性行业中,而是整体步入企业盈利增长的个股中。过去两年赛道型的行业机会比较突出,比如白酒、医药、电子、半导体、新能源等行业,整体机会涨幅都比较大。但随着整体估值的上移,未来半年我们会更关注个股成长性的机会,寻找估值和增速更匹配的公司。