2020年,我们见证太多A股杀猪盘:每天一个跌停,跌跌不休。

而今天,基金君给大家介绍一下港股的杀猪盘:一步到位,直接暴跌76%!该股叫做艾硕控股。

除了“杀猪盘”,今天,港股还有曾经的“大白马”股,锦州银行,暴跌超18%,股价剩下2港元,市值285亿港元,蒸发超62亿港元。

港股“杀猪盘”直接闪崩76%

今天,港股艾硕控股开盘即暴跌近80%。最终收跌76%,股价从0.9港元跌至0.216港元,市值仅剩1.73亿港元。

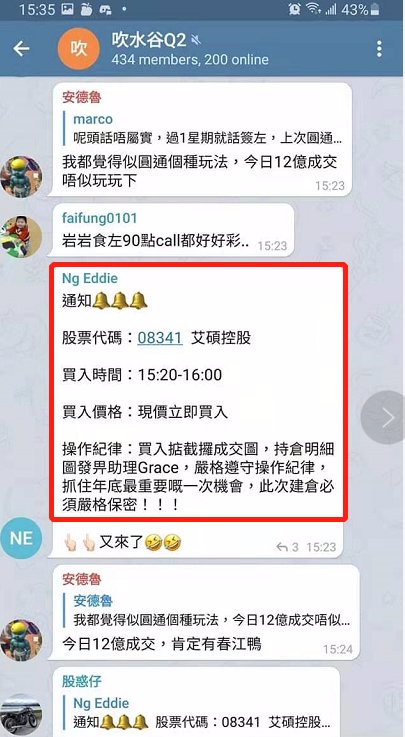

据新浪港股,该股又是一个“杀猪盘”。昨日下午,有香港券商分析师分享一张截图显示:有人重复同样套路,大力推介散户今日下午3点20到4点大幅买入。

此前半个多月暴涨800% 上市后“庄股”痕迹明显

资料显示,艾硕控股主要从事提供香港物业的装修及翻新(包括加建及改建)承建服务。公司承接新落成商业物业及住宅发展项目建设的装修工程(「装修项目」),或承接现有商业物业的翻新(包括加建及改建)工程(「翻新项目」)。

而在今天闪崩之前半个多月,该股股价从不足0.1港元一度暴涨超过1港元,截至昨日,12月暴涨超800%。

而会看该公司股价,上市后便出现至少5次暴涨暴跌,公司老千股痕迹明显。

根据公司披露的持股数据,公司第一大股东持股13.25%,虽然目前持股分散,但截至2019年6月公司前两大股东持股还超75%。

锦州银行暴跌18% 股价蒸发62亿港元

除了“杀猪盘”,今天,港股还有曾经的“大白马”股,锦州银行,暴跌超18%,股价剩下2港元,市值285亿港元,蒸发超62亿港元。

为啥暴跌?和锦州银行的巨亏离不开关系。

锦州银行于2015年12月登陆香港资本市场,上市以后借助雄厚的资本实力快速扩张规模。

财务数据显示,上市以后的两年,锦州银行的资产规模平均增速达40%。然而,随着规模扩张,这家银行的问题也被越来越多地暴露出来,2019年9月份的银行盘查发现在锦州银行内部有大量的“内部坏账”,并且不良贷款的数量已经在急剧上升,最终酿成了2018年财报难产,时任审计师安永会计师事务所拒绝年报签字。

随后财报上显示出,从2018年到2019年,锦州银行的亏损累计近56亿元。

锦州银行表示,亏损是因为银行内部出现的部分不良贷款以及与其他的债务纠纷造成的。

今年,锦州银行开始“卖身自救”。4月份的时候,锦州银行发布公告表示,已经与成方汇达签订资产处置框架协议,将通过450亿元的成本来出售处置资产。

如今暴跌,不知是否又出什么幺蛾子。