排队一年多,就在即将IPO上会的前一天撤回上市申请。今天证监会发审委发布公告称,于广州农村商业银行股份有限公司已向我会申请撤回申报材料,决定取消第十八届发审委2020年第183次发审委会议对该公司发行申报文件的审核。宣告本有希望成为2020年最后一家A股上市银行的广州农村商业银行上市之路终止。而广州农商银行则回应称,鉴于战略规划调整,经审慎考虑决定撤回A股发行申请。

上市失败消息传出后,港股广州农商银行股价应声下跌。截至收盘,公司股价报3.500元,下跌7.16%。就在12月28日,广州农商银行股价还大涨近20%。

撤回申请 广州农商行上市之路终止

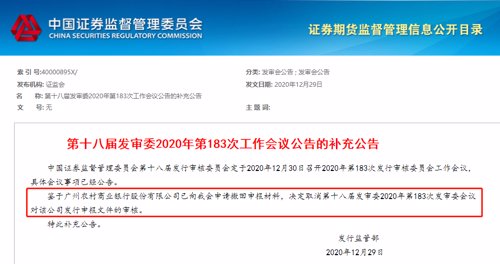

12月29日,证监会发审委发布公告称,鉴于广州农村商业银行股份有限公司已向我会申请撤回申报材料,决定取消第十八届发审委2020年第183次发审委会议对该公司发行申报文件的审核。

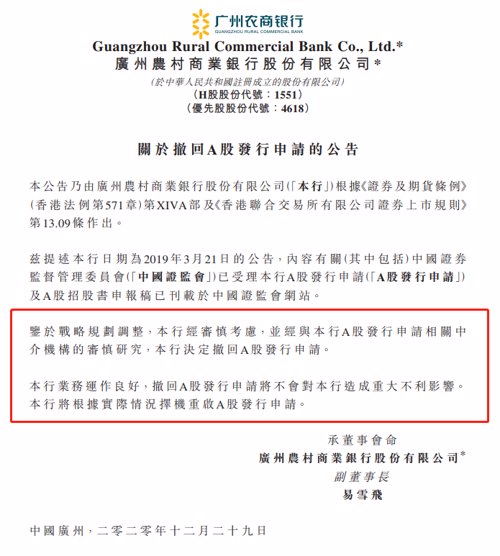

而今日港股广州农商银行在收盘后发布公告称,鉴于战略规划调整,本行经审慎考虑,并经与本行A股发行申请相关中介机构的审慎研究,本行决定撤回A股发行申请。并称本行业务运作良好,撤回A股发行申请将不会对本行造成重大不利影响。本行将根据实际情况择机重启A股发行申请。

本来如不出意外的话,广州农村商业银行本应在12月30日上会,同时有望成为2020年最后一只A股过会上市的银行股。

资料显示,广州农村商业银行前身是广州市农村信用合作联社,2019年11月,经银监会批复,同意筹建广州农商银行。1个月后,银监会出具《中国银监会关于广州农村商业银行股份有限公司开业的批复》,同意广州农村商业银行开业。

2017年6月,经证监会核准,广州农村商业银行正式登陆港股,证券简称“广州农商银行”,证券代码“01551”,首次公开发行15.829亿股。7月,广州农村商业银行行使超额配售选择权超额配售2.37亿股H股,股票面值为1.00元,发行价格为每股港币5.10元。

发行后本行注册资本变更为98.08亿元。

2019年,广州农村商业银行递交上市申请,准备在深市中小板上市,保荐机构最初为中金公司。2019年底,广州农村商业银行最后一次更改招股说明书,保荐机构也由中金公司变为中金公司及中信证券。

在排队一年多之后,广州农村商业银行距离A股上市只差临门一脚。不过就在上会前一天,广州农村商业银行上市之路戛然而止。

第三家官宣资产破万亿农商行

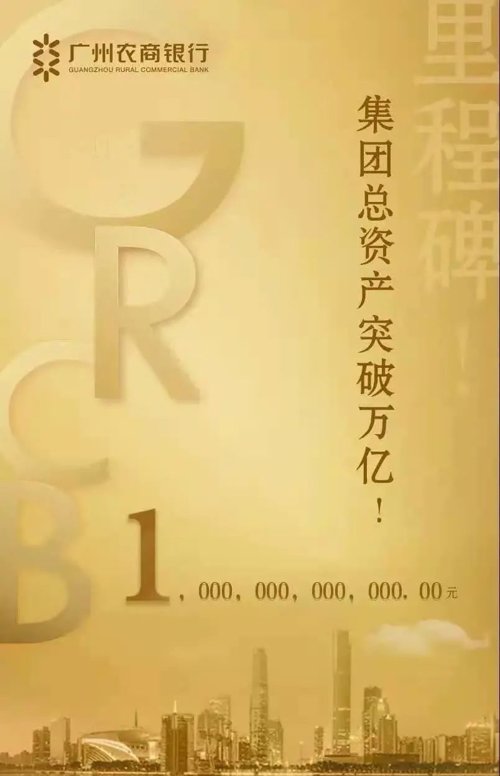

今年10月,广州农村商业银行在港股发布公告称,截至2020年9月末,集团口径下资产规模已经突破万亿人民币。

10月20日,广州农村商业银行在微信公众号发布消息:截至2020年9月末,广州农商银行集团资产总额突破万亿元,正式跻身“万亿俱乐部”!而广州农商银行也成为第三家正式官宣资产规模突破万亿农村商业银行。

另外,据广州农村商业银行在港股披露中报显示,上半年银行实现营业收入为117.94亿元,同比增长9.20%;归属于母公司股东的净利润为30.86亿元,同比减少14.09%。

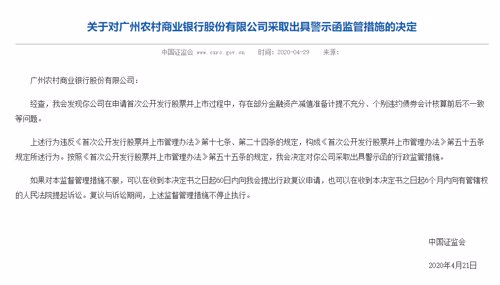

曾因IPO会计处理问题 收证监会警示函

然而,广州农村商业银行上市之路却难言“一帆风顺”。

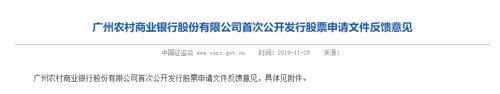

2019年11月29日,证监会对广州农村商业银行提交的上市申请文件给出反馈意见,就其在规范性、信息披露、财务会计等方面提出共45点反馈意见。12月20日,广州农村商业银行提交了修改后的招股说明书。

不过,今年4月,证监会对广州农村商业银行出具警示函,理由是其在申请首次公开发行股票并上市过程中,存在部分金融资产减值准备计提不充分、个别违约债券会计核算前后不一致等问题。

高管落马 董事长职位空缺一年多

另外,2019年8月,广州市纪委监察微网站刊登消息称,广州农村商业银行原党委书记、董事长王继康涉嫌严重违纪违法,目前正接受广州市纪委监委纪律审查和监察调查。资料显示,从2005年至2019年7月间,王继康一直在广州农村商业银行(包括广州市农村信用合作社)任职。

今年4月,广州市人民检察院网站显示,广州市人民检察院依法对广州农村商业银行股份有限公司原党委书记、董事长王继康(广州市正局级)以涉嫌受贿罪向广州市中级人民法院提起公诉。3个月后,广州市人民检察院又宣布对广州农村商业银行股份有限公司原党委委员、副行长、首席风险官彭志军(市管副局级)以涉嫌受贿罪予以逮捕。

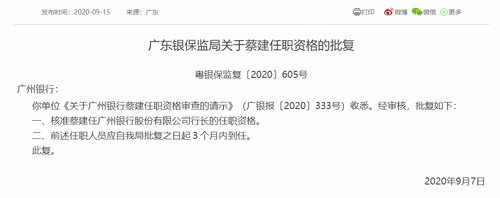

王继康落马后,广州农村商业银行董事长职位一直空缺。最新消息是,有媒体报道称,广州银行党委副书记、副董事长、行长蔡建拟任市管金融企业党委书记、董事长职位。不过从银监会网站查询,9月份银监会刚刚核准了蔡建任广州银行行长的任职资格。

深陷25亿信托违约

就在上个月,一桩信托违约事件又把广州农村商业银行“拖下了水”。

11月6日,ST中捷发布公告称,公司证券部工作人员日前收到广州农村商业银行的函件,函件致11家公司及7个自然人。

据函件内容,2017年6月27日,广州农商行与国通信托签订《国通信托华翔北京贷款单一资金信托合同》,信托规模25亿元人民币,预计期限为48个月,自信托成立之日起计算。同日,华翔投资与国通信托签订《信托贷款合同》,国通信托分别于2017年6月28日、2017年8月3日向华翔投资先后发放贷款15亿元、10亿元;ST中捷与其他单位则分别与广州农商行签订了《差额补足协议》,约定:“无论何种原因导致我行在任一信托合同约定的核算日(含利息分配日、本金还款日以及信托提前终止日)未能足额收到信托合同约定的投资本金或收益时,应向我行承担差额补足义务”。

2020年4月14日,国通信托向广州农商行发出《国通信托·华翔北京贷款单一资金提前终止通知函》,国通信托决定于2020年4月24日提前终止本信托并进行清算,同时按照相关规定对信托财产进行结束登记。国通信托将信托财产相关资料移交给广州农商行,并向债务人发出债权人变更为广州农商行的书面通知,即视为分配完毕信托财产;国通信托向各债务人发出《债权转让通知书》,通知债权转让事实,并要求各债务人直接向广州农商行履行相应责任。2020年5月6日,第三人国通信托向广州农商行出具《清算报告》,国通信托解除对本信托的受托责任。

然而至今借款人未按照合同约定偿付任何到期一笔债权,构成严重违约,其余债务人亦未履行相应合同义务。

因此广州农村商业银行致函各债务人,正式宣布贷款全部提前到期,并要求各债务人需按照《信托贷款合同》及相应增信文件的约定,向广州农商行承担偿付贷款本金25亿元、利息、罚息、复利、违约金等责任。

不过,ST中捷表示,经公司核查,公司档案中没有函件中所提及的《差额补足协议》原件或复印件,此外,公司董事会或股东大会也未曾审议过涉及为函件提及的信托贷款提供差额补足的相关议案。而截至公告披露,广州农商行未向ST中捷提供相关文件。

目前,该笔25亿信托违约纠纷尚无下文。不过该事件发生之后,就有媒体对广州农村商业银行能否顺利上市表示担忧。