上篇:2020年宏观回顾

一、风暴,新冠疫情席卷全球

新冠疫情爆发1周年。2020年1月底,新冠疫情从武汉爆发,迅速向全国、全球蔓延,截至目前全球累计确诊人数达8000万以上,且仍看不到衰减迹象,世界经济深陷衰退泥潭。

全球资本市场惊魂动荡。疫情冲击下的暴跌,国内A股开年首日经历“史上最大单日低开”,美股经历七连跌和两周四熔断。随后,全球货币开启放水节奏,在流动性充裕的环境下,全球各大指数陆续收复失地,甚至部分创出新高。

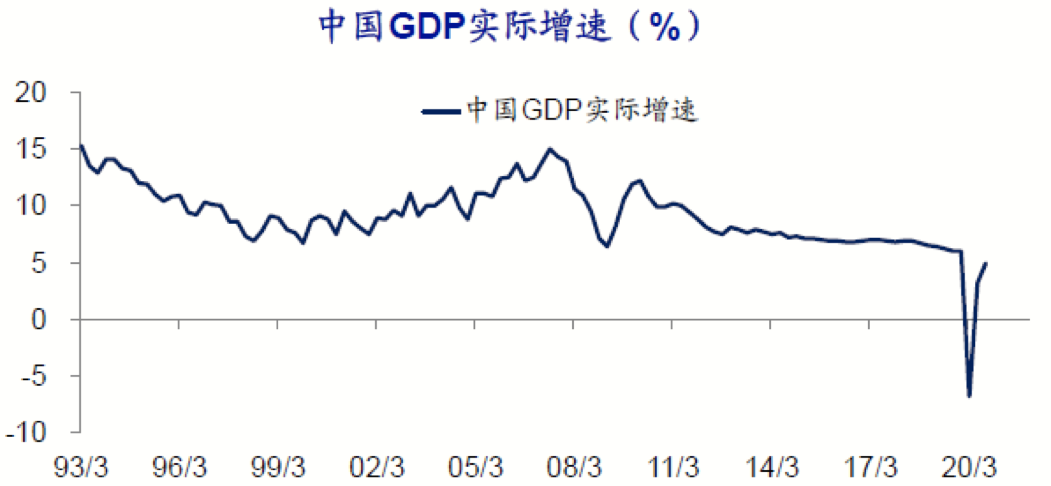

中国宏观经济迅速恢复,成为全球主要经济体唯一亮点。我国疫情防控和经济恢复走在世界前列,前三季度GDP单季同比增长分别为-6.8%、3.2%、4.9%,累计已实现0.7%的正增长。IMF预测我国将是2020年主要经济体中唯一正增长的国家。

二、孤星,全球化撕裂中的中国经济

1季度新冠疫情大爆发,打赢防疫歼灭战;2季度开始,宏观经济迅速修复。

疫情爆发后,政府果断采取武汉封城,停工停学,行程追溯,应检尽检等措施,调动国家力量最终取得了防疫歼灭战的胜利。3月份疫情稳住后,线上零售和市内出行率先恢复,线下商贸、远途旅游、房车销售、工业外贸等持续改善,宏观经济迅速修复。

宽松的宏观政策环境。货币政策总体宽松。央行前三季度推出9万亿元货币刺激措施,M2同比增长10%以上(19年8%),社融存量同比增长13%(19年11%)。财政政策积极宽松。财政预算赤字率达到3.5%,首次突破3%,而包含地方专项债、特别国债之后的广义赤字率高达8.2%。

三、金融市场改革进行时

经济结构调整加速,信用违约风险暴露。新冠疫情一方面使线上经济的发展再次迎来大爆发,另一方面加速了产业优胜劣汰、落后产能出清的过程。河南永煤债违约引发信用市场的结构性坍塌,华晨破产重组引起市场对企业“逃废债”的担忧,虽然央行已明确表示将严厉打击“逃废债”行为,但信用风险压力仍然较大。优胜教育及蛋壳公寓资金量断裂,一些风险承受能力弱的企业陆续被市场淘汰。监管部门频频出手,从叫停互联网巨头蚂蚁金服IPO,到提出“强化反垄断和防止资本无需扩张”,化解和防范经济转型升级中的存量风险和增量风险,使市场中真正的优秀企业和创新行为得到保护。

注册制改革,紧锣密鼓进行时。在科创板注册制的示范效应下,创业板注册制8月落地,虽然实体经济受到疫情冲击,但IPO的常态化审核让A股的募资规模得到持续扩充。IPO发行规模4670亿元,同比增长80%,定增募资8160亿元,同比增长20% 。注册制改革还在逐渐步入深水区,在精选层IPO试点成功的基础上,新三板转板细则出炉,主板和中小板注册制的全面推行也已箭在弦上。注册制下以信息披露为核心,企业上市门槛降低,发行效率得到提升,新股供给增加,新股估值逐渐回归合理。同时,监管层督促上市公司规范运作,完善退市标准,促进优胜劣汰,加大对中介机构欺诈发行、信息披露违法等行为的处罚力度。

下篇:2021年投资展望

一、全球宏观修复,曙光已现

上半年,经济筑底期;下半年,恢复期。展望2021年最确定的是疫情后的修复。12月以来世界各国陆续安排疫苗接种,实现广泛接种将会需要一段时间。预计21年下半年疫苗帮助欧美经济缓慢修复,全球经济有望恢复性反弹。另一方面,随着国内经济回归到潜在增长水平,通胀压力和地产泡沫风险的回升,国内宽松政策将面临收紧,对实体经济的刺激作用或持续到21年上半年。综合来看,我们认为上半年经济筑底,下半年与全球共振恢复。

二、重构窗口,全球政治经济格局再平衡

大国博弈,中国外部环境大大改善。1、中日关系进入新阶段。新首相菅义伟有意以相对务实与平衡的方式推动周边多元外交。RCEP的签署为中日韩自贸协定的谈判奠定了良好基础。 2、中欧关系成为影响中国下阶段国际外部环境的重大变量。在英欧贸易协议达成,美国换届日临近的局势下,中欧双方加快谈判力度,

促成中欧全面投资协议如期敲定,意味着中欧已从工业时代的“竞争对手”转变为数字时代的“合作伙伴”。

美国内政外交,进入切换窗口。拜登时代下,国际关系有望进入去特朗普化。拜登团队强调自由、规则与竞争,其上台后大概率以领导者的身份重返全球化。其更加开放的贸易政策可能总体上缓解美国和全球贸易阻力,提振全球经济。疫情过后,一个新的全球化浪潮必将势不可挡,那或许是一个更加包容的、平衡的、充满竞争与合作、机会与挑战的新型全球化。

撕裂的国际关系,正进入修复期,A股资产价格体系正在走出极端的风险厌恶状态。在贸易战、科技战、外交博弈等的影响下,相关行业和板块已经受到显著影响,下阶段外部环境一定程度上边际向好。

三、大分化,重构A股的定价体系

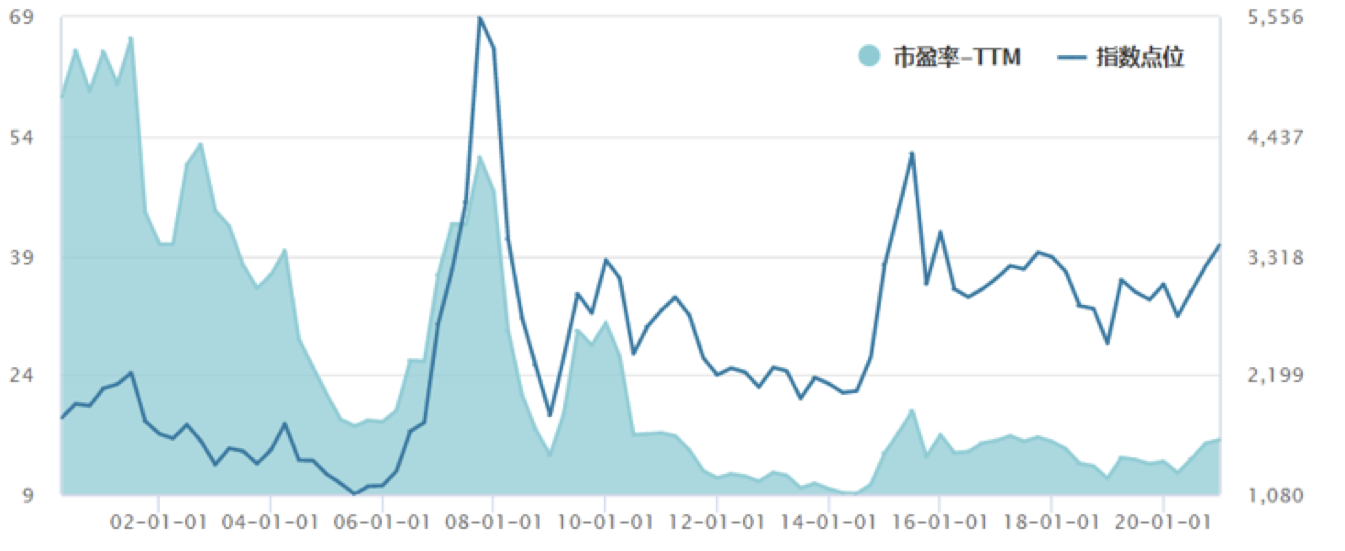

整体市场估值合理,当前A股的总体估值水平仍处于历史长周期的中位水平。2000年以来,上证指数市盈率从60x下降到16x,进一步下跌的空间有限,盈利变化将越来越能影响股市涨跌。上证综指当前市盈率为15.8x,低于15年牛市顶峰的20x,高于18年底的10x。目前上证指数3500点附近,处于历史中位。

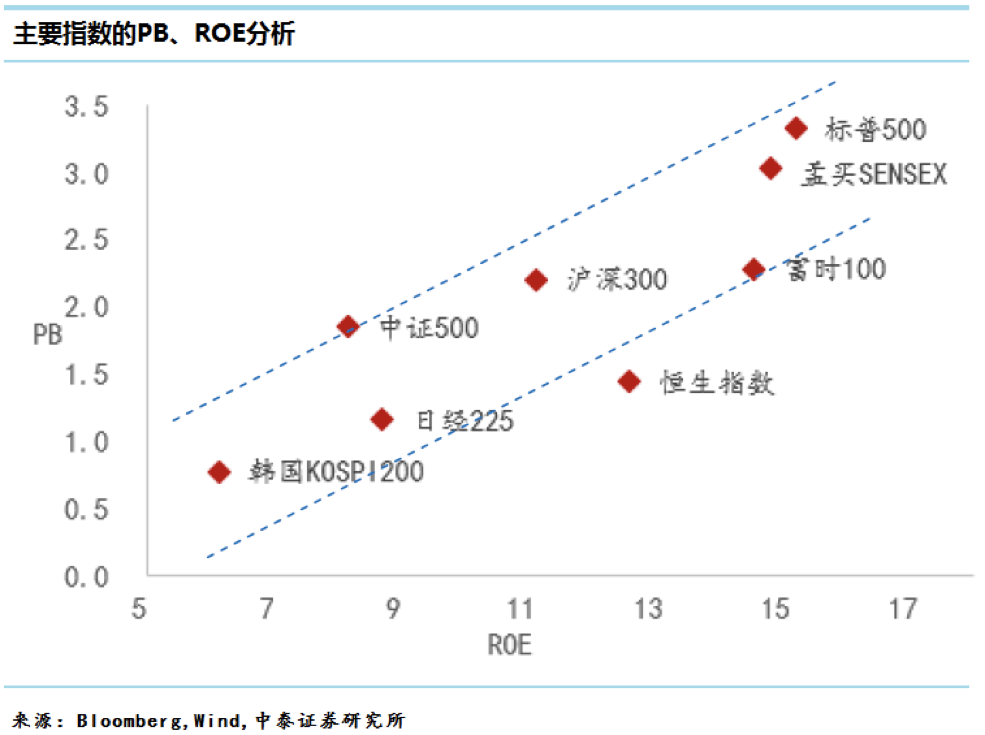

从全球各大指数的PB和ROE来看,沪深300指数和中证500指数均基本处于均衡带,也说明A股估值的合理性。

目前A股市场估值分化严重,下阶段有望结构性修复。内外货币政策回归常态,消费科技全面抬升估值的阶段可能已经过去,下阶段机会在于寻找业绩确定性较高的细分行业和公司。

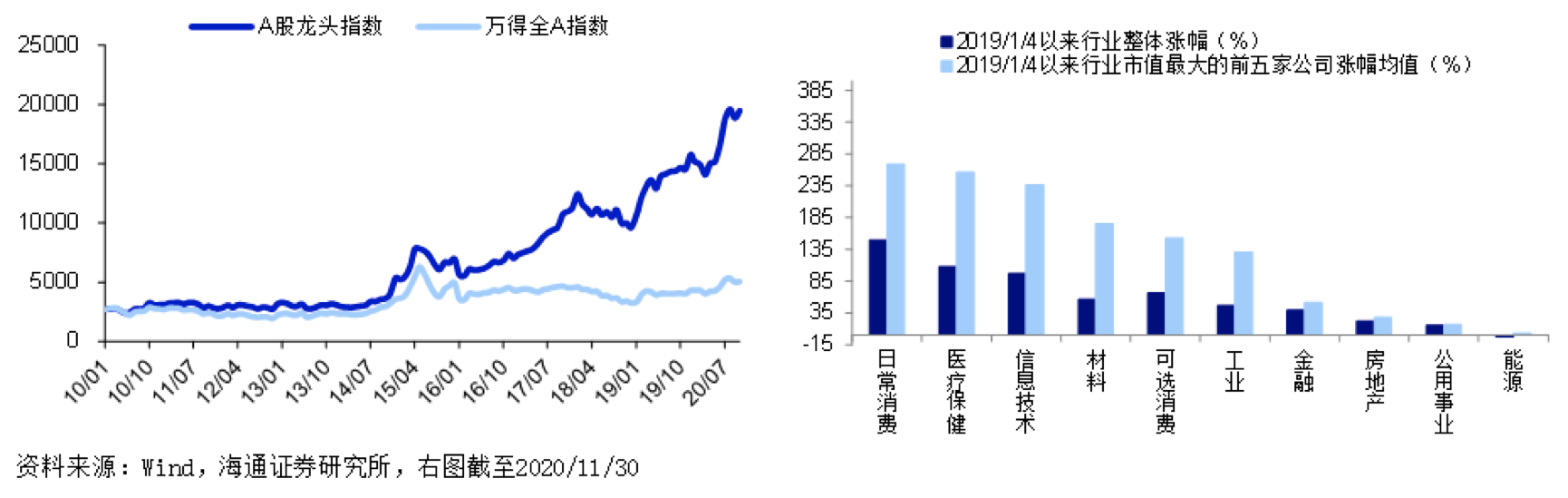

1)过去3年,头部抱团是市场分化的主要动力源之一。避险源自于外部的不确定性,如美国政府主导的中美贸易战和科技脱钩、国内宏观经济下行压力持续、18年去杠杆政策和新冠疫情等。目前,股票分化的估值,已充分体现了极端的压倒性风险厌恶。

2)目前的结构分化下,对确定性溢价已经较为充分。20年市场表现为对白酒、医药、新能源车等龙头股票的抱团,下图展示了各行业市值前三的公司构建的A股龙头指数,近几年大幅跑赢市场;行业内市值前五的公司平均涨幅也远大于行业整体涨幅。

3)当下A股,有望逐步修正极端的风险厌恶,修复、回归、重估,是下阶段的主基调。基本面转好的环境下,我们倾向于认为顺周期行情处于中场,顺周期行业的高盈利增速可能延续。而部分估值与基本面失调的二三线品种,若业绩增速达不到市场预期,投机性抱团可能瓦解。

新安全已拉开序幕。从全力发展到寻求安全,“大安全”成为国家战略,是确定性投资机会。国家安全的范畴很广,“十四五”规划提出“5个安全”:国防安全(军工)、粮食安全(种植链&种子)、科技安全(半导体、信创、网安)、能源安全(新能源)、资源安全(有色);资本市场已经开始反应这样的变化,但才开始。我们倾向性的看好年初科技和成长板块的机会,尤其政策导向的战略性新兴行业中目前已经有一定估值优势的信创、军工、电子、通信等板块。

关注行业景气。继续关注行业与主题的新机会,比如疫苗落地否极泰来的可选消费板块,如航空、家电家居等;周期性行业中关注后续景气程度可能继续改善、估值不算高的部分金属原材料、石化产业链等;双循环发展格局下内需的提升,如乳制品、餐饮、专科医院、医美等;居民资产配置逐步向股市转移而由此受益的资管行业和券商板块。

限售股折价显著,交易窗口有望贯穿全年。再融资新规激活市场,限售期缩短至6个月,部分定增项目市价基础上有显著折价,套利空间明显。21年继续积极参与定增、大宗交易市场,把握阶段性制度机会。