香港万得通讯社报道,央行公开市场连续“地量”操作,今日再度开展20亿元7天期逆回购操作,中标利率为2.2%,与此前持平,日内有100亿元逆回购到期,净回笼80亿元。

规模上小额投放,节奏上高频操作,成了近期公开市场操作的鲜明特点。在连续数日开展50亿元逆回购操作之后,央行连续2日开展20亿元逆回购操作,单日逆回购操作量创下近10年来新低。

市场人士表示,近期逆回购操作量虽少,但蕴意充分,既体现了央行对岁末年初流动性的关注和呵护,也表明了保持流动性合理充裕、市场利率稳定运行的态度,凸显了“稳”的主基调。

对于央行连续开展小额逆回购,开源证券首席固收分析师杨为敩认为,跨年效应过后,市场流动性处于合理充裕状态,此时没有必要大规模“放钱”,推动资金面过于宽松,但是小幅开展逆回购有助于缓解市场资金过度紧缩的预期。

江海证券首席经济学家屈庆也称,从近期央行开展操作的风格、货币政策相关表态看,未来可能形成每天进行公开市场操作的惯例,考虑到近期资金面边际宽松,操作量就减少一些,比如50亿元和20亿元,代表一种连续操作、呵护流动性的态度。

目前流动性无虞,DR007加权平均利率显著低于政策利率水平

央行高频操作小额投放的背后,是较为宽松的资金面。今年以来,隔夜回购DR001加权平均利率连续多个交易日低于1%,盘中最低成交到0.5%以下,处于史上极低水平;7天期回购DR007加权平均利率也一直维持在2%以下的水平,与7天期央行逆回购利率形成倒挂,表明流动性较为充裕,即使近几个交易日,央行连续小额净回笼,该指标仍然保持在相对低位。

(DR007加权平均利率)

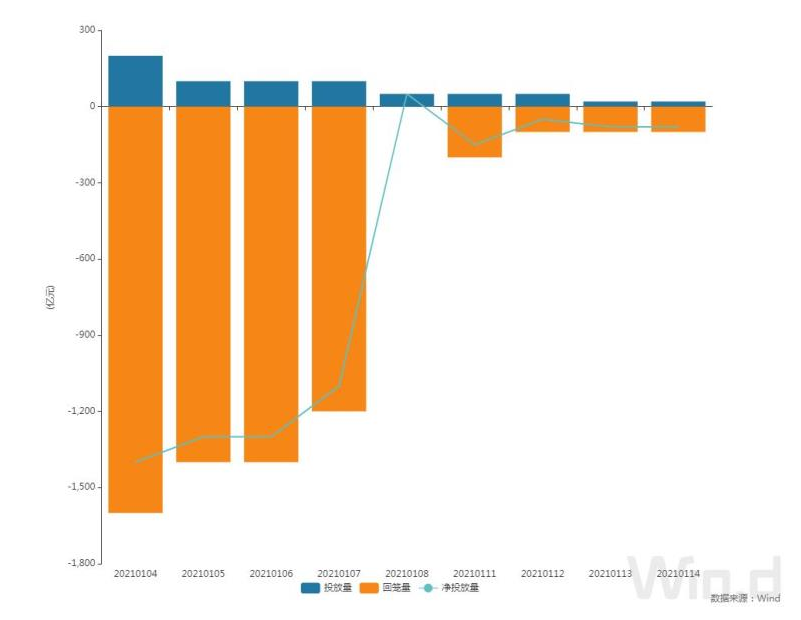

总体来看,公开市场操作呈现净回笼的态势。Wind数据显示,截至1月14日,本月共实现净回笼5410亿元。月初以来,跨年前投放的流动性逐渐到期,1月7日之后到期量明显减少,同时去年底,财政存款投放有所放量,市场资金面呈现边际宽松态势。

方正证券首席经济学家颜色表示,从近期央行的表述看,逆回购操作可能将保持高频率的状态,主要还是强化逆回购利率作为市场利率中枢的地位,稳定释放市场利率中枢的信号。总体来看,公开市场实现流动性净回笼,并保持较为和缓的速度。由于跨年之前流动性投放较为充足,进入1月份之后,通过适度、相机回收一些流动性,保持流动性合理充裕,小额开展逆回购并进行净回笼,表明了温和的政策态度。

需要注意的是,周五就是月中例行缴准,年初银行存款都有所增长,此次缴准规模料较大。当日也是MLF例行操作日,预计央行操作时也会考虑到这一因素,市场预计资金需求平稳局面很快就会被打破。

对于是否降准机构仍存分歧

临近年末,随着去年年末的信用债违约集中爆发、12月金融数据超预期下滑以及目前MLF余额大增,央行有降准置换部分MLF的必要性,市场降准预期再度开始升温,不过机构对此观点不一。

申万宏源秦泰认为,2021年央行将进行两次“中性降准”、每次各50BP,首次降准的时点可能从原先预测的1月延后至2月,第二次降准大概率发生在第三季度。而如果央行选择不降准,MLF的净投放规模(更新测算)预计全年需达到2.5万亿左右。考虑到MLF投放基础货币的方式给商业银行带来的信用创设的成本,我们仍认为央行在2021年实施两次“中性降准”是非常合理、高效的选择。

信达证券预计,2021年春节前央行大概率会动用“定向降准+逆回购/临时性操作”的手段,补充市场流动性缺口。同时有分析认为,本周MLF操作将是观察春节前央行流动性操作的一个重要窗口期。

不过也有多家机构认为目前降准概率不大。

中金公司指出,预计年初全面降准的可能性较低,央行或更多通过MLF、直达实体经济工具等方式适时适度投放流动性。

中信证券花长春也表示,当前央行降准可能性不大,对于短期季节性流动性需求,央行完全可能通过MLF、SLF等工具进行对冲。降准将会释放强烈宽松信号,为大宗商品等涨价火上浇油,此时央行不会如此操作。

东吴证券称,央行进行全面降准的概率不大,但为了缓解短期市场压力和春节带来的流动性紧缺,央行可能会使用例行的普惠定向降准工具或其他临时性流动性工具,例如2017年1月使用的TLF(临时流动性便利),2018年1月创设的CRA(临时准备金动用安排)以及增量续做MLF。