宣布将被控股股东中国机械工业集团以3.70港元每股(溢价45.1%)吸收合并,公司将于港股退市。中国机械工程今日港股复牌,股价直接大涨近40%。截至截稿,中国机械工程大涨38.04%,报3.52元。

中国机械工程被吸收合并 公司将从港股退市

根据港股中国机械工程(1829.HK)最新公告,公司与要约人中国苏美达汽车工业咨询发展有限公司联合宣布,双方在1月13日签订合并协议,双方公司将根据合并协议有关条款实施合并。

合并后,中国机械工程将被中国苏美达汽车工业咨询发展有限公司吸收合并。意味着中国机械工程的所有资产、负债、权益、业务、雇员、合约以及所有其他权利及义务将被苏美达汽车工业承接,中国机械工程最终将注销登记,公司H股最终将从港股市场退市。

上市融资效果有限、业绩承压选择退市 为H股股东提供溢价退出机会

对于此次合并的理由,中国机械工程表示主要有三点:上市融资效果有限、业绩承压、为H股股东提供退出机会。

首先,股权融资能力有限,已失去上市平台意义。自公司H股在联交所上市以来,公司并未通过发行股权进行过任何融资。鉴于公司的H股大部分时间一直处于相对较低的价格范围内,交易量低迷,公司从股权市场有效融资的能力极为有限。合并实施后,公司H股将从联交所退市,有利于节省合规及维持公司上市地位相关的成本。

其次,受国际形势影响,公司业绩承压,H股退市后可灵活制定长期战略方向。受国际新冠疫情和全球经济环境影响,公司主要在亚洲、非洲、南美洲及北美洲的海外业务(占公司2019年度外部客户收入约75.33%)经营面临重大挑战,且未来经营仍存在较大不确定性。为保持核心竞争力,本公司需同意梳理战略和业务方向,探索新的发展机会和长期增长策略。该举措在短期内可能造成公司财务表现的不确定性,从而给H股股东造成损失。合并实施后,公司可以更加灵活地制定长期战略,避免因作为上市公司而承受的市场预期压力及股价波动风险。

最后,H股退市为H股股东提供以溢价出售流动性欠佳H股的绝佳退出机会。合并实施后,将为H股股东提供宝贵机会,以具有吸引力的溢价变现其在公司的投资,将出售H股所得款项重新配置于更具流动性的替代性投资机会。

合并后中国机械工业集团 将获得公司全部股份

资料显示,中国机械工程是一家国际工程承包商及服务供应商,主要专注于工程总承包(EPC)项目,特别专长于电力能源行业,能够提供一站式订制及综合工程承包方案及服务。同时公司还从事贸易、服务、设计咨询及其他新兴行业业务。

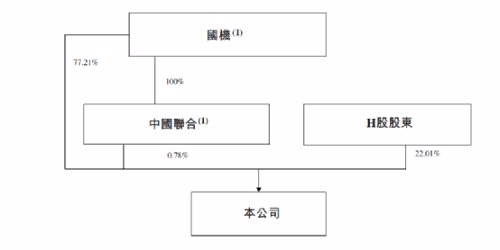

股权结构方面,中国机械工程由中国机械工业集团有限公司(简称“国机”)直接及简介持有77.99%的股份,其中,约77.21%由国机直接持有,而约0.78%由中国联合持有,而中国联合为国机的全资子公司。

另一方面,此次合并的要约方中国苏美达汽车工业咨询发展有限公司同样为国机的全资子公司。而中国机械工业集团有限公司则为国务院全资所有。这也意味着,合并后国机将直接或间接持有中国机械工程全部股份。

溢价45.1%注销港股 中国机械工程复牌大涨近40%

根据公告,截至公告日,中国机械工程已发行41.26亿股股份,其中包括9.08亿股H股以及32.17股内资股。而此次合并的注销价则定位每股H股3.70港元及每股内资股人民币3.082692元(按汇率相当于港币3.70元)。

公告称,要约人为注销H股股东手中的H股将支付现金总额约为33.61亿元港币,而国机香港则承诺代为支付。

事实上,此次中国机械工程H股注销价相当诱人。3.70元每股的注销价相比公司最后交易日2.55港元每股的收盘价,溢价约45.1%。这也是为何,中国机械工程表示这是“为H股股东提供以溢价出售流动性欠佳H股的绝佳退出机会”。

因此,今日中国机械工程在港股复牌后,股价就直接大涨近40%。截至截稿,中国机械工程大涨38.04%,报3.52元。

粗略计算,当前公司股价(3.52港元每股)距离3.70港元每股的注销价格,还有约5.11%的上涨空间。