近日,1月17日,一则“民生银行变更还贷方式,房主还贷7年本金一分没还”的报道迅速发酵。

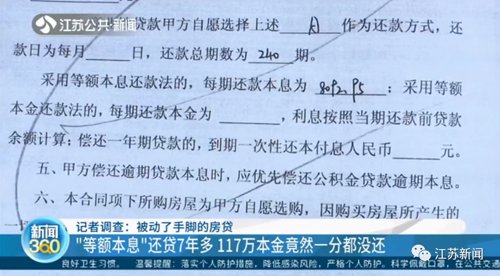

事情是这样的,南京市民蒲先生反映,2013年10月份,他在民生银行南京分行办理了一笔117万的房贷,贷款期限为20年,当时和银行约定,这笔贷款按照等额本息的方式进行还款。

可最近,蒲先生在查看自己的征信报告时突然发现,自己还了七年多的房贷,到现在没有归还的本金竟然还是117万,一分都没减少。

消息一出,不少网友第一反应是钱白还了。然而,在新闻发酵后,不少网友表示,蒲先生赚到了!

究竟什么情况?

"等额本息"还贷7年多 117万本金竟然一分都没还

据江苏新闻报道,蒲先生2013年,他看中了南京仙林大学城香樟园小区的一套二手房。

当年10月份,就到民生银行南京分行办理了一笔期限20年的公积金和商贷组合房贷。

其中117万为商业贷款,合同约定折后年利率4.2%左右,按照等额本息的方式进行还款,每个月的还款金额为8092.95元。

“当时前两个月还的时候,我第一个月、第二个月都存了9000块钱进去,它自动扣款就扣了我四五千块钱,然后每个月我都按照足额存,但他扣就扣这么多。”

蒲先生表示,每期还款前,民生银行都会发来当月应还款金额的提示短信,因为自己办理的是组合贷款,他以为差额部分已经从公积金中扣除,因此并没在意。

2020年11月份,蒲先生想要换房,于是就查看了自己的征信报告,发现自己的房贷本金没有变化。

还款方式"被变更" 利率不变20年要多还三四十万

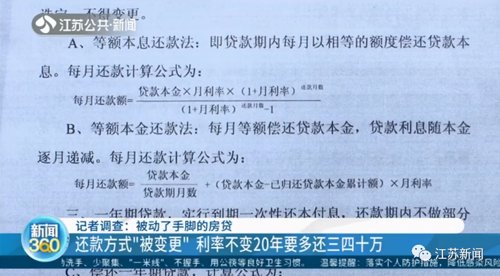

根据新闻报道,按照等额本息的还款方式,购房人刚开始每月的还款中,虽然利息占了绝大部分,但也有少部分本金,可还了7年多的房贷,本金竟然一分钱都没归还,显然有问题。

于是蒲先生赶紧询问了民生银行的客服经理,得到的答复是:他的这笔房贷,采用的是先息后本的还款方式,先归还利息,到期后一次性归还117万本金,类似于消费信用贷款。

蒲先生自己算了一笔账,如果按照当时合同约定的4.2%左右的年利率计算,20年期的房贷,先息后本的还款方式要比等额本息多还三四十万。

蒲先生表示,自己并没有要求改变还款方式,是银行擅自变更的,“他的处理方案就是,我前面七八年还的钱等于是白还,从2021年开始重新再还20年房贷。”

银行也懵了:将和当事人进行协商

对此,据江苏新闻,两位在现场负责处理此事的银行工作人员表示,这种情况他们也是头一回遇到。

工作人员A:这个事情为什么会发生这么长时间,我也要问我们的人怎么回事,现在关键问题我是一脸懵。

工作人员B:我也很纳闷。我早上以为是放了一笔车贷或者经营贷,以为有个按揭开放式账户里面有这个产品,当时放给个人卡里面,但他们后来说就是正常按揭,正常按揭还能搞成先息后本啊?

民生银行南京分行的一位工作人员告诉蒲先生,原先为他办理房贷的那位客户经理目前已经离职。

蒲先生后来联系的客户经理对这件事情的来龙去脉也不是很清楚,当时究竟为什么会发生这种情况,他们还需要详细调查。

工作人员表示,初步来看,这件事是存在问题的。他们将在近期拿出相关的处理方案,再和蒲先生进行协商。

“我们初步拿个方案出来,如果说双方都比较满意,我们再跟计财再争取帮客户解决这个问题。我们是要算总账的,反正大家不能吃亏,不能让人家吃亏,但我们也不能吃亏,本身这笔业务要算总账。”

网友热议:白还了?也有网友称:求之不得!

显然,银行既然和借款人签订了贷款合同,就应该按照约定的方式提供贷款并履行扣款的义务,如果要对合同条款进行变更,应当采取书面约定或者借款人认可的其他方式,在借款人不知情的情况下改变合同条款,既不合适也不合法。

因而对于这则新闻,不少网友的第一反应是,太坑了,蒲先生白还7年钱。

但更多网友却认为这是好事。 有网友分析,人家提前还款,按这个算法利息就已经按20年全给你了,这部分怎么不算白还。

也有称,对银行来说先息后本会有系统性风险,这种事情要给我碰上我就偷着乐。

在他们看来,就目前货币贬值的速度,先息后本会让他们资金得到更大的利用。

对此,记者询问专业人士,其分析,等额本息是每个月连本带息还,先息后本是每个月只还利息,最后归本金。这是两种不同的还款方式,是针对不同需求的客户提供的不同方案。

在他看来,等额本息适合上班族使用,依据工资收入,把利息和本金分摊到每个月还;而先息后本适合做短期对资金有更好利用的人,最后一次性还清本金。

而对银行来说,先息后本的风险比较大,因为不还本金,更多的钱存在客户手里,违约成本高。

综合自江苏新闻