随着今日上午参与认购易方达竞争优势企业混合基金的配售资金陆续退回,这一爆款基金 最终认购金额再度刷新。

根据今日销售渠道退回的认购资金款项计算,易方达竞争优势企业混合的最终配售比例为6.2537%,该基金募集金额上限为150亿元,据此推算,昨日单日一共吸引了2398.58亿元资金认购,刷新公募基金史上新发基金认购记录。

在过去两年权益基金赚钱效应带动下,今年以来,多只绩优基金经理“挂帅”的新基金频频开启比例配售,部分网友更是发出了“起了个大早,买了个寂寞”的感慨。

基金君提醒投资者,事实上,同一个基金经理所管的新老基金,并不存在本质区别,除了基金合同规定的法定投资范围,投资比例之外,基金经理的投资理念没有本质不同。若是都属于偏股型基金,老基金由于股票仓位更高,在单边上涨的牛市行情之中更为收益,而新基金初期建仓一般会偏稳健,过了建仓期之后,新老基金的操作将会逐渐趋同,看好某个基金经理的投资者,也可以购买其所管理的老基金。

除此之外,公募基金市场上一直都有“好发不好做,好做不好发”的说法,在市场情绪偏热,投资者认购积极性较高时,更应该保持理性,坚持逆向思考。

单日“吸金”近2400亿元 创公募基金史上认购记录

最近几年,作为门槛最低的大众理财工具、普惠金融的代表,公募基金行业整体规模不断创出新高,单只新发基金的认购记录也以越来越快的速度被刷新。

就在昨日(1月18日),去年7月由鹏华匠心精选创下的1371亿认购记录,仅半年时间,就被易方达强势刷新。

在多场直播轮番预热,渠道经理朋友圈刷屏推荐的带动下,昨日开卖的易方达竞争优势企业混合基金毫无悬念“一日售罄”并开启比例配售,在晚上汇总多个渠道销售数据之后,渠道传来该基金单日销售金额约达2374亿元的消息,引爆公募基金圈。

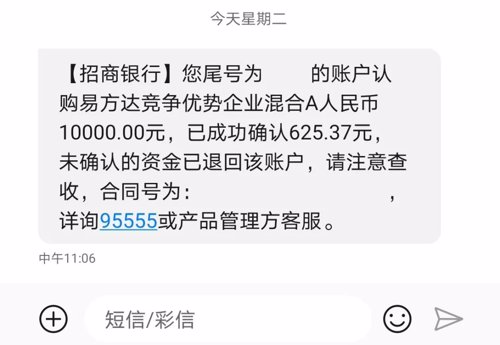

今日,多位认购该基金的投资者陆续收到经过比例配售之后的退款,以10000元的认购资金为例,确认金额为625.37元,最终配售比例为6.2537%,由于该基金设定了150亿元的募集金额上限,据此推算,昨日单日最终吸引了2398.58亿元资金认购。

易方达也对外发布了一个关于新基金比例配售的问答。

在一位基金公司人士看来,最近一两年A股市场行情向好,权益类基金整体盈利可观,一些设置了募集上限的绩优基金经理新发基金引来了投资者数倍认购资金的追捧,造就了当下新基金发行“一浪热过一浪”的局面。

冯波关于市场的几个观点

冯波拥有17年投资经验,过往的投资经历令他意识到,持续良好的业绩需要基金经理“花最长的时间做最擅长的事”。他的投资方法的精髓是,通过深度研究,深度认知企业的竞争优势,精选质地优异和估值合理的公司进行投资。

1、 如何看“寻找具有竞争优势的企业”?

冯波:首先,分析企业竞争优势是出发点,没有竞争优势的企业不会进入投资视野,因为它们不能带来中期投资的确定性。

其次,我们对于企业竞争优势的认知来自于深度研究,通过深度研究,去理解每一个企业的主要逻辑和逻辑上的关键点以及关键点的壁垒程度。

第三,企业的竞争优势是企业发展过程中的主要矛盾,能否保持竞争优势决定了企业未来发展趋势,以及自我强化能力。

第四,由企业收入和盈利波动带来的股价波动只是表象,底层逻辑应该是判断企业竞争优势是否发生了变化,如果企业的竞争优势没有发生变化,短期收入和盈利波动其实不影响企业价值,反之,即使企业收入和盈利表现出很高的增长,但已丧失竞争优势,这类企业并不具备太高的投资价值。

2、 谈谈选股逻辑?

冯波:分析一家新公司时,将重点关注三个方面,一是这个公司所处的行业的成长性、空间、竞争格局及商业模式。二是回到公司本身,其竞争能力、竞争壁垒如何。第三,公司管理层的情况。

一个优秀的企业家永远能超出市场预期,实现自己的财务指标,而比较差的企业家往往会低于预期,过去十几年的投资中,我们经常遇到这种情况。

3、谈谈新基金建仓?

冯波:一是控制建仓节奏,初期以收益和控制回撤作为主要目标,希望给投资者相对比较稳定的建仓期。

二是重点关注性价比较高的港股投资机会,以及A股中估值合理、具有竞争优势的公司。

2021年市场波动比较大,估值水平比较高,更加考验各个基金管理人深度研究以及把握机会的能力,能力越强的公司,基金净值表现越好。我们认为市场在估值波动过程中会提供比较多的投资机会。

4、谈谈对港股和A股看法?

冯波:易方达竞争优势企业基金作为既可以投资A股,也可以投资港股通的基金,投资港股通的比例最高不超过投资股票比例的50%。港股也成为我看好的重要市场,尤其是港股市场非常有优势的行业,如互联网行业、科技行业、创新药行业、消费和服务业等。此外,不同于A股的结构性机会,港股市场会比较清晰。

港股与A股是互补的市场,港股市场有几个行业非常有优势,一是互联网行业,二是高科技TMT电子行业,三是创新药细分行业,四是消费品,五是服务业,比如教育产业。

从2020年12月份经济数据来看,中国经济基本恢复正常,消费和投资恢复到正常水平,进出口明显受益于特殊时期,出口过去多个月持续超预期。从经济增长三驾马车来看,2021年的经济增速预估比较乐观。

随着市场大幅上涨,估值水平上升,这就意味着未来回报率将下降。2021年整个市场的投资回报率会回到相对正常的状态,过去两年很高的收益率水平是特殊现象。对于A股市场,行业普遍上升的机会不会成为大概率事件,2021年将是典型的自下而上的市场,而不是以往的自上而下的市场。比较看好符合国内经济变化趋势的行业,包括TMT、医疗、消费、高端制造等。

5、如何看2021年市场?对投资者有何建议?

冯波: 2021年相比于前两年会有较大不同,波动性会比较大,投资预期回报率可能回到正常水平。投资基金的关键要素就是时间,如果选择了比较优秀的基金管理公司和基金经理,持有时间越长,正回报的概率越大,投资回报率越高,特别是市场短期波动时,这一点更加重要。建议大家进行长期投资,定期投资,因为这对获取良好的投资回报最有帮助。

追新,也可以关注老基金

2021年权益新基金发行异常火爆,认购资金过多导致不少产品都采取“末日比例配售”模式。也就是说,一位投资者花10万元认购新基金,可能最终实际申购到的金额不到1万份。

基金君此刻想提醒投资者,不用过分追求新基金,这些优秀的明星基金经理也有老基金,这些老基金大多数都“不限购”。

从今年情况看,权益新基金认购比例最低的是易方达竞争优势企业混合的最终配售比例为6.2537%,南方阿尔法也较低,为11.27%,此外,富国价值创造、华夏新兴成长、兴全合兴等配售比例也不足30%。

资金追捧的这些明星基金经理,如易方达冯波、南方章晖、富国王园园、华夏张帆、兴全陈宇等,都管着其他基金,投资者其实也可以布局这些基金,都是同一个基金经理管理。

每一轮牛市背景下,都是新基金发行的高潮,投资者也往往偏爱追捧新基金,也有一批资深投资者爱老基金。投资者在“新”和“老”之间需要考虑三大情况。

1、市场趋势向上背景下或更适合“老基金”。

买权益基金最疯狂的时刻,往往是市场走牛的阶段。但市场曾经有一句俗语是“牛市买老基金、熊市买新基金”,因为牛市市场趋势性走高,老的权益基金股票仓位较高,比如目前多数权益基金的仓位在80%左右,甚至不少90%,一旦市场上涨很容易跟上市场节奏。

新发权益基金有一定的建仓期,可能市场短期涨幅过大,新基金股票仓位难以跟上,可能就会错失短期行情。不过,市场走强情况下也经常出现“暴涨暴跌”,比如上周市场连续大跌,新基金可能短期表现会好于仓位重的老基金,但这个是短期效应,难以把握。仓位的高低,建仓时机等这些问题,是投资者首先需要考虑的一个方向。

2、市场高位之下布局新老基金都需谨慎。

在2007年、2015年的上两轮牛市中,都出现过数百亿级的新基金,但这些基金表现特别神勇的品种非常少。

这背后有两大原因,第一是往往规模较大的新基金成立在市场高位,比如2015年5月是历史上月度募集规模最高的一个月,2007年的6月、8月、9月10月的单只新基金平均发行规模均超过百亿,而这对应的上证指数都是历史高点区域,高位成立导致运作难度加大;第二是这些基金规模较大,正所谓“船大难以掉头”,基金规模大会超出基金经理投资管理半径,过去数据也有验证,管理规模大会导致产品锐度下降。

因此投资者追逐基金的时候要冷静,市场过热或者市场点位过高的情况下,要保持谨慎心态。正如一位基金经理的话来说,市场越涨,意味着未来潜在收益可能越低。“好发不好做、好做不好发”这一铁律至今还仍有效用。

3、布局基金注意不要看“短期收益”。

目前不少平台宣传新基金和老基金时候,经常展示基金业绩,其中有近三个月、近1年、近2年、近3年、近5年业绩等。投资者要注意,即使页面上显示近3个月业绩非常拔尖的基金,也需要仔细分析,更优是至少选择运作满3年以上且业绩领先的权益基金。

此外,再老生常谈一句。新基金发行初始净值都是1元,而有些老基金发行多年后之后单位净值变化很大,有的可能还不到1元,有的已经4元、5元。投资者千万不要认为低于1元买入或者1元附件买如,就更划算,如果4元买入老基金就是吃亏。

其实,老基金单位净值低可能因业绩不理想、频繁分红等多种因素造成的,净值达到4元证明这只基金过去获得不错业绩,投资者不要当成“炒股”一样“炒基金”,核心还是看优秀基金经理的产品布局。

基金君还想说一句,目前“赎旧买新”也较多,就是投资者赎回原本持有的老基金,去认购新发产品。这背后一方面,银行、券商等渠道有获取中间业务收入的动力。基金过频繁的买卖能产生更多的申赎费用。而且,新发基金会有更多的营销激励,这些都刺激渠道端去鼓动投资者频繁交易;另一方面,投资者缺乏基本的金融认知或者不够理性,更愿意布局1元面值的新发基金,这类投资者往往会在净值涨到一定程度后就急着获利了结。

其实投资者要理性,需要树立长期投资理念。投资基金之前,了解基金经理的风格、投资业绩等,做“明明白白的投资者”,不要仅仅听客户经理的推荐。