香港万得通讯社报道,在全球管理超过1千亿美元的资管巨头GMO的联合创始人Jeremy Grantham近期撰文就美国股市进入泡沫后期进行警示,并指出投资者应关注“价值”和“新兴市场”叠加型股票,尽量避开成长型美股。主要内容如下:

史诗般的股市泡沫

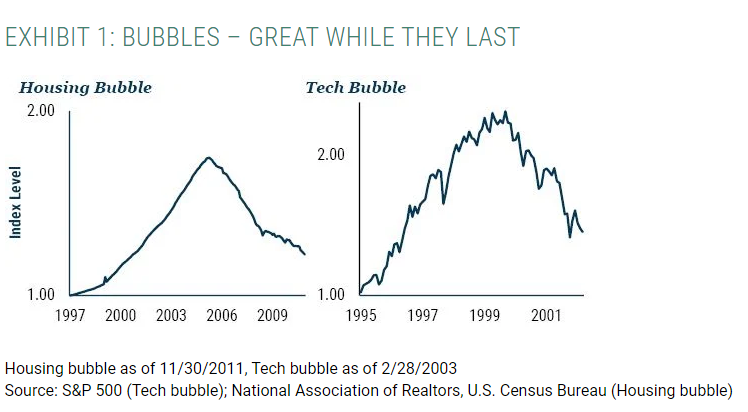

2009年以来的长牛市终于成熟为史诗般的泡沫。极端的估值过高、价格暴涨、疯狂的发行和歇斯底里的投机行为,相信此轮泡沫将与南海泡沫、1929年经济危机和2000年科技股泡沫一样,成为人类金融史上最大的泡沫之一。这些巨大的泡沫是财富产生和失去的地方。为避免泡沫破裂带来的最大痛苦而调整投资组合,可能是最困难的部分。但无论美联储如何努力,这个泡沫终究会在适当的时候破裂,对经济和投资组合产生破坏性影响。

你永远无法改变的一个事实是,价格较高的资产会产生比价格较低的资产更低的回报。我们为市场不断走高所付出的代价,就是从峰值开始的一个长达10年的较低回报周期。

在大多数情况下,主要资产类别之间的定价是合理的,资产配置的真正问题在资产价格远离公允价值的时期。这在熊市中其实并不是那么糟糕,因为重大的熊市往往是短暂且残酷的,在这一阶段,专业投资者可以重新定位投资组合。真正的问题是持续数年的牛市。长期、缓慢发展的牛市可能会令资产价格在高于公允价值的水平上持续多年,甚至在远高于公允价值的水平上持续2-4年。这一情况很容易让投资者失去耐心。而在牛市接近尾声的时候,通常价格上涨的速度又非常快,投资者情绪从不耐烦转为焦虑和嫉妒。

特斯拉售价应该超过125万美元/辆?

市场很可能正处于泡沫的后期阶段,但新冠疫情却一度令该观点产生了一些疑问。历史上大泡沫后期最可靠的特征就是投资者的疯狂行为,尤其是个人投资者的疯狂行为。在本轮牛市的10年中,新冠疫情的发生令市场缺乏如此疯狂的投机行为。但现在,我们已经在一系列股票中看到了这些“疯狂”,其中包括赫兹(Hertz)、柯达(Kodak)、Nikola和最明显的特斯拉。特斯拉的市值此前已经超过6000亿美元(当下在7800亿美元左右)。以6000亿美元市值计算的话,相当于特斯拉每年每辆车的销售均价要超过125万美元,要知道通用汽车的销售均价仅为9000美元/辆。

当前的“巴菲特指标”——股市总市值与GDP之比——打破了2000年创下的历史最高纪录。2020年,共有480宗IPO(包括令人难以置信的248宗SPAC),比2000年的406宗IPO还要多。有150家非微市值公司(即市值超过2.5亿美元的公司)在去年增长了两倍多,是过去10年中任何一年的3倍多。与2019年相比,单笔交易低于10份合约的美国股票看涨期权的购买笔数增加了8倍,而且2019年的购买笔数已经远高于长期平均水平。因此,自2020年夏天以来,股市加速上涨,投机行为日益增多,一点也不令人感到意外。这正是泡沫的后期:一个加速的、几乎垂直的、长度不可知(但通常很短)的阶段。

经济受创下的股市泡沫

本轮牛市最奇怪的特点是,它在某一方面与以往的每一次大泡沫都截然不同。以前的泡沫将宽松货币政策与当时被认为近乎完美的经济状况相结合。当然,以往任何泡沫下的卓越经济状态都不会持续太久,但如果它能够持续下去,那么市场就会合理地以账面价值的巨大倍数出售。但当下的经济状况却是“受伤的”:只有部分恢复,可能面临二次探底,可能面临放缓,甚至面临非常高的不确定性。然而,现在的市场却比2019年秋天要高得多,当时经济看起来不错,失业率处于历史最低水平。当下,市场的市盈率处于历史高水平,而经济却处于历史低水平,这是完全没有先例的。

这一次,投资者比以往任何一次泡沫都更依赖宽松的货币政策和无限期预期的零实际利率。从理论上讲,这与假设经济永远处于巅峰状态的效果类似,它可以用来解释资产价格的上涨。但是,无论是完美的经济状况还是完美的金融状况,都不可能永远持续下去,这就是问题所在。所有泡沫结束时,人们几乎普遍认为当前的泡沫还不会结束。1929年,人们认为经济进入了“永久的高原”,格林斯潘领导的美联储在2000年认为生产率将持续提高,伯南克在2006年相信“美国房屋价格反映了美国经济的强劲”。此后的耶伦,以及现在的鲍威尔也是如是。鲍威尔的三位前任都声称,他们通过保持通胀反过来基于财富效应帮助了经济,这种逻辑是合理的,但之后都不可避免地出现了市场崩塌。

泡沫破灭后能做些什么?

有观点认为,目前的高资产价格将得到保持,因为利率将永远保持在0左右。但显然这是一种谬论。因为这种谬论,2000年时的纳斯达克指数下跌了82%,2008年的房屋市场损失超过8万亿美元,随之而来的是经济疲软,风险溢价的广泛上升和全球资产价格的广泛下跌。所有的“永远”最终都一文不值,除了美联储总会尽其所能收拾残局,帮助市场迎接下一轮价格上涨和随后的下跌。

目前的市场可能还会继续上涨几个星期甚至几个月——感觉我们可能在1999年7月到2000年2月之间的任何时候。也就是说,最佳猜测是,当前泡沫最长可能会持续到今年春末或夏初,与COVID - 19疫苗的广泛推广相吻合。届时,世界经济面临的最紧迫问题将得到解决。市场参与者会松一口气,然后环顾四周并立即意识到经济状况仍不佳,随着新冠病毒危机的结束,刺激措施将很快被削减,资产估值也因此变得很荒谬。短短的9个月中,标普500指数涨近70%,罗素2000指数涨100%,短期或许将进一步走高,但显然现在市场处于泡沫后期阶段。

正如在1929年、1972年漂亮50、2000年等泡沫顶峰时期经常发生的那样,今天的市场在资产类别、行业和公司的价值上存在极大的差异。相对于成长型股票,市场上存在着价格非常便宜的股票(包括全球市场中的传统价值型股票)。截至2019年末,价值型股票经历了有史以来最糟糕的10年,然后是更糟糕的2020年。在2020年,成长型和价值型股票表现之间的息差平均在20到30个百分点之间!同样的,新兴市场股票仅处于其历史高位的1/3处,与美股的比值处于50年来低位。毫不奇怪的是,我们认为,投资者应该选择兼具“价值”和“新兴市场”这两种特性的股票,同时尽量避开成长型美股。