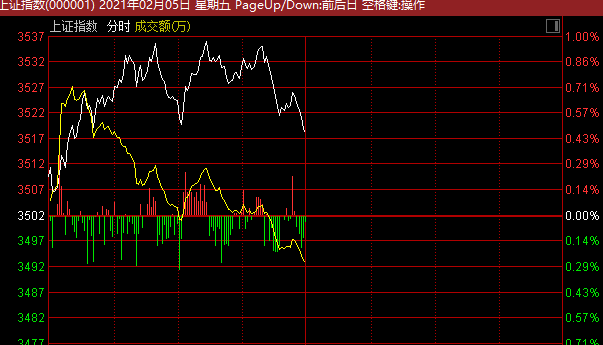

今日,指数早盘冲高后震荡盘整,创业板指一度涨逾1%,不过,午盘部分回落。

盘面上,旅游、医药、银行、酿酒等板块涨幅居前,智能电视、稀土永磁、黄金、光刻机等板块跌幅居前。北上资金净流入近40亿元,其中沪股通净流入20.95亿元,深股通净流入18.64亿元。

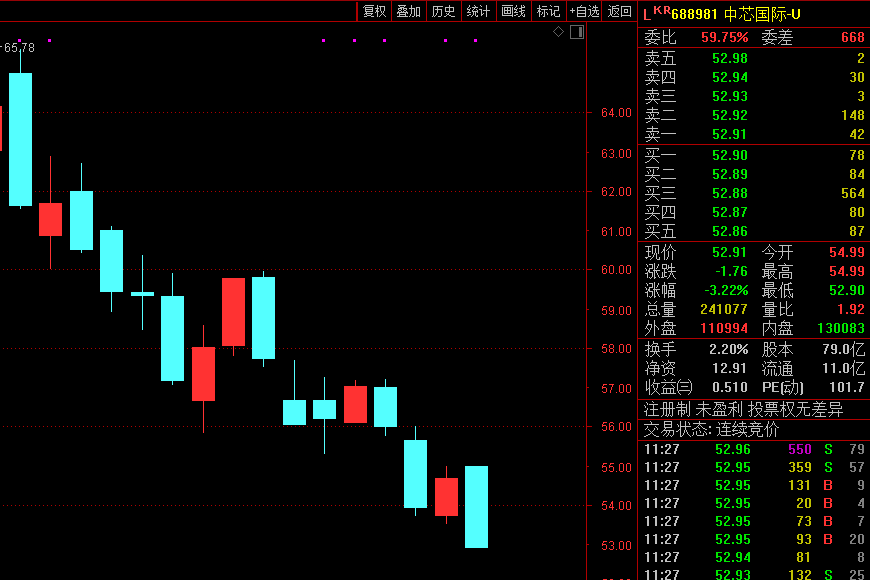

中芯国际AH重挫

中芯国际的财报和今日股价表现受到市场的重点关注。昨日晚间中芯国际发布2020年四季度财报,实现营收66.71亿元,同比增长10.3%,净利润12.52亿元,同比增长93.5%。优良的业绩和成长性非但没对股价起到向上的促进作用,中芯国际股价早盘反而大幅下挫,其中H股盘中一度大跌逾9%,A股也逆市重挫逾3%。

尽管财务表现很不错,但细看财报还是能发现,中芯国际的先进工艺仍受到了美国拉黑的影响,14/28nm工艺在四季度季度的营收占比只有5%,相比上个季度的14.6%大幅下滑,另外公司四季度营收与毛利环比均出现下降。中芯国际也表示,公司的营收增长仍受到外部限制的影响,业绩仍具有不确定性。

不过中芯国际显然不会放弃先进工艺的研发、生产,在财报会议上,联席CEO梁孟松、赵海军表示,目前晶圆代工行业产能紧张,特别是对成熟制程的需求依然强劲,预计公司成熟产能将持续满载。为了满足客户需求,公司预计今年资本开支为43亿美元,其中大部分用于成熟工艺的扩产,小部分用于先进工艺,北京新合资项目土建及其它。产能建设方面,中芯国际计划今年12英寸产线扩产1万片,8英寸产线扩产不少于4.5万片。在实体清单影响下,公司会考虑加强第一代、第二代FinFET多元平台开发和布建,并拓展平台的可靠性及竞争力。

此外,中芯国际对 “因市场清单受影响”一事在财报会议上发表回应,一直在和客户沟通,虽然抱有担忧但是客户一直在和中芯国际站在一起,没有变化。目前没有发现有客户要选择离开中芯国际的情况。对于 “汽车芯片短缺”问题,中芯国际表示,早已预见过这种情况,影响不是特别大,不会改变我们的供货体系。有的厂家增加了汽车产品的供应,导致了有其他客户来找我们做民用产品。许多产能会在接下来陆续实现。

中芯国际自科创板上市以来股价一直处于弱势调整之中,但却是资金最关注的科创板个股。截至昨日收盘,中芯国际融资余额高达逾44亿元,是科创板中融余额最高的个股,比之后的融资余额第2至第5位的总和还多。并且数额还在不断增加,今年以来中芯国际融资余额就增加了4.6亿元。

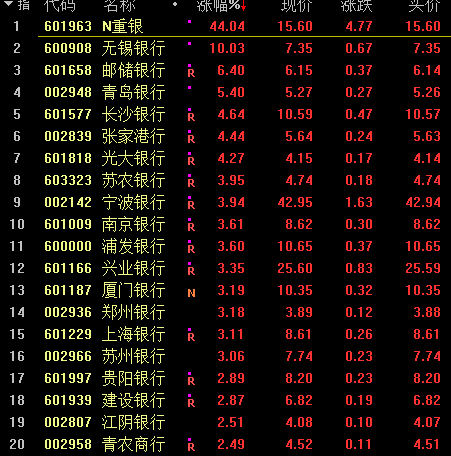

银行股领涨

银行股的强势拉升,成为今日大盘上涨的主要动力源。银行板块指数一度大涨逾2%,创3年来新高,并再度逼近历史最高点,半日成交超昨日全天成交,该指数今年以来大涨约9.5%,远远超过同期上证指数的涨幅,甚至优于创业板指的表现。板块年内所有个股上涨,无锡银行涨停,长沙银行、青岛银行、张家港行、光大银行等涨幅居前,其中邮储银行、宁波银行、兴业银行、招商银行等股价创历史新高(复权)。

Wind数据统计显示,截至今日(2月5日),共有18家上市银行披露2020 年业绩快报,大部分银行年度盈利增速较前 3季度明显改善,除浦发银行微降0.99%外,其余17 家上市银行净利润增速均重回正增长。其中,股份行中盈利增速较快的是招商银行和兴业银行,区域性银行中增速较快的是长沙银行、无锡银行和张家港行。

从四单季盈利表现来看,多家银行单季盈利同比增速超30%,中信银行净利润四季度单季同比暴增66.1%暂时为目前最高,上海银行亦大增48.1%,兴业银行、光大银行增速均超过30%。另外,大部分银行全年营收增速也较前三季度有所提升,18家银行中除苏农银行微降2.4%外,其余17家银行四季度单季营收增速环比均有不同程度改善。

公募基金也持续大幅提高银行股仓位,去年四季度末,持有银行股仓位超过50%的基金共有8只。其中,持仓比例最高的是华润元大量化优选混合基金,达到62.22%。去年四季报显示,华润元大量化优选混合基金前十大重仓股中有7只银行股,其余3只重仓股属于保险、地产和农业行业,整体持有金融业仓位超过70%。

国富中小盘股票基金去年四季报显示,对金融业进行了加仓。去年四季度末持有金融业仓位比例为20.47%,较上一季度末的18.53%增加近2个百分点。最新前十大重仓股中,较上期新进了一只银行股:南京银行。重仓的其余3只银行股中,增持了宁波银行和兴业银行,招商银行持股数量保持不变。