2020是中国期货市场成立30周年。

三十而立,期货市场在这一年迎来了爆发式增长,成交额、成交量、客户权益均创下历史新高,期货期权品种加速推出,衍生品体系逐步完善,在国际市场的影响力得到大幅提升。

2月10日,中国期货业协会发布《2020年度中国期货市场发展综述》显示,中国4家期货交易所在全球排名稳中有升,其中,大商所和上期所位更是双双杀进前十位。

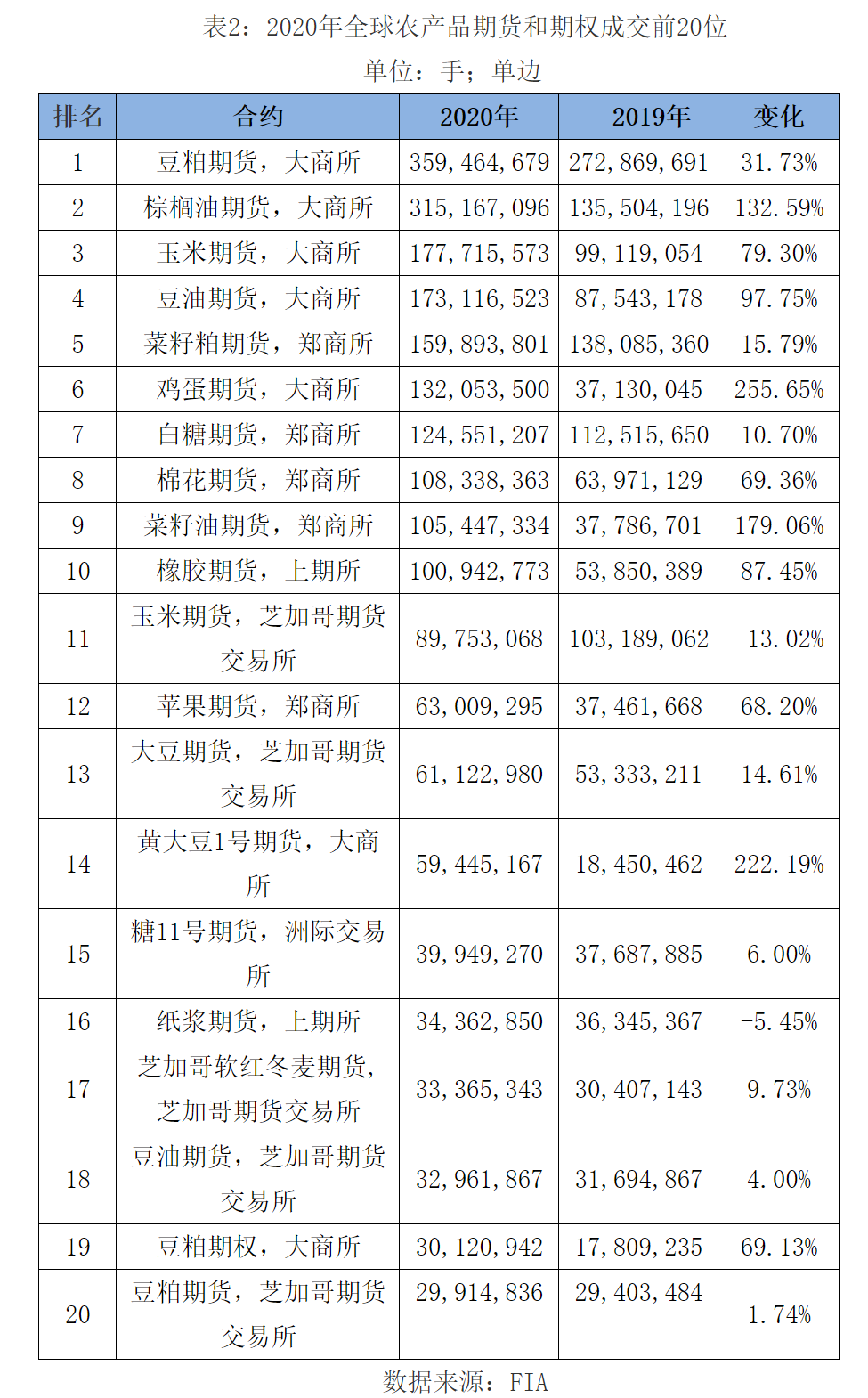

在各品种成交量全球排名来看,中国的农产品期货表现尤其亮眼,豆粕、棕榈油等品种包揽了前10名,去年成交量全部实现大幅增长;金属方面,螺纹钢、白银等品种也包揽前4名,在全球商品定价上的话语权不断提升。

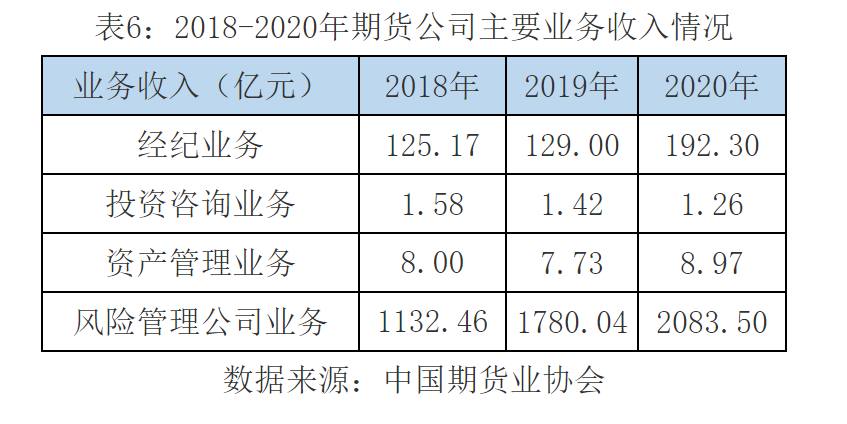

在期货市场的不断壮大的同时,深耕其中的期货公司也迎来了发展良机,尤其是经纪业务收入去年达到192.30亿元,同比增长49.13%,期货公司的资本实力不断增强。

与此同时,经纪业务的大幅增长也带动了期货公司的营收和净利润实现了双丰收。其中,全行业净利润为86.03亿元,同比增长42.2%。

国内4家期交所全球排名出炉,大商所和上期所杀进前10

在经历连续两年的大幅增长后,2020年中国期货市场的国际影响力再上台阶。

2月10日,中国期货业协会发布《2020年度中国期货市场发展综述》显示,2020年,中国期货市场成交 61.53亿手(单边)和437.53万亿元,同比分别增长55.29%和50.56%。总体来看,中国期货市场成交量占全球期货市场总成交量的13.2%,较2019年占比11.5%提升了1.7个百分点。

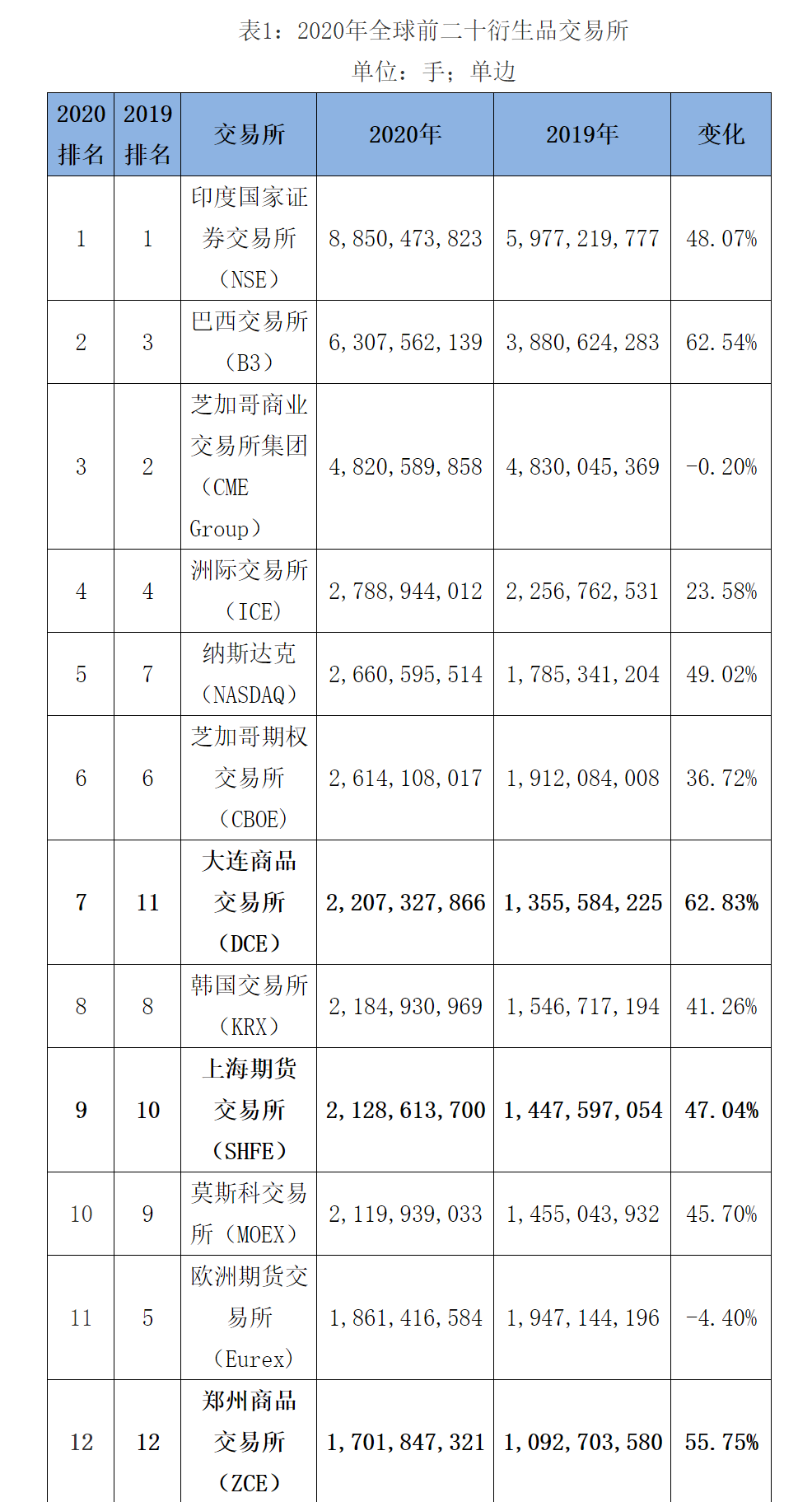

根据Futures Industry Association(FIA)统计的全年成交量数据,大商所、上期所、郑商所和中金所在全球交易所期货和期权成交量排名中分别位居第7、第9、第12和第27。

其中,大商所全年成交量增长62.83%,排名全球第7,较2019年提升4位;上期所成交量增长47.04%,全球排名第9,较2019年提升1位;郑商所成交量增长55.75%,不过排名没有变化,仍然排全球第12。

此外,从全球排名来看,印度国家交易所稳居第一,全年成交量增长48.07%;巴西交易所升至第二,将芝加哥商业交易所即CME甩在了身后,去年成交量大增62.54%;CME则排名第三,成为排名前十中唯一一个成交量下滑的交易所,去年成交量下滑0.2%。

就各品种成交量全球排名来看,中国多个品种表现突出,尤其是农产品表现亮眼,包揽了前10名,分别是豆粕、棕榈油、玉米、豆油、菜籽粕、鸡蛋、白糖、棉花、菜籽油、橡胶,上述10个品种去年成交量全部实现大幅增长,其中,鸡蛋、菜籽油、棕榈油成交量实现同比增长均超过了100%,分别为增长255.65%、179.06%和132.59%。在前20名中,中国品种更是占有14席。

在金属方面,中国品种则包揽前4名,分别是螺纹钢、白银、铁矿石以及镍,在前20强中占有11席;能源方面,中国燃料油、石油沥青、动力煤、焦炭、液化石油天然气、原油期货位列前20名。

值得注意的是,2020年,中国期货市场加快新品种上市步伐,全年一共上市了12个品种(表5),包括4个商品期货品种、8个商品期货期权品种。截至2020年底,中国期货与衍生品市场上市品种数量达到90个。

经纪业务收入大增近五成,净利润升至86.03亿元

在期货市场的不断壮大的同时,深耕其中的期货公司也迎来了发展良机,尤其是经纪业务收入去年达到192.30亿元,同比增长49.13%,2019年经纪业务收入为129亿元。

经纪业务的大幅增长带动了期货公司的营收和净利润实现了双丰收。中期协数据显示,去年全年,全国期货公司营业收入为352.45亿元,同比增长27.9%;手续费收入为202.05亿元,同比增长48.69%;净利润为86.03亿元,同比增长42.2%。

分辖区看,去年12月份,净利润排名前五位的地区分别为上海、北京、深圳、浙江、厦门,净利润分别约4.32亿元、2.58亿元、1.18亿元、1.16亿元、0.49亿元。

除了经纪业务大幅增长外,期货公司其他业务也可圈可点。其中,资产管理业务出现较大幅度增长,管理规模大幅攀升。资管业务累计收入8.97亿元,同比增长16.05%。截至2020年底,资管产品数量共1262只,产品规模2181.20亿元,产品规模同比增长52.57 %。

风险管理业务也表现亮眼,风险管理公司业务本年累计业务收入2083.50亿元,同比增长17%;投资咨询业务则有所下滑,业务收入为1.26亿元,同比减少11.14%。

截至2020年底,中国期货公司总资产9848.25亿元,净资产1350.01亿元,资本实力有所增强 。

平安期货总经理姜学红表示,期货市场市场发展迅速,整体的行业的二八分化也在进一步加剧,寻求差异化、可持续的发展将会是今后很长一段时间,期货公司的一个重要课题。

姜学红认为,从整个行业的分类监管评估上,建议从量的角度转为从质的角度,建立适当的质量评估指标。例如期货公司客户的整体盈亏情况、手续费比例也是一个重要的参考标准,手续费剔除掉居间的比例后,这个数据的高低可以很直观地反映公司服务质量的好坏。

“有时候体量大并不代表经营效果好、行业贡献大,评估一家期货公司是否优质,还应该考核包括风险管理能力、合规管理能力、人均创利、研究能力在内的多种指标。”姜学红说。