中信证券2月22日晚间公告显示,该公司董事会同意出资不超过30亿元设立全资子公司中信证券资产管理有限公司,此举为更好把握资产管理行业的发展机遇。

券商中国记者了解到,中信资管变更为资管子公司后,一方面可以更好地为原有的机构客户服务;另一方面意欲进入公募市场,申请公募牌照。

目前,证券行业已有19家资管子公司,虽然数量并不少,但对中信证券而言,或许还存在一些独特的障碍。一是受“一参一控”限制,中信资管申请公募牌照具有不确定性;二是中信证券作为业内唯一一家券商类社保基金境内投资管理人以及唯二的企业年金基金投资管理人,这两项业务资格是否可以转移到子公司,也尚需多个监管部门的批准。

但可以确定的是,券商资管跻身公募赛道,是势不可挡的大趋势。

中信证券拟成立资管子公司

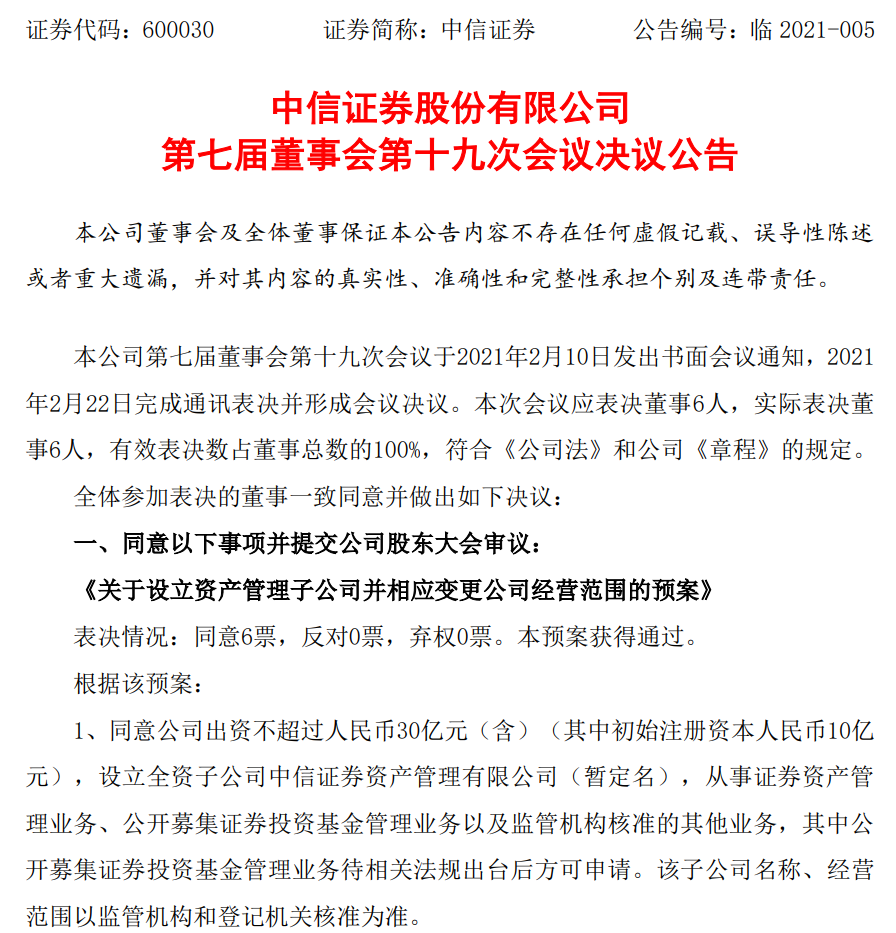

2月22日晚间,中信证券披露公告称,该公司当日召开的董事会会议审议通过了《关于设立资产管理子公司并相应变更公司经营范围的预案》。根据该预案,中信证券同意出资不超过30亿元(含)(其中初始注册资本人民币10亿元),设立全资子公司中信证券资产管理有限公司(暂定名),从事证券资产管理业务、公开募集证券投资基金管理业务以及监管机构核准的其他业务,其中公开募集证券投资基金管理业务待相关法规出台后方可申请。

为何要设立资管子公司呢?中信证券董事会表示,为更好把握资产管理行业的发展机遇,拓展资产管理业务的深度和广度,做大做强资产管理业务。

公告显示,该资管子公司设立后,将继承中信证券的证券资管业务。中信证券资管业务一直傲视同业,中信证券2020年半年报显示,至报告期末,中信证券资产管理规模合计1.42万亿元,包括集合资产管理计划、单一资产管理计划及专项资产管理计划,规模分别为人民币1698.58亿元、12538.58亿元和1.03亿元,其中主动管理规模人民币8575.24亿元,资管新规下该公司私募资产管理业务(不包括社保基金、基本 养老、企业年金、职业年金业务、大集合产品、养老金集合产品、资产证券化产品)市场份额12.87%,排名行业第一。

2020年11月,中国证券投资基金业协会发布的三季度数据显示,中信资管月均管理规模1.1万亿,稳居第一;其中主动管理规模6138.56亿元,主动管理规模占比约为56%。

上述预案还显示,中信证券将视该子公司风险控制指标情况,为其提供累计不超过人民币70亿元(含)净资本担保承诺;净资本担保承诺的有效期自该子公司成立之日起至其资本状况能够持续满足监管部门要求时止;授权经营管理层根据实际需要按照监管要求办理相关手续。

意在申请公募牌照

券商中国记者了解到,中信资管变为资管子公司后,一方面是可以更好地为原有的机构客户服务;另一方面要进入公募市场,申请公募牌照。

资管新规正深刻改变着大资管格局。2018年下半年开始,各家券商资管就开始着手大集合产品公募化改造,切入公募赛道正成为各家券商资管的主要战略,行业竞争日趋激烈。

在这个大背景下,中信资管的发展战略也在发生着改变:2011年到2015年,中信资管的战略是立足机构、做大平台;2015年到2017年,是立足机构,兼顾零售;2018年以后,战略变为立足机构,做大零售。

从2019年8月份,监管正式下发首批大集合改造批文至今,中信资管已经发行了7只大集合“参公产品”,合计募资规模超400亿元,多只产品成为市场爆款,成为搅动公募江湖的新力量。比如今年1月21日,中信证券第7只大集合“参公”产品——“中信证券臻选回报两年持有期混合型集合资产管理计划”二次首发当日就募得67亿元。

对于券商资管来说,产品改造后依然面临一个严峻问题,即公募牌照问题待解。因公募化改造产品自获得证监会批复之日起,有三年的过渡期,之后可以继续延期,但这并不治本,实现公募化改造的根本方法是获得公募资格。

不过,中信证券旗下已有控股基金公司华夏基金,囿于“一参一控”政策,中信资管迟迟没能申请公募牌照。

据了解,至少从2019年初开始,监管就在讨论修改“一参一控”政策。2020年7月31日,证监会就《公开募集证券投资基金管理人监督管理办法(征求意见稿)》公开征求意见,该意见稿明确提出适当放宽“一参一控”限制,允许同一主体同时控制一家基金公司和一家公募持牌机构。

监管政策的放松符合监管对目前放宽外资持股比例、提升境内公募整体实力的整体导向。而这或许也是中信证券此时着手申请资管子公司的一大动因。

业务转移面临潜在障碍

除了“一参一控”政策,就中信证券而言,申请资管子公司还面临一些独有的障碍。

中信证券官网公开介绍称,中信证券是业内唯一一家同时具有企业年金投资管理人、社保基金境内投资管理人、保险资金受托投资管理资格、基本养老保险基金投资管理人资格的券商资管机构。

其中,中信证券是唯二具有企业年金基金投资管理人资格的券商之一(另一家为中金公司),同时,是唯一一家券商类的社保基金境内投资管理人。这两项业务资质都是中信证券获得的殊荣,业务能否转移是中信证券成立资管子公司的一大障碍。

券商中国记者最新了解到,年金基金投资管理人资格转移到子公司的可能性较大。不过,全国社保基金境内投资管理人资格可能需要一个过渡期。

有相关人士向记者表示,目前中信证券设立资管子公司并申请公募牌照确实存在一些障碍,但前期动作(公司董事会和股东大会的审议通过)不做,就无从知道监管是否会批复。而就目前来看,券商申请一家资管子公司的流程需要两到三年,就未来公募行业发展的趋势来看,现在开始筹备是必要的。

行业已有19家资管子公司

目前,证券行业共有19家资管子公司。自资管新规落地以来,监管共批复了3家资管子公司,分别为安信资管、德邦资管、天风资管。

此外,还有券商正在申请资管子公司。2020年10月,申万宏源宣布拟设立资管子公司。

有券商资管近期获得了公募牌照。2021年1月3日,国君资管获得公募业务资格批复。成为证监会对《证券投资基金管理公司管理办法》修订后首家核准公募基金业务资格的券商系资管子公司。

毋庸置疑的是,资管新规作用叠加公募行业大放异彩的未来,证券公司对于资管业务的发展更加看重。