这是一个抱团的年代,不仅基金抱团投资龙头股,为中国经济带来巨大活力的区域竞争,也日益展现抱团对垒之势。

随着产业的竞争上升为产业链的竞争,以及一二线中心城市对人口、企业的巨大引力遭遇土地等资源的约束,溢出效应彰显,城市与城市的单体PK时代已经过去,中国的城镇化已经进入了都市圈为主导的下半场,区域合作、互联互通成为共识。无论在产业升级、创新驱动还是金融支持层面,无论是京津冀协同发展、长三角一体化、粤港澳大湾区建设,还是呼之欲出的成渝“第四极”、长江中游城市“抱团发展”,中国的地区竞争已呈现出区域协同发展的新格局,具有集约效应的都市圈和城市群正成为经济增长最大的结构性潜能所在地。

2015年至今,国务院公开批复了11个城市群规划,其中,京津冀、长三角、粤港澳大湾区的经济发展最为活跃。这三大城市群占全国土地面积的5%,但吸纳了超过23%的人口;A股上市公司数量占比超过60%,总市值占比更超过65%。2019年,这三大城市群的生产总值分别达到8.5万亿、23.7万亿和11.4万亿元,占全国GDP的比重达到44%。

由证券时报•中国资本市场研究院与新财富共同编制发布的“2020中国内地省市金融竞争力排行榜”,不仅充分展现了中国城市群竞争的新态势,也深度揭示了这三大最值得关注的城市群真正的金融实力。

三大城市群承包TOP10榜单

“2020中国内地省市金融竞争力排行榜”从经济竞争力、资本市场规模、金融机构实力和资本市场活跃度四大维度选取了29个指标,综合评估内地31个省份、141个城市的金融发展成果和潜力。

在31个省份中,排名前五的省份均分布在京津冀、长三角和粤港澳大湾区。其中,相比新财富2018、2019年制作的“中国区域金融力排行榜”,广东、北京、上海依然霸榜前三甲,金融实力处于具有绝对优势的第一梯队,但在次序上,北京超过上海,位于第二。江苏虽然排名次序未变,仍位于第四名,但金融竞争力总得分大幅提升,缩小了与北上广的差距。

在从141个城市中评选出的“中国内地城市金融竞争力50强”子榜单上,长三角有14个城市上榜,粤港澳大湾区有6个城市,京津冀有4个城市,三大城市群上榜的城市数量占比接近50%。排名前十的城市中,更有80%来自三大城市群,仅第8名成都和第10名重庆来自西南地区。北京、上海、深圳更位居三甲,坐稳金融中心地位,杭州则超过广州,跻身金融实力“第四城”。南京、苏州也均进入TOP10榜单,苏州还位列“新锐城市30强”榜单第一。“新锐城市30强”中,来自三大城市群的城市数量超过了60%(表1)。

三大城市群实力超然,成为中国经济发展的重要极点,不仅得益于历史渊源,亦得益于其在区域协同规划下焕发活力。

其中,长三角城市群是我国经济总量最大的城市群。继区内的南通、合肥两个城市相继官宣2020年GDP突破万亿元后,加之早前进入“万亿俱乐部”的上海、苏州、杭州、南京、宁波、无锡6市,长三角已有8个万亿GDP城市,在全国23座万亿GDP城市中占了近1/3的比例。

长三角区域一体化的设想始于1982年,2018年11月上升为国家战略。这一区域的城市历史悠久,成熟度高,无论经济还是金融领域,均极具竞争力。同时,区域内的城市梯队分布较为合理,除上海这一超大城市外,还包含杭州、南京、苏州三个特大城市,以及宁波、无锡、合肥、南通等大中城市,构建了以上海为中心的大都市圈和以南京、杭州、苏锡常、宁波、合肥等为中心的次级都市圈的多层级能量圈,城市间的辐射、承接、带动作用明显。在融入长三角一体化的战略下,近年区内城市的发展明显提速,杭州、合肥等更成为极具话题度的新星。

粤港澳大湾区是我国开放程度最高、经济活力最强的区域之一,目前有香港、深圳、广州、佛山四个城市GDP总量超过万亿元。2019年2月,《粤港澳大湾区发展规划纲要》正式落地,大湾区建设亦上升为国家战略,旨在打造国际一流湾区和世界级城市群。

大湾区城市集群优势明显,互补性强,香港金融、服务业发达,澳门服务业领先,珠三角9市已初步形成以战略性新兴产业为先导、先进制造业和现代服务业为主题的产业结构。在国内外形势复杂之下,如何进一步深化珠三角与港澳合作,发挥香港-深圳、广州-佛山、澳门-珠海强强联合的引领带动作用,提升区域内城市间的协同发展,成为大湾区建设的挑战。

京津冀地区目前拥有北京、天津两个GDP万亿级的核心城市。不过近年,天津的发展速度趋缓,2020年已被挤出中国GDP十强城市榜单,在“中国内地城市金融竞争力50强”榜单上,亦排名第九。相比长三角和粤港澳大湾区,京津冀城市间的发展层级落差较大,除北京一个特大城市外,其余城市的实力较弱,区域间的协同和带动作用有待提高。

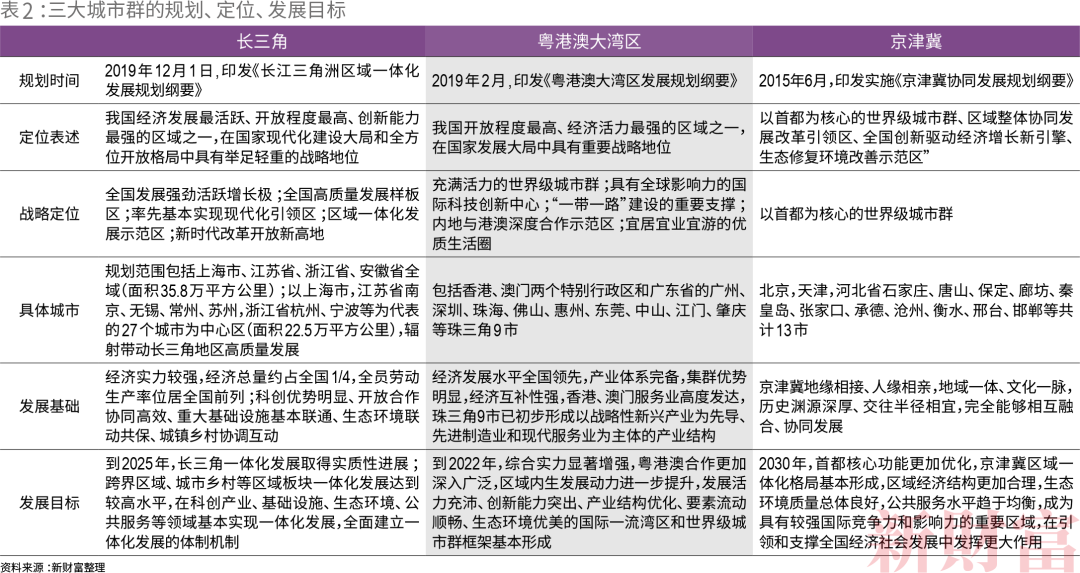

自2001年《京津冀城乡规划》出台后,京津冀协同发展的顶层设计不断加强。2015年6月实施的《京津冀协同发展规划纲要》,从有序疏解北京非首都功能、推动重点领域率先突破、促进创新驱动发展、深化体制机制改革等方面描绘了这一区域的蓝图。在雄安新区的规划建设下,北京功能定位发生变化,京津冀协同发展,旨在发挥北京的辐射带动作用,打造以首都为核心的世界级城市群(表2)。

与经济实力相匹配,京津冀、长三角、粤港澳大湾区已经成为中国的金融资源聚集地。那么,它们各有哪些优势,又面临哪些挑战?这三大城市群如何深度挖潜,夯筑金融实力,才能为经济发展加油添翼?我们且从金融竞争力、产业实力、新经济活力等角度拆解它们的不同站位。

金融实力PK:核心城市地位生变

2020年,新冠疫情带来了诸多不确定性,但中国仍然成为全球唯一实现正增长的主要经济体,并且GDP总量首次历史性突破百万亿元,录得2.3%的增速。

三大城市群的龙头亦稳住了自己的基本盘。在2020年城市GDP排行榜中,上海、北京、深圳依然稳定在前三;广州险胜重庆,守住第四;苏州首次突破2万亿元大关,成为第六个GDP破2万亿元的城市;杭州超过武汉跃升至第八位,南京则首次跻身前十,天津掉出前十榜单。

与经济比拼一样,在金融实力的比拼上,龙头城市表现各异,有的稳守基本盘,亦有黑马突围而出,助力城市经济加速超车。

北京超越上海,深圳坐稳第三

在“中国内地城市金融竞争力50强”榜单上,北京、上海、深圳坐稳前三,这三大城市在经济竞争力、资本市场规模、金融机构实力、资本活跃度四大考核维度上,均位于前三,是中国的三大金融中心。不过在座次上,相比新财富过往排名,北京超越上海,跃居榜首。

从各维度来看,虽然北京的“经济竞争力”和“资本活跃度”不如上海,但“资本市场规模”和“金融机构实力”在上海之上。2019年,北京的金融业增加值逼近上海,占GDP的比重达到18.5%,金融业对地区经济的贡献明显。2020年上半年,北京的金融业增加值占地区生产总值的比重超过21%,与纽约、伦敦等世界一流的国际金融中心基本相当。

同时,作为国家金融监管部门和众多大型金融机构所在地,北京拥有的持牌法人金融机构超过700家,金融资产规模占全国的45%。截至2020年底,北京拥有17家法人券商、26家公募基金公司,商业银行的数量和资产总额更是称冠全国。

金融是北京的支柱产业,北京也是全国的科技创新中心,因此,北京在金融科技创新上极具优势。金融科技是未来全球金融竞争的制高点,据《2020全球金融科技中心城市报告》,北京的金融科技指数排名全球第一,旧金山、纽约、上海、伦敦分别排名第二到第五。在金融科技领域,北京目前集聚了13家上市企业,60家融资未上市企业,数量分居全球第一和第二。

北京在整体经济基础、金融产业基础、科技产业基础、城市科研等生态核心指标上均表现抢眼,尤其名校综合实力强劲,汇集了8所世界一流大学建设高校、26所世界一流学科建设高校,且“政产学研创投”的融合发展更是大幅提升了其研究成果的转化能力。

同时,北京也提出要建设“具有全球影响力的金融科技创新中心”的目标,从7大方面统筹协调资源,建立涵盖各个关键环节的综合政策支持服务体系,包括支持金融科技研发、产业化和重大示范应用,基础设施和服务平台建设,高端人才引进和培养,建立完善的融资服务体系,强化消费者教育与保护机制,建立重点企业协调服务机制,大力宣传北京金融科技品牌等;并明确将全面推动人工智能、大数据、移动互联、物联网、云计算、区块链、生物识别等底层技术的创新与在金融领域的应用。

在北京金融实力不断提升的同时,上海作为国际金融中心的地位和实力也在稳步提升。据英国智库Z/Yen集团2020年9月发布的第28期全球金融中心指数报告(GFCI 28),上海首次跻身全球金融中心前三强,仅次于纽约和伦敦,排名高于东京、香港和新加坡。

在新财富的榜单上,上海在经济竞争力和资本市场活跃度方面均位列第一。上海是我国金融市场门类最为完备的城市,涵盖股票、债券、期货、货币、票据、外汇、黄金、保险、信托等各类金融要素。2020年,上海金融业增加值达到7166.26亿元,增长8.4%,占GDP的比重达到18.5%,金融业发展态势良好。2019年7月25日上交所科创板开板以来,表现亮眼。2020年科创板IPO企业数量达145家,融资规模高达2226亿元,在各板块中排名第一。A股IPO融资规模前十大个股中,科创板占7家,成为较为火热的上市板块。

深圳金融实力全国第三的地位稳固,在经济竞争力、资本市场规模、金融机构实力和资本活跃度方面均仅次于北京和上海。2020年是深圳经济特区建立40周年,40年来,深圳金融业发展亦令人瞩目,金融业增加值年均增长20.4%,与年均20.7%的GDP增速基本持平。2020年,深圳金融业增加值达到4189.63亿元,增长9.1%,占GDP的比重达到了15.1%,在疫情之下亦实现了快速发展,显示出金融业的活力。

除了北京、上海和深圳三大核心城市之外,京津冀、长三角和粤港澳大湾区的发展能级也有赖区内省会城市的带动,而它们在2020年也出现了不少变化,其中,杭州与广州的金融力之变尤其值得关注。

杭州跃居金融力第四城

虽然在经济总量上,杭州距离广州还有一段距离——2020年,杭州的GDP总量为1.6万亿元,增长3.9%,广州GDP总量为2.5万亿元,增速为2.7%,但在“金融竞争力”的考核上,杭州的金融实力超过广州,成为仅次于北京、上海、深圳的金融力“第四城”。

对比来看,杭州主要是在“资本市场规模”和“资本活跃度”上超过广州,而在经济竞争力和金融机构实力方面还略显不足。2019年,杭州的金融业GDP达到1789亿元,增长9.1%,占全市GDP的比重达到11.6%,同期广州的金融业GDP为2041.87亿元,占GDP的比重为8.6%。

在资本市场规模方面,截至2021年2月25日,杭州市拥有160家A股上市公司,总市值达到2.97万亿元;广州的上市公司数量为118家,总市值为2.09万亿元。在上市公司的数量和总市值上,杭州均大幅领先广州。

杭州近年的产业增速有目共睹,特别是在2020年,新增上市公司15家,总市值为1553亿元,而广州市新增上市公司数量为9家,总市值为477.4亿元。在新增上市公司数量上,杭州是广州的近2倍;新增总市值上,是广州的近4倍。

同时,杭州新增的15家上市公司,4家在科创板上市,立昂微(605358)和中控技术(688777)的总市值均超过400亿元,分属半导体和电器自动化领域,显示出杭州新经济的活力。广州新增的9家上市公司,平均市值为53亿元,4家在科创板上市,其中市值最高的为医药生物行业的百奥泰-U(688177),市值为121.4亿元。广州新增上市公司,总体呈现市值小的特征。

而且,在金融机构上,杭州的法人券商和基金数量、商业银行数量和实力也进一步增强。目前,杭州拥有浙商证券、浙商证券资管、财通证券、财通证券资管、金通证券等券商和基金法人机构。

在资本活跃度方面,新财富截取“2020新财富500富人榜”的数据衡量城市的民间资本活跃度。2020年,杭州有23位上榜富人,虽然数量不足广州的28位,但上榜人的财富总额为6887亿元,远超广州的5566亿元。

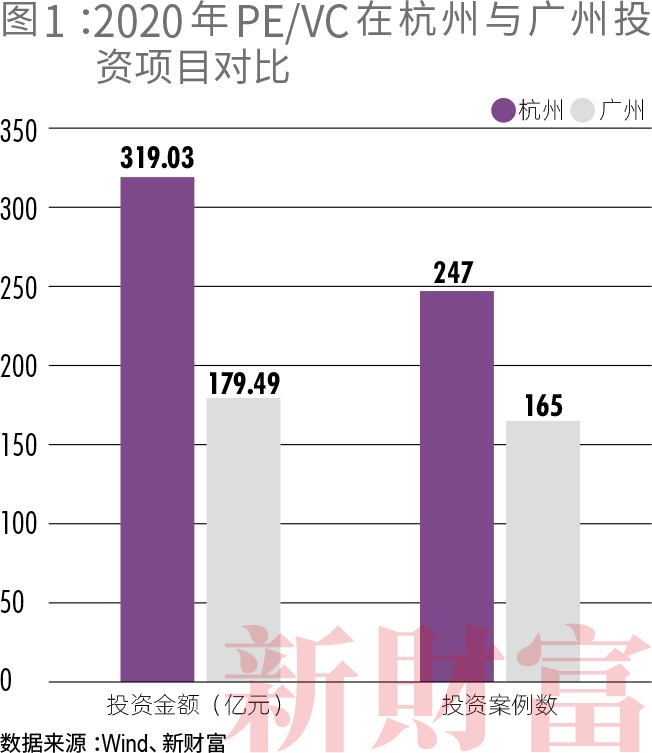

而从国内PE/VC基金投资项目的总部所在地来看,2020年,无论从获得投资的案例数量还是投资金额的角度对比,杭州都超过广州。2020年,杭州共有247例创业投资案例,总金额达到319亿元,显示出当地资本市场的活跃度逐步提升(图1)。

同时,杭州的金融科技实力位于全国乃至全球前列,据《2020全球金融科技中心城市报告》,2020年,杭州与深圳并列排名全球第六。杭州是中国金融科技产业的策源地之一,以蚂蚁金服为代表,杭州金融科技类企业在移动支付、金融大数据和云计算、财富管理、金融信息安全等多个领域处于全球前列。

近年来,杭州依托产业链资源,持续发力金融科技。2019年,其发布《杭州国际金融科技中心建设专项计划》,致力于把杭州打造成为“中国金融科技引领城市”和“全球金融科技应用与创新中心”。2019年,由世界银行和中国互金协会共建的全球数字金融中心落地杭州,2020年,杭州又成为全国第二批启动金融科技创新监管试点工作的城市。

杭州通过逐步建立自己的金融朋友圈,促进金融资源聚集和提升金融市场活跃度,将进一步增强长三角的金融竞争力。

创业活跃度:创投青睐长三角,民营经济看粤港澳

进一步分析PE/VC基金所投资项目的总部所在地,可以看出一地对资本的吸引力与创业活跃度。

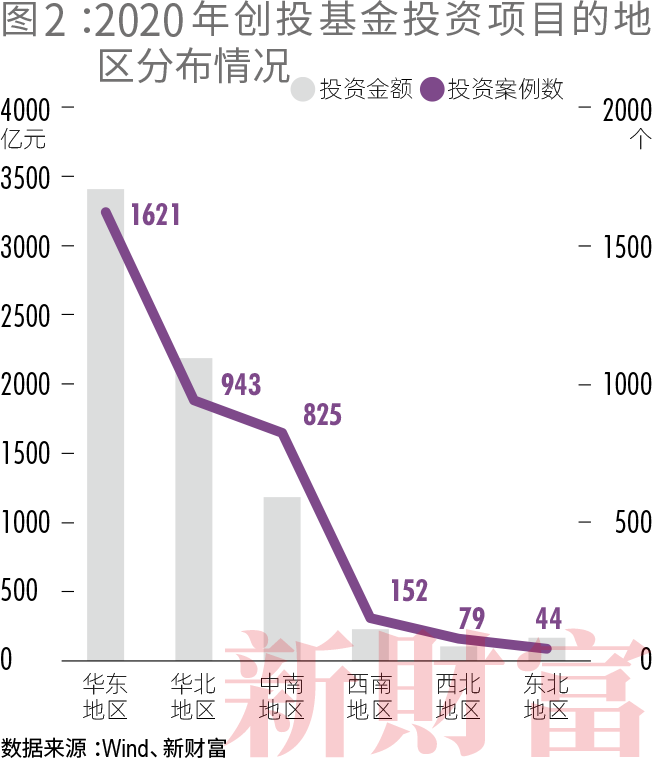

基于Wind数据进行的统计来看,华东是创投基金最青睐的地区,2020年共有1621例PE/VE投资发生在这一地区,涉及的投资金额达3408亿元,其主要集中在长三角;华北次之,共发生943例投资,总金额达2189亿元,其主要集中在京津冀,更为准确地说是在北京一城;中南地区共发生825例投资,投资金额达1180亿元,投资案例主要集中在粤港澳大湾区(图2)。

从创投基金投资项目的地区分布来看,创投在长三角最为活跃,远超过其他地区;京津冀的北京也极具引力;粤港澳大湾区则颇为逊色,中南地区2020年有记录的创投项目数量仅相当于华东的1/2,投资金额相当于1/3,显示当地新兴产业对一级市场的吸引力多有不足。这或影响未来这一地区的经济增长潜力。

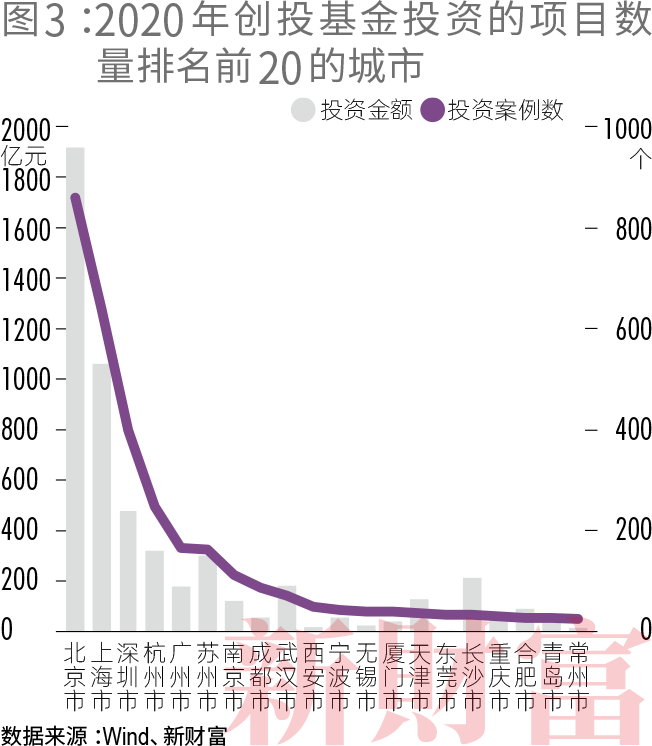

具体从城市来看,创投基金在北京投资的项目数量和金额均远超过其他城市,投资金额是上海的近2倍、深圳的4倍;排名第二的是上海,投资案例达637例,投资金额超过1000亿元;深圳与北京、上海存在一定差距,投资案例数为397,投资金额为477亿元。在获融资项目案例数排名前十的城市中,长三角有上海、杭州、苏州、南京四市,京津冀主要是北京承包了投资并购案例,粤港澳大湾区主要有深圳和广州两地(图3)。

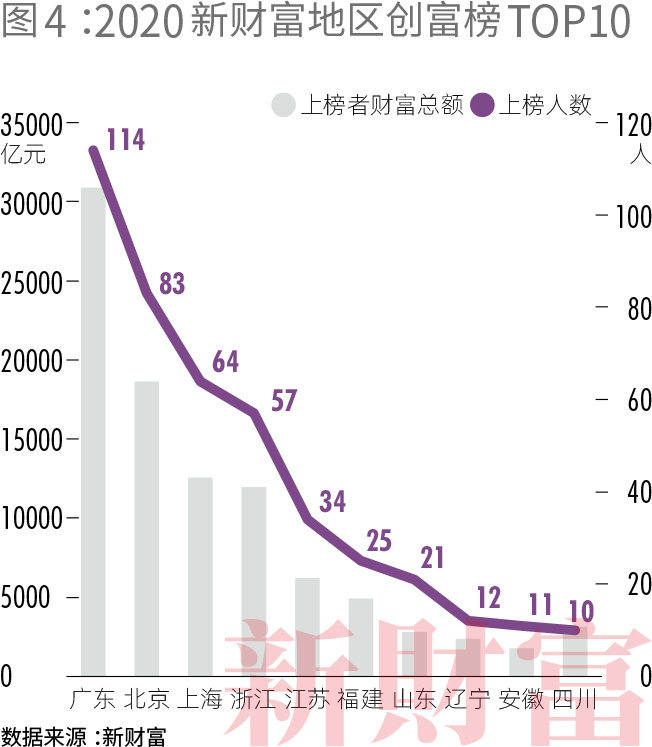

而在能反映民间资本活跃度的“新财富500富人榜”上,广东、北京、上海、浙江和江苏五个地区的上榜人数量占比达到70%,财富总额占比更高达75%。在上榜富人和财富总额方面,广东上榜114人,超过北京的83人,低于上海、浙江、江苏三地之和的155人,但在财富总额上,广东一地富人财富高达3.09万亿元,北京为1.86万亿元,上海、浙江、江苏三地之和为3.08万亿元,显示出广东民营经济的创富能力(图4)。

上市公司规模:长三角实力最强

上市公司的数量和质量直接反映一座城市的产业实力,也反映了地区借助资本市场助力产业发展的能力。

截至2021年1月15日,A股共有4150家上市公司,总市值达87.2万亿元。来自广东的上市公司数量最多,达到676家,总市值达16.8万亿元。北京的上市公司市值最高,381家公司的总市值达18.3万亿元。浙江、江苏和上海的上市公司数量分列第二、三和五名,三地上市公司总数量达到1343家,总市值达到21万亿元。综合来看,长三角上市公司数量多,以北京为主的京津冀地区上市公司规模体量大(表3)。

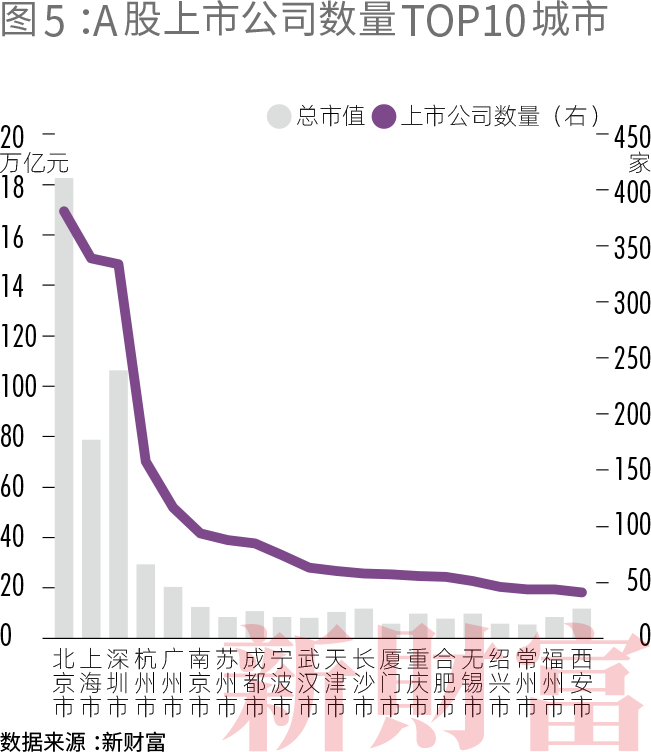

具体到城市而言,北京作为众多大型国企的总部,不仅上市公司的数量多,总市值也远高于其他城市。而值得关注的是,虽然上海339家A股上市公司的数量略高于深圳,但是深圳上市公司总市值突破10万亿元,是上海的1.35倍;同时,杭州上市公司的数量和总市值也超过广州;长三角的南京、苏州、宁波也同步进入A股上市公司数量TOP10城市。连同上海和杭州,长三角在前十榜单中占据一半的位置,显示出雄厚的产业实力(图5)。

长三角处于新兴产业链中上游,科创优势明显

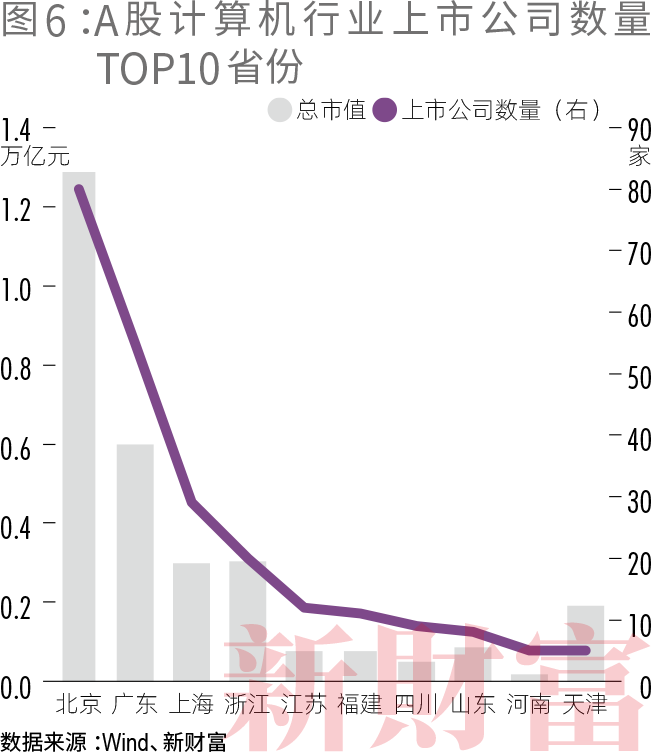

从产业看,北京在计算机、医药生物、传媒业的上市公司数量均超过30家,计算机和传媒行业上市公司的总市值均超过1.2万亿元,包括金山办公(688111)、用友网络(600588)、中科创达(300496)等;医药生物行业的上市公司总市值超过8000亿元,包括万泰生物(603392)、康龙化成(300759)、爱美客(300896)等(图6)。

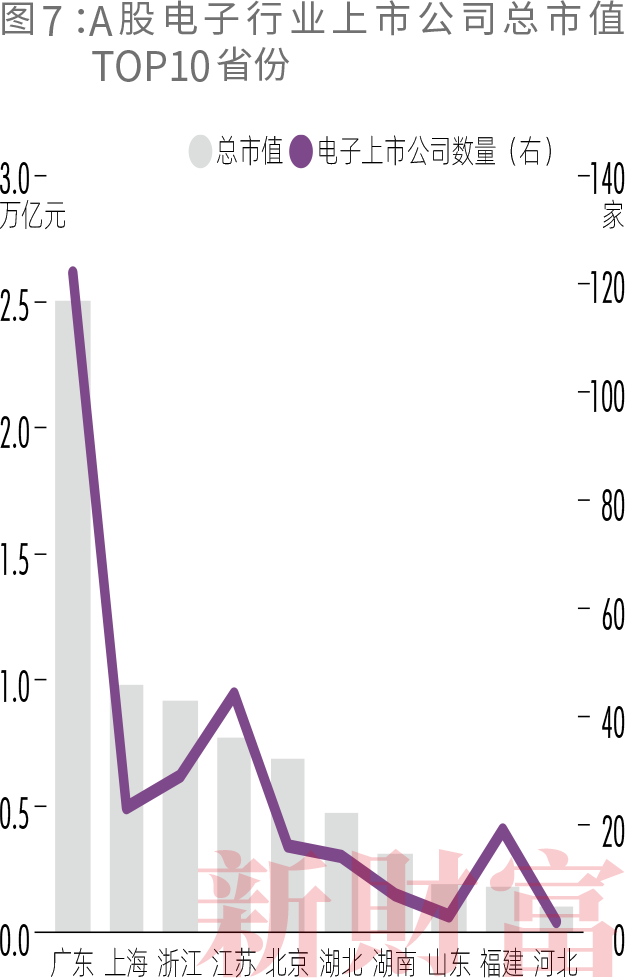

广东在电子行业独领风骚,共有122家相关上市公司,总市值达到2.5万亿元。同时,广东的家电、医药生物行业上市公司分别为18家和50家,总市值为1.3万亿元和1.4万亿元,这亦是当地的重要产业。另外,广东房地产、食品饮料、汽车行业的上市公司总市值也超过8000亿元(图7)。

截至2021年1月15日,A股共有306家电子行业上市公司,总市值达7.4万亿元。广东以及上海、浙江、江苏、北京是电子产业的主要分布地,五地相关上市公司数量达到234家,总市值占比达到80%(图7)。

在电子产业链上,虽然广东在上市公司数量和总市值上独具优势,但当地企业主要集中在产业链中下游,在电子制造和元件环节所占行业的份额甚至超过50%,拥有工业富联(601138)、传音控股(688036)、汇顶科技(603160)等知名企业。

然而在具有举足轻重的产业链上游的半导体行业,广东却大幅落后于长三角以及北京,上海、江苏、浙江三地半导体上市公司总市值占行业的份额达到68%,北京占比达到16.4%。上海的半导体行业最为发达,共有16家A股上市公司,总市值占行业份额的38.2%,拥有中芯国际-U(688981)、韦尔股份(603501)、澜起科技(688008)等知名公司(表4)。

长三角多年来将半导体作为发展的重点,通过政府、产业基金的扶持和投入,已经形成较为完整的产业链,在“产-学-研”各个环节均有亮点。

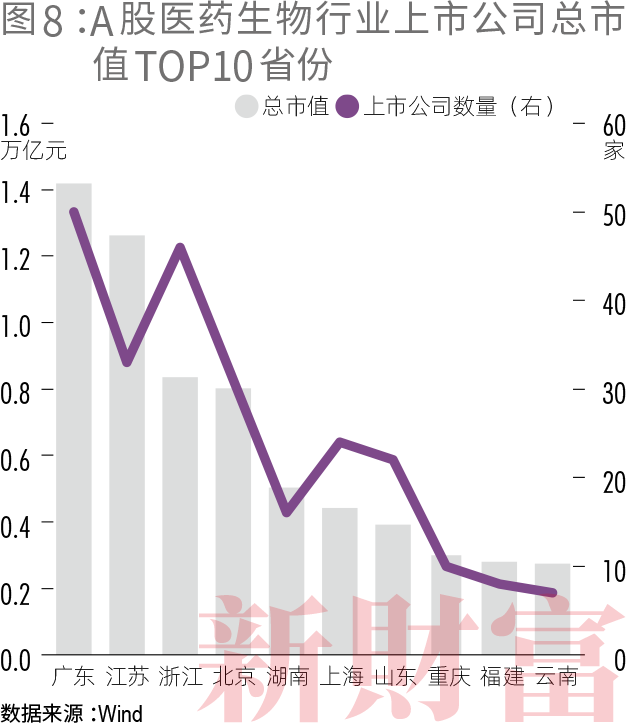

江苏在医药生物行业具备较强竞争力,共有33家相关上市公司,总市值达1.3万亿元,超过北京,接近广东(图8);同时,化工和机械设备行业的上市公司有69和72家,总市值分别为4638亿元和7356亿元;电气设备和电子的上市公司数量也分别为43和44家,总市值为4215亿元和7697亿元。

在医药生物产业链上,目前A股共361家上市公司,总市值达8.1万亿元。由于这一产业的地区集中度较高,6大细分行业中,上市公司总市值排名前5地区的市值占比均超过60%,其中,医疗服务行业更高达93%。长三角在这一产业,特别是化学制药、生物制品、医疗服务等关键链条上具备优势(表5)。

江苏在化学制药、医疗服务行业均处于领先地位,有14家化学制药类上市公司,总市值达7331亿元;2家医疗服务公司,总市值达3935亿元,拥有恒瑞医药(600276)、药明康德(603259)、药石科技(300725)等知名公司。浙江竞争力仅次于江苏,与江苏在这两个产业的上市公司市值占比合计超过50%。上海在生物制品领域占据优势,有5家上市公司,总市值达2437亿元,拥有复星医药(600196)、君实生物-U(688180)等企业。

广东在医疗器械上具备绝对优势,共有19家A股上市公司,总市值达到8480亿元,占行业的比例达到42.5%,拥有迈瑞医疗(300760)、健帆生物(300529)、新产业(300832)等上市公司,制造业上的优势凸显。北京同样在这一领域具备优势,共有12家A股上市公司,总市值达3434.7亿元。

通过电子和生物医药两大热点产业的分析,可以看到长三角地区产业活力足,并且均处于产业链的中上游,科技创新优势明显。长三角科教资源丰富,拥有上海张江、安徽合肥两个综合性国家科学中心,坐拥全国约1/4的“双一流”高校、国家重点实验室、国家工程研究中心,年研发经费支出和有效发明专利数均占全国1/3左右,上海、南京、杭州、合肥研发强度均超过3%。

产学研紧密融合下,长三角传统产业保持优势,新兴产业焕发活力,集成电路和软件信息服务产业规模分别约占全国1/2和1/3,在电子信息、生物医药、高端装备、新能源、新材料等领域形成了一批国际竞争力较强的创新共同体和产业集群。当地正促进大数据、云计算、物联网、人工智能等新技术与传统产业进一步渗透融合。

科创实力,助推江苏金融力提升

从31个省份2020年的GDP数据看,广东GDP超过11万亿元,稳居第一;江苏首次突破10万亿元,位居第二,增速为3.7%,在GDP前五省份中增速位居第一。

在“中国内地省市金融竞争力”榜单中,江苏虽然依旧排名第四,但金融力的总得分大幅提升,缩小了与北上深三地的差距。这一方面在于其金融业增加值增幅明显,占GDP的比重从2017年的7%上升到2019年的7.6%,另一最为显著的引擎是其在科创产业上展现的实力。

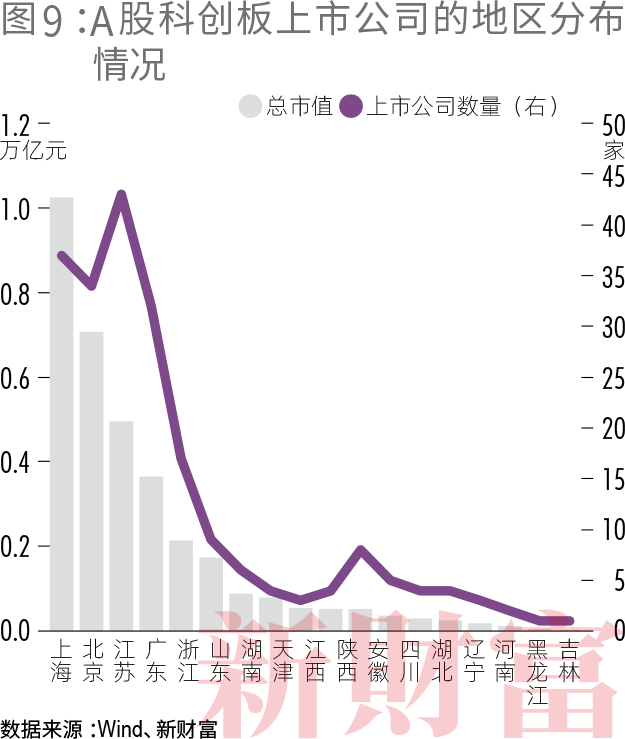

截至2021年2月25日,A股共有231家科创板公司,总市值达3.5万亿元。以科创板公司的地区分布看,总部在上海的公司总市值最高,达到1万亿元。总市值排名第二的是北京,34家上市公司总市值为7063亿元。

而科创板上市公司数量最多的,则是江苏省,高达43家。其中,苏州一地就有16家。在“新锐城市金融竞争力30强”榜单中,苏州排名第一,无锡排名第二,凸显新兴产业实力强劲下的金融竞争潜力(图9)。

科创板重点支持新一代信息技术、高端装备、新材料、新能源、节能环保以及生物医药等产业的发展。目前科创板上市公司数量和市值前三地区,与科教综合实力排名前三地区的分布高度吻合。北京、上海以及江苏依靠厚实的科教实力,聚集了中国优质的高等教育资源,在科创产业上蓄积了充足的动能。

产业活力:长三角动能足,粤港澳暂处下风

新增上市公司和独角兽的数量以及实力,可以反映一地的产业活力、创业环境、企业成长前景和行业发展前景。

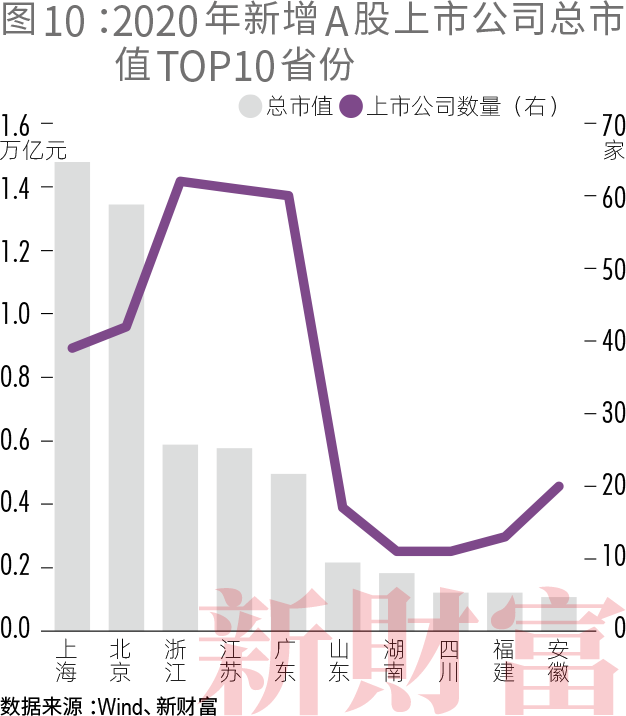

以2020年A股新增上市公司为统计依据计算,2020年,A股新增396家上市公司,总市值达5.87万亿元。按总市值高低来排序,上海新增39家上市公司,总市值达1.49万亿元,包括金龙鱼(300999)、中芯国际-U(688981)两大明星公司;北京新增42家上市公司,总市值达1.34万亿元,二者遥遥领先其他省市。

浙江和江苏新增上市公司的总市值排名仅次于北京、上海,总市值均超过5700亿元,但在新增公司数量上,排名第一和第二,分别新增62和61家上市公司。广东新增上市公司数量略少于浙江和江苏,且在市值上也有一定差距,60家新增上市公司的总市值为4949亿元,整体呈现市值小的特征(图10)。

同时,安徽亦进入新增上市公司总市值排名前十省份,新增20家上市公司,总市值超过1000亿元。近年,安徽的经济发展加速显著,其省会合肥更成为网红之城。2020年,合肥贡献了11家A股上市公司,其总市值达602.14亿元,市值贡献率达到6成,主要为电子、医药生物、通信、机械设备等企业。

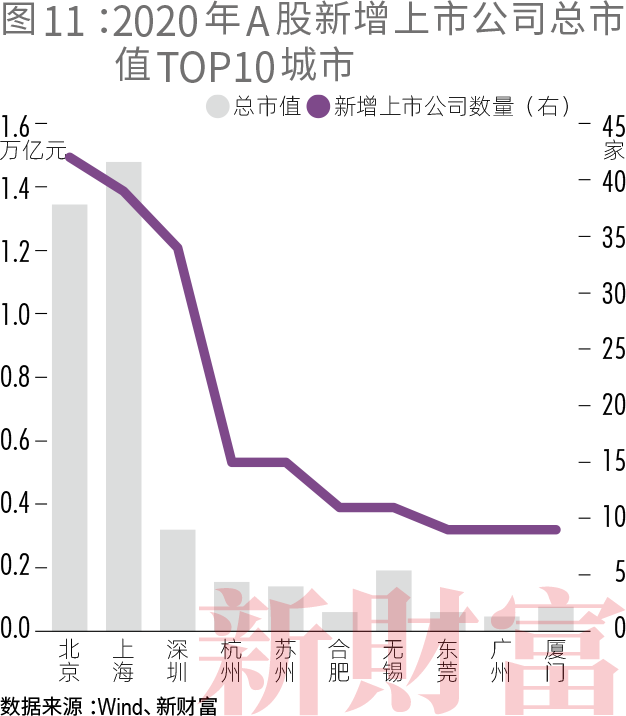

同时,合肥也进入2020年A股新增上市公司总市值TOP10城市阵营,与无锡一齐排名第六,仅次于北京、上海、深圳、杭州、苏州(图11)。

合肥近年成为城市弯道超车的范本,合肥市政府更被点赞是中国最牛的风险投资机构,通过一系列专业水准的战略投资——2007年拿出全市1/3的财政收入豪赌面板产业,投资京东方(000725);2011年拿出100多亿元押注半导体产业,投资长鑫存储和兆易创新(603986);2019年又拿出100亿进军新能源产业,投资蔚来(NIO.N),撬动了显示屏、半导体和新能源汽车三大热点产业,通过头部企业推动新兴产业集群落地,城市产业升级。

合肥也从平平无奇的中部城市,成为经济逆袭的一匹“黑马”,实现城市竞争力的突围。在“内地城市金融竞争力50强”榜单上,合肥目前排名21,随着一系列产业集群的落地发展,其排名有望进一步提升。

从新增上市公司总市值的维度看,长三角在TOP10城市中占据一半的比例,上海、杭州、苏州、合肥、无锡均活力迸发,且上海新增公司数量最多。粤港澳大湾区有深圳、东莞、广州三个城市入选,不过广州的动能减弱,新增上市公司数量与东莞、厦门持平,总市值甚至低于这两个城市。

从独角兽的维度来看,《2020年胡润全球独角兽榜》显示,全球586家独角兽企业中,美国和中国占八成,美国有233家,略微领先中国的227家。

从中国独角兽的地区分布来看,北京数量最多,共有93家,估值总额达2.65万亿元,估值占比达到44.4%;上海和杭州分列第二和第三,分别有47家和20家,估值合计占比达到38.8%。值得关注的是深圳独角兽数量与杭州持平,且估值大幅低于杭州,而广州更令人意外,其独角兽数量和估值均低于南京(表6)。

从区域看,长三角独角兽数量达到83家,北京高达93家,长三角和京津冀地区的独角兽估值占比超过80%,而粤港澳大湾区则与这两个区域存在较大差距,暂且处于下风。从独角兽的成长轨迹看,其发展具有集群效应,需要城市有较大的科技以及金融资源,在金融实力进一步增强的同时,粤港澳大湾区有必要提升科创实力和新兴产业的孵化能力。

我们再进一步将视角穿透到近一年内新设立的热点产业公司,来考察地区的产业活力。

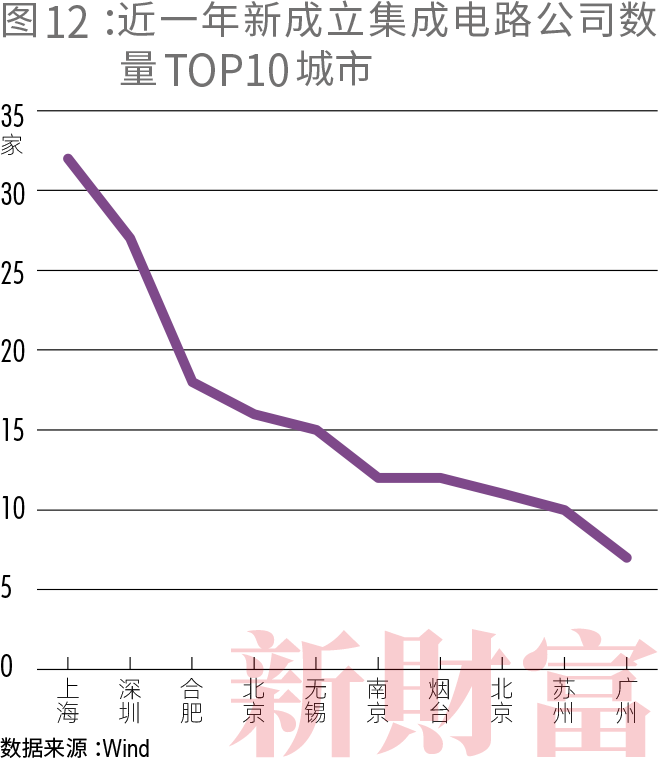

以集成电路产业为例,在Wind全球企业库中,以“集成电路”为关键词搜索国内近一年新成立的公司,共有279家,注册资本总额达613.5亿元。从地区分布来看,上海新设立的集成电路公司最多,为32家,深圳有27家。值得关注的是,合肥有18家,可见当地集成电路产业集群正在加速成型,无锡、南京也分别达到15和12家,苏州有10家,广州有7家。

新成立的集成电路公司与这一产业A股上市公司的地区分布类似,这也进一步表明,产业集群可以进一步聚集产业链资源,壮大地区的产业实力(图12)。

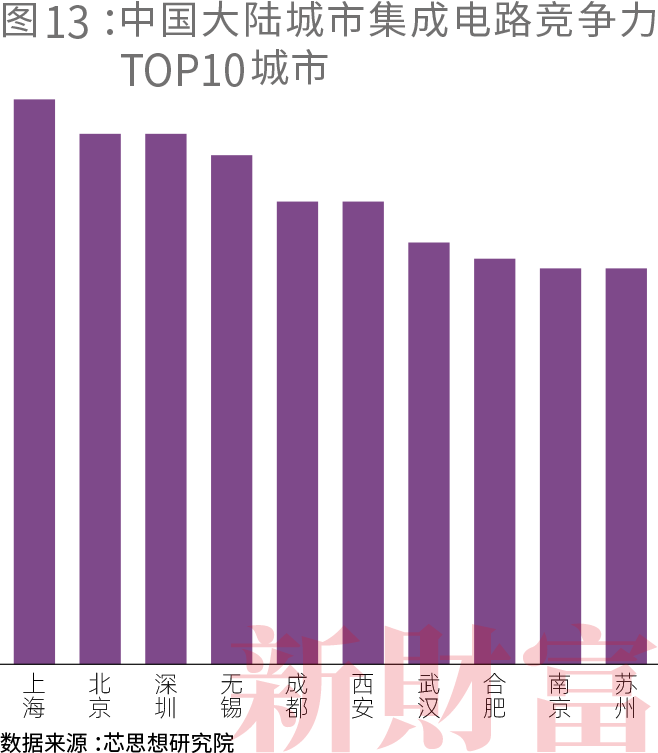

2020年6月,芯思想研究院发布“中国大陆城市集成电路竞争力排行榜”,上海、北京、深圳位列前三,江苏有无锡、南京、苏州三座城市入选,成为集成电路产量排名第一的地区,其2019年集成电路累计产量为5162883万块(图13)。京津冀和粤港澳地区分别只有北京、深圳一城进入榜单前十。

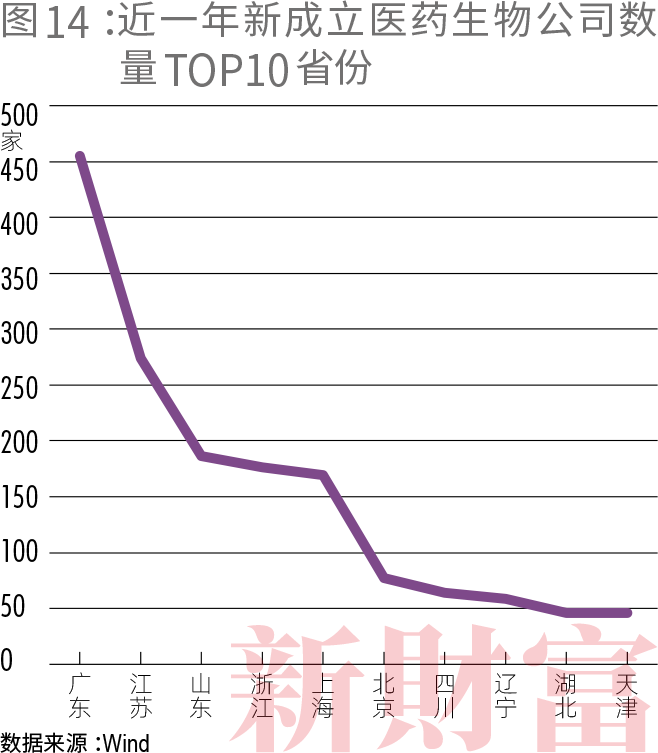

在医药生物产业方面,同样在Wind全球企业库中,以“医药生物”为关键词搜索近一年新成立的公司,共有2053个结果。其中,广东新设立的公司最多,达到455家,占比超过了1/4,其次是江苏和山东,分别达到274家和186家,浙江和上海的新设立公司也超过150家。TOP10省份近一年新成立的医药生物公司数量占比超过75%,显示出新兴产业的集中程度高,特别是集中在长三角、京津冀和粤港澳大湾区三大区域(图14)。

从新增上市公司、独角兽和近一年新设立的热门产业公司三个维度来看,长三角地区的上海、杭州、苏州、无锡、南京、合肥均表现优秀,成为新兴产业重点布局的城市,亦成为近年的网红之城。在长三角一体化规划落地的第二年,杭州、苏州、南京、无锡、南通、合肥等城市均获得了长足发展:苏州2020年GDP总量突破2万亿元,被称为“最强地级市”;南京一改“弱省会”的形象,逆势突围,成功晋级GDP十强城市;南通、合肥相继进入万亿GDP俱乐部。

从发展目标来看,《长江三角洲区域一体化发展规划纲要》提出,“到2025年,长三角一体化发展取得实质性进展。跨界区域、城市乡村等区域板块一体化发展达到较高水平,在科创产业、基础设施、生态环境、公共服务等领域基本实现一体化发展,全面建立一体化发展的体制机制”。从目前的趋势来看,长三角一体化正在朝着目标前进,在区域协同、科创产业、基础设施方面均取得了一定进展。

相比而言,目前京津冀的产业实力和活力主要依靠北京一城,粤港澳大湾区也主要由深圳、广州两个城市带动,产业实力、新兴产业的活力、城市间的协同合作,还有进一步提升的空间。

粤港澳的近期规划目标是,“到2022年,综合实力显著增强,粤港澳合作更加深入广泛,区域内生发展动力进一步提升,发展活力充沛、创新能力突出、产业结构优化、要素流动顺畅、生态环境优美的国际一流湾区和世界级城市群框架基本形成”。在国内外形势变化和疫情交织影响下,粤港澳合作往来受到一定影响,不过,随着深圳、广州、佛山、东莞、珠海等地加速协同发展,这一地区仍保持充沛的发展活力。

产业内生增长,更促金融实力提升

哈佛大学经济学家爱德华·格莱泽(Edward Glaeser)在《城市的胜利》一书中写道,高密度的城市生活,不仅有利于保护自然生态,而且还能刺激创新。高密度都市中面对面的人际交流、多元文化的碰撞,自古以来就是人类进步的引擎。

放眼全球,城市群也是创新与成长的驱动地。在美国,有2.43亿人口挤在仅占总面积3%的土地上,纽约湾区、旧金山湾区成为世界金融与科创中心。在日本,由东京圈、关西圈和名古屋圈融合而成的超级城市群,以21.4%的国土面积,承载了全国60%的人口,并创造出日本66%的GDP和62.4%的制造业附加价值,这也是全球生产效率最高的城市区域。

中国的城镇化也是沿着“中心城市—城市群”的路径行进,2020年政府工作报告中提出,“深入推进新型城镇化,发挥中心城市和城市群综合带动作用,培育产业、增加就业”,显示都市圈加速构建,城市群加快发展。

作为中国最具活力的三大城市群,京津冀、长三角、粤港澳大湾区承载经济转型升级、拉动就业的厚望。而对比来看,三者之中,长三角无论从龙头城市竞争力,还是城市间的梯队分布、协同带动,以及资本活跃度、产业活力和实力、科创实力方面来看,都处在前列。区域内的上海坐稳龙头位置,杭州、苏州、南京、宁波、无锡、合肥等城市亦在融入长三角一体化的进程中获得长足发展。

京津冀地区拥有北京这一超级带动城市,经济实力雄厚,科创动能足,无论是在金融实力、创投活跃度、上市公司规模、以新增上市公司和独角兽数量为代表的产业活力来看,均处于全国城市首列。然而区域内除北京外,其他城市实力较弱,天津发展趋缓,GDP跌出城市TOP10榜单,在产业实力和活力上亦无亮点,其余城市更表现平平。

北京也是2020年中国GDP十强城市中唯一的北方城市,近些年,中国经济重心大幅南移,南北分化加剧,近年新崛起的明星之城,无一不在南方,市场的投资主线也从“投资不过山海关”,退到“投资不过胡焕庸线”,进而退到“投资不过长江淮河”。在北京“一枝独秀”的格局下,如何进一步推动城市间的协同发展、产业联动,打造具有国际竞争力和影响力的重要区域成为挑战。

粤港澳大湾区经济活力足、发展速度快、产业体系完备,拥有香港、澳门、深圳、广州四个强带动城市,特别是深圳,在经济实力、金融实力、上市公司规模上均仅表现优秀,A股上市公司总市值甚至超越上海。然而与北京、上海相比,处于后发优势,科创资源颇显不足,这表现在当地企业多处于新兴产业链的中下游,特别是集成电路、医药生物等产业上,依旧比拼的是中下游的制造优势,同时在新增上市公司、独角兽数量上也处于下风,创新动能趋缓。

区域内的另一龙头广州近年表现平平,不仅经济实力有险被赶超之势,在产业实力和活力上也动能不足,A股上市公司数量和总市值被杭州赶超,2020年新增上市公司落后于杭州、苏州、合肥、无锡等长三角城市,独角兽的数量也落后于杭州、南京,在金融实力上更被杭州赶超。同时,区域内的香港在国内外复杂形势及疫情的双重影响下,与内地的互联互通受限。因此,作为对标长三角,最具备打造国际一流湾区和世界级城市群潜力的粤港澳大湾区,或需进一步加强区域内的协同合作,在补足科创短板、激发内生发展动力上发力。

整体而言,这三大城市群均具备发展成为世界级城市群的实力。如何让区内的龙头城市持续上行,其他中心城市百花齐放?金融是一个重要的着力点,金融竞争力榜单可以提供一个参照。这一榜单用量化的指标描述中国31个省份和重要城市所处的金融梯度,为的是进而挖掘影响地区金融竞争力的主要因素。

深入分析榜单可以发现,各省市的金融竞争力,一方面来自于这一地区聚集金融资源的禀赋,这可能由当地的历史渊源、地理区位优势等因素所决定;另一方面则来自于产业培育所带来的内生动力,地区可以通过提升产业活力、培育新兴产业,进而拉动当地资本总量、提升民间财富与居民收入,增强对金融机构与人才的吸引力,甚至自身成为金融“豪门”。同时,借助政策优惠引进金融资源、产业资源等“傍豪门”的方式,也是提升金融竞争力的一大途径。

从资源禀赋来看,目前我国金融机构总部和人才资源高度集中在北京、上海和深圳三大金融中心,由于金融机构密集、金融市场发达、金融服务高效、金融信息灵敏,这三地也聚集了最庞大的金融人才。“新财富资本圈校友势力排行榜”显示,清华大学、北京大学、复旦大学、上海财经大学、中国人民大学为资本圈核心职群TOP5毕业院校,也为其所处的北京、上海增厚了金融人才储备。

同时,引入金融机构,也成为城市在提升金融实力上最为直接和快捷的方式。近年,各大城市对于超大型法人金融机构的争夺异常激烈。然而,金融机构选择落地何处,需要考虑城市的综合实力,包括经济实力、资本市场活跃度、金融机构聚集度以及营商环境等要素。因此,虽然各大城市不断加大招商引资的奖励力度,但单纯靠优惠政策吸引金融机构落户在实践中成效却并不显著。

相比之下,通过内生增长,促进产业实力的壮大和产业集群落地,从而吸引资本聚集,壮大地区财富,对于提升地区金融实力,更具参考意义。而在当下,城市想要发展突围,必须找到在产业链上的地位,一个城市会因为在产业链上的角色被重新定义,并实现弯道超车。典型的如深圳,40年来,从早期的三来一补到OEM代工,再到模仿创新,并逐步形成了智能制造之都,创新活力迸发,成为国际大都市及中国三大金融中心之一;杭州从电子商务到科技金融,不断壮大产业实力,从而晋级中国金融实力“第四城”;苏州凭借实力雄厚的产业能级和工业园区,跃居“新锐城市金融竞争力30强”榜首;合肥通过聚集面板、半导体、新能源汽车等产业的龙头,撬动产业链发展,壮大金融实力……

地方政府通过优化资源配置,推动区域内企业不断发展壮大,进而通过上市放大估值,不仅可以令企业获得进一步发展壮大的资本,也能增厚当地的资本实力和对资本的引力。产业发展对城市金融力的推动意义也在于此。