全球市场都在担心利率上升,即使鲍威尔口头安慰,但部分投资者还是认为,某些条件已经触发货币收紧的阈值。不过,德银表示,提升利率,全球央行不是不想,而是是不敢;高盛也称,投资者现在还不用担心利率的问题。

2021年很复杂

德银首席信贷策略师Jim Reid在最新的报告中写到,今年的金融市场非常复杂且波动性很高。经济高增长和财政刺激,对通胀和更高的收益率的力量是巨大的,两种力量导致市场在极端之间移动。毫无疑问,随着经济学家上周将2021年增长率提升至7.5%,美国经济增长将非常强劲。

通胀上升,美国的名义DGP在2021年的增长率可能接近 10%,上一次美国经济有两位数的增长还是在上个世纪80年代。这样的经济增长数据,债券似乎不太可能有一个平静的低收益率,低成交量的一年。

即使经济增长和通胀最终在2022年和2023年出现逆转,但目前几个季度内还无法全面预知。此外,中期选举还有巨大的不确定性,因此也无法确定在下一届总统选举前,美国将会几次陷入财政困境。

风险方面,虽然许多行业和领域将从强劲的经济增长中获益,而不是从较高的债券收益中损失。但毫无疑问,一些领域(如美国股市)比以前更容易受到长期增长的影响,这些领域已从超低的债券收益率中获得了巨大收益。

央行不敢坐视收益率持续上升

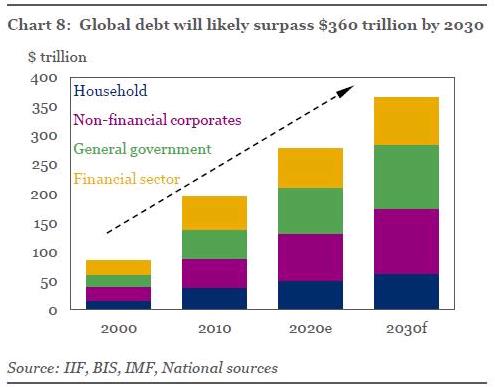

Jim Reid认为,各国央行不会坐视债券收益率持续上升,因为他们没办法负担收益率持续上升的后果:全球债务量空前庞大,接近300万亿美元了!

IIF全球债务监测机构估计,截止到2020年末,全球债务达到创纪录的281万亿美元,全球债务与GDP之比超过355%。这一增幅远远超过了全球金融危机期间的增幅。2008年和2009年,债务与GDP之比分别上升了10个百分点和15个百分点。

到了2021年,全球债务增长并没有缓和的迹象。IIF预计,许多国家和行业今年的借贷水平将再次远高于新冠疫情前的水平。

诚如Jim Reid所料,当地时间本周一,美联储理事布雷纳德表示,美国国债市场出现的压力,可能意味着需要进行常备回购或其他改变。

德银利率策略师Francis Yared 总结称,近期收益率上升的很突然也很快,但并没有失控。到目前为止,美债重新定价的功能失调性质应该导致央行的某种程度的干预。对美联储来说,反对前端定价和欧洲央行反对长期实际利率上升是有意义的。然而,从中期来看,考虑到通货再膨胀、经济重新开放的前景以及美国的财政政策,收益率的绝对水平并不太高。

投资者该担心利率吗?高盛:不,该找到有机会的板块

高盛首席美股策略师 David Kostin 在本周至客户的信中表示,实际利率确实上升了,但远远没有到触发危险信号的程度。他说:“当投资者质疑现在的实际利率水平是否威胁到股市估值了,我们的答案是:当然没有。”

高盛称,目前标普500指数的市盈率为22倍,估值确实不低,尤其是在利率上升的环境下。但David Kostin认为,投资者应该将收益率上升看成趋势,而不是威胁。通过比较标普500的股息率和10年期美债收益率,美股的估值现在还略低于历史平均水平。

在这种情况下,投资者需要意识到,有很多板块是获益的。收益较弱但增长强劲的周期性股票,将战胜新冠疫情反弹期间表现良好的防御性股票。当利率上升时,能源和工业等领域往往表现更好。

David Kostin 写到:毫不奇怪,周期性股票与名义利率和实际利率都呈正相关。相比之下,多头极端扎堆的一些股票与利率呈负相关,因为它们今天没有盈利,其估值完全取决于未来的增长前景。在10年期美债收益率达到2.1%之前,利率不会对股市构成重大威胁。目前,收益率随经济增长而上升的环境,与高盛2021年4300点标普500指数的目标点位“一致”。这一预测意味着,标普500指数还有约10%的增长空间。

展望未来,David Kostin认为,投资者必须在前景看好的企业吸引力与利率进一步上升,和近期风格轮换风险之间取得平衡。尽管成长股在长期看来可能仍是最具吸引力的投资,但如果经济加速和通胀继续推高利率,这些股票短期内的表现将逊于周期性较强的公司。