百度港股二次上市,似乎并不如预期中那么火热。

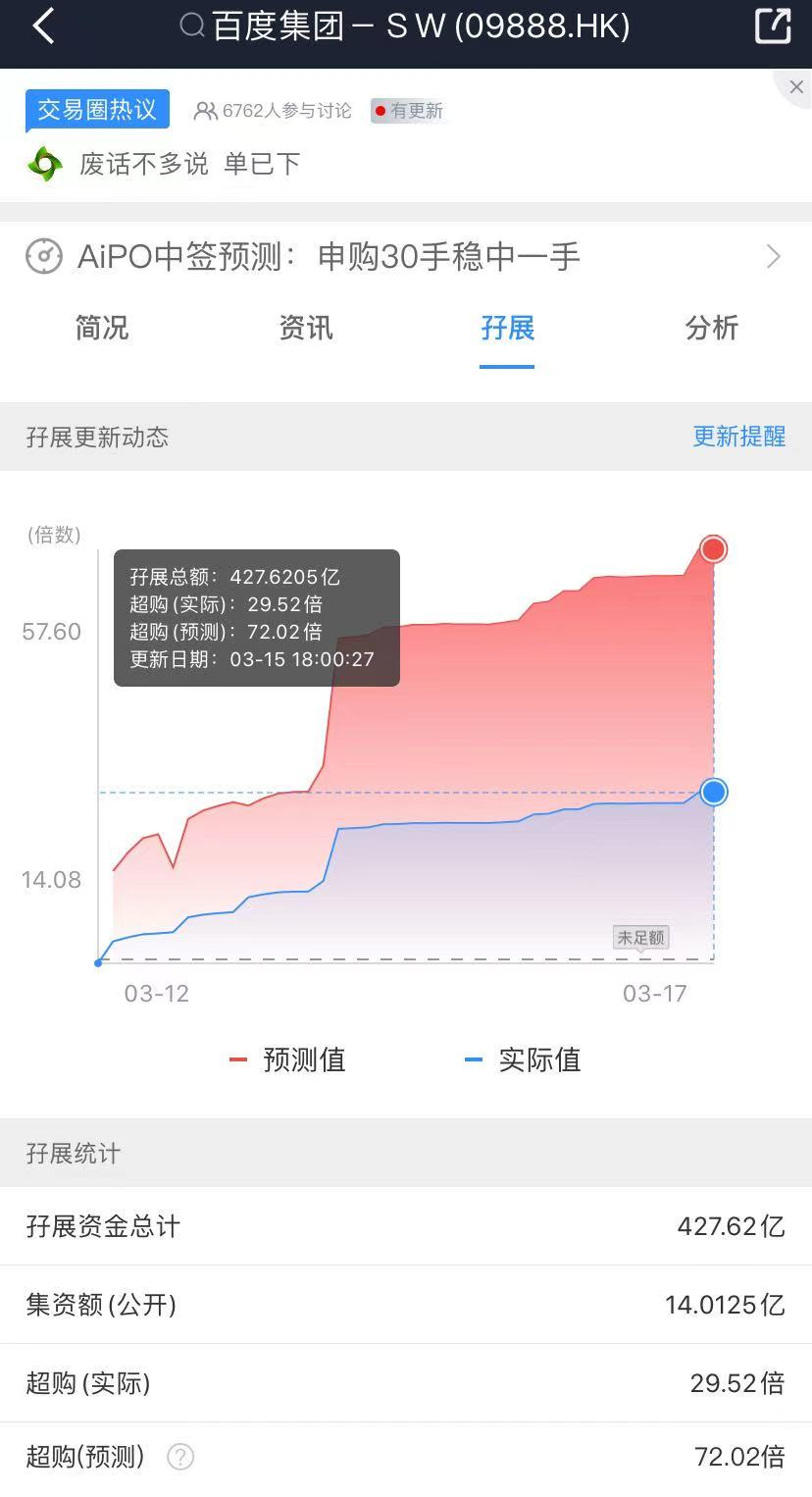

据捷利交易宝数据统计,截至3月15日下午6点,百度孖展总额暂录为427.62亿港元,超额认购29.52倍。而从孖展规模走势来看,百度的新股认购似乎并不如想象中火热,甚至出现了后续乏力的情况。

券商中国记者从券商处了解到,目前也有部分投资者在认购百度后反悔“抽飞”。其中的原因可能是近期港股整体市场行情不佳,且据传B站将在下周开启认购,不排除有投资者为了打新B站而“抛弃”百度。

孖展总额已达427亿港元

上周五(3月12日)百度港股二次上市正式开启招股,预计将于北京时间本周三(3月17日)10:30截止认购,并于3月23日正式登陆港交所。招股文件显示,百度此次拟在全球发售9500万股A类普通股,最高募资约280亿港元。

据捷利交易宝数据统计,截至3月15日下午6点,百度孖展总额暂录为427.62亿港元,超额认购29.52倍。其中富途证券的认购金额最高为124.81亿港元,占比高达29.19%;其次是耀才证券63亿港元,占比约14.73%;辉立证券57亿港元位列第三,占比约13.33%。另据老虎证券透露,3月15日其客户认购金额已超过50亿港元。

此前据外媒报道,百度在正式招股后不久便已获得足额认购。且机构对于此次打新也十分踊跃,市场上多家机构早在月前就已筹备参与百度的打新事宜,机构间就百度国际发售股份额度竞争激烈。

从百度的美股股价变动来看,3月9日晚间,百度披露通过港交所聆讯,获准在香港发行股票,其美股股价大涨超13.5%。而到了3月11日,百度正式披露香港联交所主板上市招股书,宣布次日正式公开招股,当天其美股收盘大涨6.8%。

后续认购乏力疑现抽飞

不过需要注意的是,百度的融资认购情况似乎出现了后续乏力的情况。从孖展总额走势来看,百度3月12日的融资认购金额增长较快,而到了3月15日则增长明显放缓,仿佛进入了平台期。

与此同时,也有证券公司向券商中国记者表示,从后台数据来看,部分参与认购百度的投资者疑似反悔,出现了“抽飞”现象。所谓“抽飞”,指的是取消认购,港股市场中特指一开始认购热情高涨,孖展倍数大,随后撤销认购的情况。

根据捷利交易宝数据,以目前百度认购金额最高的富途证券为例,其当前的孖展总额为124.81亿港元,相比于上次更新数值减少了4700万港元,显示至少有投资者取消了4700万港元的百度首发认购。

“抽飞的情况有,但是不多。”有业内人士向券商中国记者表示,这一现象主要是因为最近市场差,打新的人少,还有部分投资者在等B站。也说明大家对百度的兴趣或许并不那么高。

另有券商人士透露,目前其公司用户并未出现“抽飞”百度的情况,但后劲不足倒是真的。

此前3月11日,有媒体报道称B站已通过港交所聆讯。但截至目前,B站尚未披露聆讯后文件以及发售文件。但据业内人士表示,B站港股二次上市预计最快将在下周启动招股。而B站与百度招股时间间隔之短,不免会对打新资金进行一定的分流。

百度还有多少想象空间?

百度于2005年在美国纳斯达克上市,16年时间,其美股股价从66美元增至最高354美元。2020年年底至今年年初,百度股价大涨150%至接近355美元,市值一度突破1000亿美元。但在近期科技股回调的行情中,百度市值也随之缩水,截至3月12日收盘,百度市值为886.9亿美元。

但与此同时,不少市场观点认为,百度的股价一直是中国互联网巨头中最被低估的一个,经过前段时间大涨,百度目前的市盈率(TTM)仍然只有26倍,低于同业可比公司的中位值,与阿里、腾讯、网易这些中国互联网公司相比也存在较大差距。

彭博数据也显示,截至2021年3月12日,41位分析师中有32位给出“买入”评级,6位给出“持有”评级,多家投行看好百度的发展前景,认为百度股价存在巨大上行空间。

中信建投孙晓磊也在3月15日的最新研报中,给百度出具了买入评级,对应目标价370美元。他表示,2015年以来,百度自上而下梳理组织架构,移动生态护AI业务稳定发展;深耕AI创新业务领域,技术驱动做行业领头羊;并由平台建设模式转向移动生态搭建,紧抓流量打造护城河,托举起自身产品矩阵,最终通过广告收入、付费订阅、渠道分成等方式实现商业变现,后续发展可观。