提供财经资讯,解读分析,覆盖宏观经济、金融机构、A股市场等财经领域

绿色债越来越被重视的当下,碳中和债券成为继续向上突破的一个重要风口。

今年2月上旬首批碳中和债成功发行之后,碳中和债券的发行似乎正在悄然加速。

国家开发银行将于3月18日在北京面向全球投资人发行首单“碳中和”专题“债券通”绿色金融债券,发行规模不超过200亿元,将是全市场发行金额最大的专项用于助力实现碳达峰、碳中和目标的绿色债券。

具有“债券通“性质的碳中和绿色债券的成功发行有助于境外投资者通过内地和香港债券市场基础设施参与到国内的碳中和项目中,拓展了融资渠道,增强了境外投资者对碳中和债券的关注度。同时,此次发行规模比较大,对绿色债券的发行有一定的引导和指示作用,提振了绿色金融进一步发展的信心。

截至2020年,中国绿色债发行存量已经达1.2万亿,位居世界第二。不过,当前国内绿色债发展还存在配套制度不完善、融资成本优势不明显等问题,随着政策层面对于绿色金融的只持力度越来越高,绿色债市场有望进一步扩容。

碳中和债券悄然加速

在“碳达峰、碳中和”目标下,聚焦碳减排的碳中和债券应运而生。今年2月7日,全国首批6只碳中和债券在银行间债券市场成功发行,合计发行规模64亿元。这是全球范围内首次以“碳中和”命名的贴标绿色债券产品。

券商中国记者统计,截至3月17日,全市场共发出了19只碳中和债券,参与主体16个,总规模230.5亿元。发行主体集中在央企和大型国有企业,信用等级以AAA为主,分布于清洁能源,清洁交通,绿色建筑。这些企业均为行业的头部企业,发行碳中和债券是对公众、行业发出为实现“碳达峰、碳中和”目标应做出的努力的声音,对资本市场具有领头羊和鲶鱼效应。

此外,国家开发银行将于3月18日在北京面向全球投资人发行首单“碳中和”专题“债券通”绿色金融债券,发行规模不超过200亿元,将是目前全市场发行金额最大的专项用于助力实现碳达峰、碳中和目标的绿色债券。

国开行200亿碳中和债券的发行显然会给市场带来更多的示范效应。

东方金诚绿色金融部负责人方怡向对券商中国记者表示,目前交易商协会和交易所分别成功发行了碳中和中票、公司债(专项用于碳中和)等券种,而关于‘碳中和’的绿色金融债券是欠缺的,国开行银行的绿色金融债券的首单发行将弥补碳中和绿色金融债券发行这一空白。

此外,具有“债券通“性质的碳中和绿色债券的成功的发行有助于境外投资者通过内地和香港债券市场基础设施参与到国内的碳中和项目中,拓展了融资渠道,增强了境外投资者对碳中和债券的关注度。

“发出碳中和债券,不只是形式,更具有实质意义。这些代表性企业,将引领行业和从多公众公司,让绿色低碳理念,节能减排成为企业发展重要的路径之一。”中诚信绿金科技(北京)有限公司总裁沈双波接受券商中国记者采访时表示。

沈双波告诉券商中国记者:“碳中和债券的创新和头部企业的代表性作用,已推动了资本市场中符合目前‘碳中和’标准的企业发行碳中和债券的动和,近期有非常多的客户在咨询中和项目筛选、判断中。”

不过,因碳中和债券目前还未有国内标准,中诚信绿金科技在对项目进行审核时,要同时符合ICMA《绿色债券原则》、CBI《气候债券标准》、《绿色产业指导目录(2019年版)》和《绿色债券只持项目目录(2020年版)》(征求意见稿)标准,目前相对较为严格范围。

万亿绿色债市场更进一步

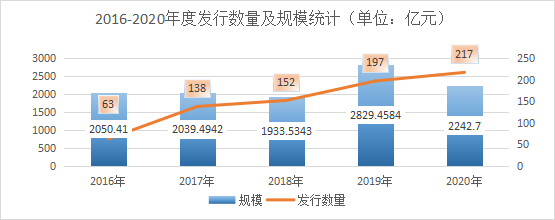

我国绿色债券市场自2016年踏出第一步之后,以每年2000多亿的规模稳步增长。

券商中国记者根据东方财富choice数据统计,截至2020年末,我国绿色债券累积发行规模超过1.2万亿。

在2030年前实现碳达峰、2060年前实现碳中和的目标下,监管层强调金融要加大对绿色发展的只持力度,使更多金融资源投向绿色低碳领域。

去年以来,绿色债券发行的政策环境进一步优化。国务院2月22日印发的《关于加快建立健全绿色低碳循环发展经济体系的指导意见》提出,大力发展绿色金融。发展绿色信贷和绿色直接融资,加大对金融机构绿色金融业绩评价考核力度。统一绿色债券标准,建立绿色债券评级标准。

人民银行副行长陈雨露在接受媒体采访时表示,为实现碳达峰、碳中和目标,人民银行初步确立了“三大功能”“五大只柱”的绿色金融发展政策思路,以适应国家产业结构、能源结构、投资结构和人民生活方式等全方位的深刻变化。

碳中和债券的创新推出,也有利于推动绿色债券市场发展,更好发挥绿色债券这一重要绿色金融产品只持绿色发展的功能。

“碳中和债券作为绿色债券的子集,丰富了绿色债券的种类,有助于绿色金融的扩容发展。虽然目前碳中和债的发行主要集中在清洁能源、清洁交通和绿色建筑等低碳减排领域,相对于绿色债券用途更为集中,但是随着碳达峰、碳中和的持续推进,国内能源结构的持续调整,碳中和债券的发行领域将不断拓展,绿色债券发行规模将进一步扩大。”方怡向表示。

方怡向认为,碳中和债标准更加与国际标准趋同,有助于中国绿色债券吸引国外投资者,碳中和债保持与国际标准接轨,有助于促进国内外绿色金融标准融合。

此外,碳中和债券凸显第三方认证机构的重要性,有利于第三方认证机构的专业化发展。比如说交易商协会中对于碳中和债的募集资金用途是专项用于具有碳减排效应的绿色项目,确保碳减排效益“可计算、可核查、可检验”。碳中和债要求披露募投环境项目环境效益及二氧化碳减排具体数值,强调了第三方认证作用的鉴证作用,有利于第三方认证机构提高企业环境信息披露的服务能力,促进企业加强自身环境与社会风险管理能力。

绿色债发展三大障碍待扫除

中国绿色债发展多年虽然已经达到世界第二,存量发行规模突破1.2万亿,但和整个债券市场相比还是非常弱小。

“我国绿色债券市场发展不理想的主要原因是,成本优势不明显。到目前为止除绿色金融改革创新试验区和很少省市有一定的财政只持政策外,并没有在货币政策、财税政策等方面有所推动。企业的内生性动力仍然不是来源于市场。”沈双波坦言。

方怡向则指出,当前我国绿色债券市场还存在以下问题:

第一、绿色债券标准体系有待进一步完善,比如绿色企业主体认定标准尚需进一步完善,比如最近推出的碳中和债在只持项目类别、资金使用等方面的要求需进一步明确;

第二、绿色项目信息披露有待提升,企业环境信息披露的框架与标准还有待进一步明确,机构间环境信息共享平台的搭建还有待推动;

第三、环境效益外部性的内生化有待强化,环境风险评估等相关研究还有待进一步加强。

方怡向表示,为进一步推动绿色债券市场的健康持续发展,需要从以下几方面着手:

一是进一步完善绿色金融标准体系建设。

二是完善环境信息披露制度,规范披露内容和评价标准。

三是完善环境、社会风险的方法学和评级标准。