香港万得通讯社,领先的金融数据、信息和软件服务企业

3月19日,股市出现较大幅度回落,股债跷跷板效应显现,国债期货各期合约纷纷大涨,逆转了近期持续向下的趋势。此外国债收益率中长期有所回落,对后期债市有何影响?

国债期货大幅反攻

Wind行情显示,3月19日,国债期货各主力合约纷纷上涨,其中10年期国债期货主力连续合约最凶猛,大幅上涨0.27%,一举逆转了近期回落的趋势。

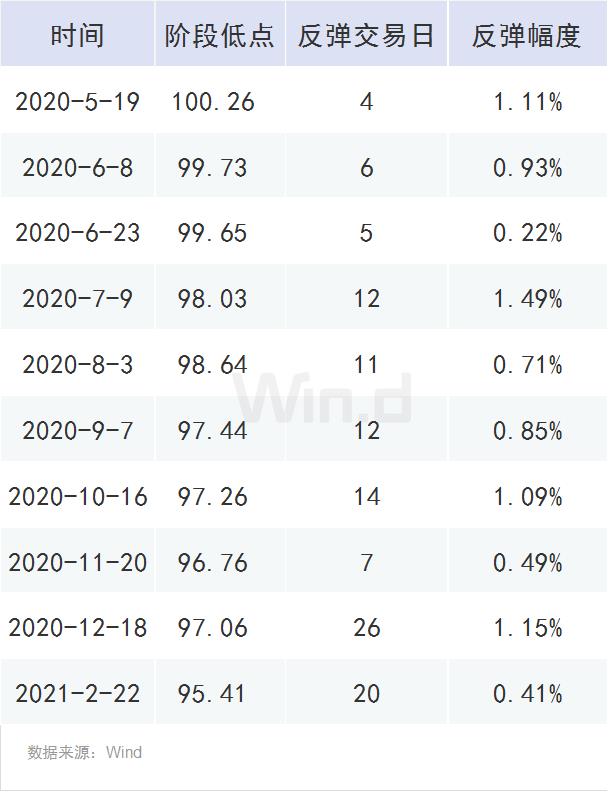

总体来看,10年期国债期货主力合约自去年4月底创出新高后,开启了下跌行情。而近1年的下跌,除了2020年8月3日和2020年12月18日这两次低点较紧邻的上一次低点要高以外,其余每次阶段反弹的低点都较上一次要低。本轮下跌,在今年2月22日探出了低点96.41元,再次打破上一个低点创新低。随后小幅反弹至今,不过债市趋势是否反转,还不太明确。

短期和中长期国债到期收益率有分歧

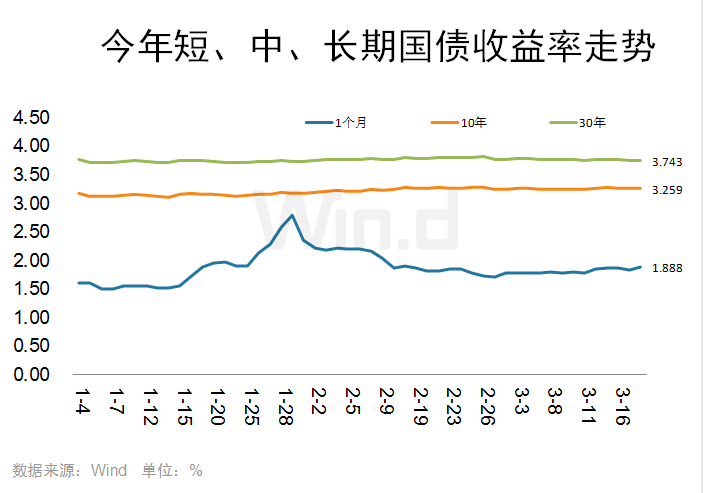

从国债收益率上看,短期1个月国债收益率自3月初开始止跌,目前已经从1.71%快速上升到1.89%,而10年期和30年期中债国债收益率却有所下降,但幅度很小。其中10年期从2月高点3.283%附近缓慢下降到目前3.259%,而30年期则从2月底的3.811%下跌到目前3.743%,震荡下探幅度也不大。可见国内经济一直强劲,中长期国债到期收益率也处于高位,整体大幅上涨空间不大。

债市后期展望

华创证券周冠南团队分析认为,债市“钝化”的破局,需等待货币政策和资金面对市场的指引。央行中长期流动性投放较为谨慎,市场“缺长钱”预期升温,由于3月资金宽松央行无法通过公开市场操作来传递政策信号,4月流动性需求因素较多,叠加地方债供给或逐步加速,若央行操作未及时对冲流动性,或向市场释放偏紧信号,带动资金价格边际上行,进而引起债市调整。

目前债市对利空因素反映偏“钝化”,主要与机构仓位偏低、债市“以内为主”、利空因素有待发酵、资金宽松支撑做多情绪有关。后续来看,3月资金偏松,机构或继续小幅加杠杆,进而对中短端品种行情有所带动,但受通胀和地方债供给预期等利空因素扰动,交易空间或较为有限;预计4月资金缺口较3月显著放大,或迎来货币政策释放政策信号的时间窗口,若货币政策偏紧,资金面临收紧风险,收益率或进一步上行,将带来更好的配置窗口和交易时点。

兴业证券黄伟平、左大勇、徐琳分析认为,1-2月经济数据表现有所分化,并未对债市提供清晰的信号,短期内债市的矛盾仍在于流动性,后续地方债发行可能放大资金面波动,债市风险有待进一步释放。1-2月经济数据反映生产、消费、地产投资偏强,但投资整体偏弱,失业率有所抬升,基本面并未给债市指明明确的方向。当前债市表现为震荡的格局,跌不动也涨不动,跌不动主要是由于资金面相对稳定,涨不动则是由于市场仍存在不少利空因素。但资金平稳偏松可能并非稳态,地方债供给放量可能是接下来市场波动放大的催化剂,4季度货币政策执行报告指向央行对资金波动放大的容忍度也在提升,债市风险有待进一步释放,建议投资者坐稳扶好。