今天是一年一度的愚人节,正好小编和大家来聊一聊这个话题:基金圈里的这些事儿,到底是真是假?

经历了两年快速上涨,今年年初时隔6载上证综指再度冲向3700点,吸引众多投资者跑步进场。快速的调整和持续震荡,令许多新基民忧愁“山顶的风好冷”。基金买在指数的阶段高点怎么办?拉长时间维度看,或许可以不必太担心。

假如在2007年高点买入至今,上证综指会从6100点跌到3421点,下跌43%,同期181只主动偏股型基金中,平均涨幅为98.31%,正收益基金占比为98%,其中有93只产品已在今年创出历史新高。

假如在2015年高点买入至今,上证综指会从5200点跌至到3421点,下跌33%,同期520只主动偏股型基金中,平均涨幅近42%,正收益基金占比近93%,其中有276只产品已在今年创出历史新高。

数据来源:银河证券,2007/10/16-2021/3/8,主动偏股基金指银河分类“国内主动股票单元”中包含的基金

所以说,哪怕在6000点买入基金,持有至今也是大概率盈利了。暂时买在高点出现一定的浮亏后,如果坚定这是一只值得信赖的基金,包括基金管理公司、基金经理思路等基本面没有大的变化,便可以长期持有。

不少基民希望冲进当下最热门的基金中,渴望在短期获得较大的涨幅,赚一笔“快钱”,然而掌握合适的买入和卖出的节点却没那么简单,最终效果未必尽如人意。

“所有的快钱,它产生的理由无外乎这样几点:信息不对称下的博弈、热点追逐中的投机、甚至是权力寻租。某种程度上来说,人类天生好奇,有着本能的求知欲和探索欲。然而,快钱带来强烈欢愉感的同时,却极易麻痹人们的神经。投资人一旦懒惰,一旦失去追求真理的精神和理解失误的能力,就可能失去了某种正向生长的本能。”

——张磊《价值》

投资的版块不同、操作者风格不同会使得自选栏里的基金呈现出不一样的表现,有的基金在短期的表现如同冲浪,上涨时可以有7%、8%,下跌时也会有不小的幅度。而有的基金似乎看上去始终不温不火,涨跌幅都控制在一个窄幅区间内。拉长时间维度来看,“不起眼”的后者,也可能是胜利的一方。

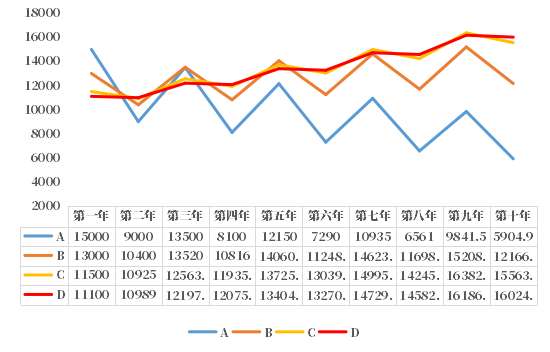

举个例子:假如4个投资者各拥有1万元:

A选择基金:首年上涨了50%,次年回撤40%。

B选择基金:首年上涨了30%,次年回撤20%。

C选择基金:首年上涨了15%,次年回撤5%。

D选择基金:首年上涨了11%,次年回撤1%。

如此往复,10年后会发生什么?

在不考虑申购费、管理费、托管费的情况下,可以看到表现大起大落的A基金几乎只剩下初始资金的一半为5904.9元,B基金12166.5元的表现也落后于看似平平无奇的C基金15563.5元和D基金16024.7元。

说明:该图表为模拟测算,不代表未来业绩承诺。

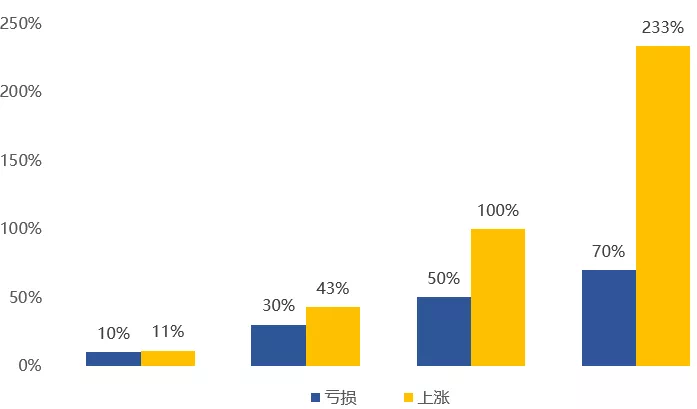

巴菲特始终强调,第一,保住本金;第二,还是保住本金;第三,记住前两条。当亏损幅度越大,回本的难度系数越高,更难取得正收益。根据测算,假如本金亏损10%,只需要上涨11%就能回本。如果本金亏损50%的基金,需要上涨100%才能回本。如果亏损70%,就要上涨233%才能回本。

虽然好基金与回撤幅度之间不存在必然的联系,但是一段时间内回撤较大的基金需要有更好的反弹支撑下一阶段的表现。有效控制波动帮助投资者获得更好的投资体验,长久看也有利于取得优秀的回报。

伴随着#基金#话题的出圈,越来越多的基民涌入市场。 截至2021年2月,全市场公募基金规模达到21.78万亿元,公募基金产品数8202只。是不是只要选中一只基金并长期持有就能躺赚呢?

公墓基金市场数据(单位:亿万元)

数据来源:中国基金业协会,2021年2月。

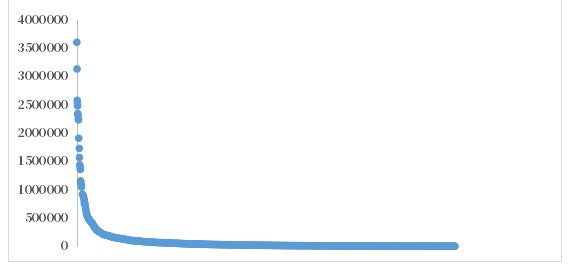

事实上热门基金比例配售,一基难求,与此同时也有不少基金逐渐变成了“无人基”。持有人用脚投票,在下图中每一个小点都代表了一只基金,可以看到少数头部基金凭借优异的长期表现拥有海量持有人,而大量的长尾部基金拥有持有人户数较低。户数排名前50只的基金,持有人户数总量占2000多只主动偏股型基金的近43%。

持有人户数

数据来源:主动偏股基金指银河证券分类“国内主动股票单元”中包含的基金,截至2020年年报

当然,不能完全以持有人规模论英雄。值得关注的是选中一家靠谱的基金管理公司、与你相适合投资理念的基金经理,在以上两点基本情况没有改变的情况下,拿住基金长期持有才可能获得理想的收益。如果只是一味听信他人的建议或是“盲买”基金,持有时间再长也有可能竹篮打水一场空。

“把时间分配给能够带来价值的事情,复利才会发生作用。”在信息爆炸的时代,各种真真假假的海量信息难辨。对于投资者来说需要通过冷静分析、客观判断,妥善对待每一笔自己的投资,珍惜时间的红利。

做时间的朋友,前提是与值得信赖的基金一起前行。

2021-04-01 09: 36

2021-04-01 09: 19

2021-04-01 09: 12

2021-04-01 09: 04

2021-04-01 08: 59

2021-04-01 08: 52