面对妖股炒作,监管火速出手!刚刚,一只自3月8日中小板上市后连续21个交易日涨停的股票,顺控发展被停牌核查,它目前已经刷新A股年内最长连板纪录。另外,康得新也正式退市了。

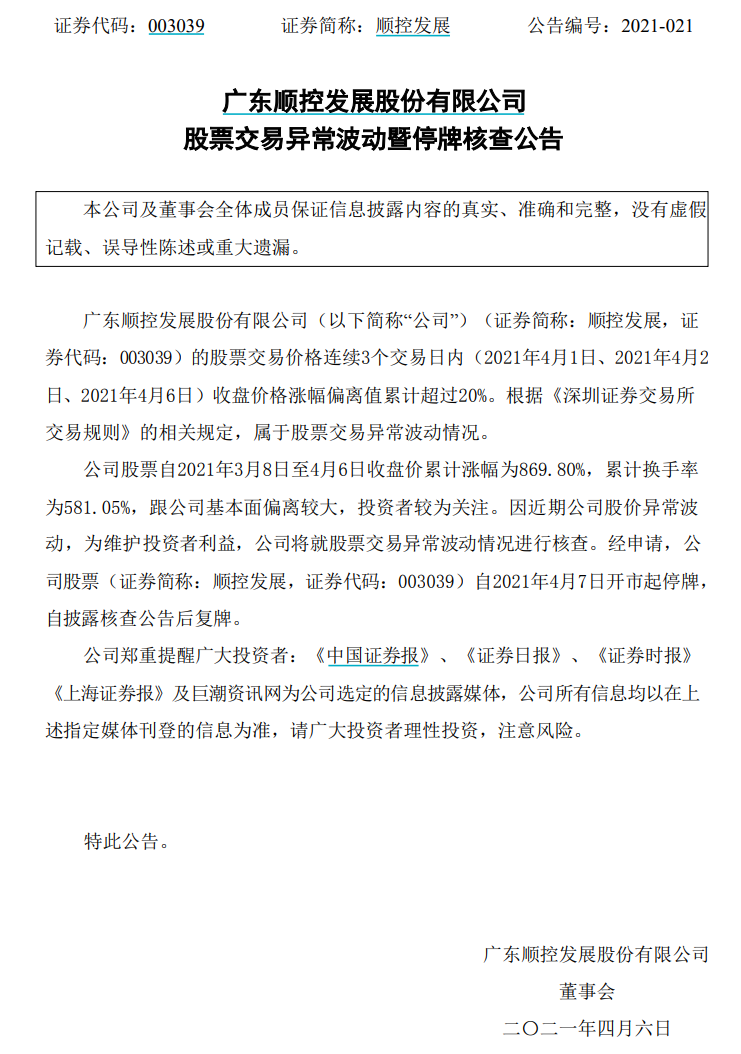

顺控发展:股票交易异常波动 停牌核查

6日晚间,顺控发展公告,公司股票自2021年3月8日至4月6日收盘价累计涨幅为869.80%,累计换手率为581.05%,跟公司基本面偏离较大,投资者较为关注。因近期公司股价异常波动,为维护投资者利益,公司将就股票交易异常波动情况进行核查。经申请,公司股票自2021年4月7日开市起停牌,自披露核查公告后复牌。

4月6日,顺控发展开盘40分钟便被封死在涨停板上,截至终盘报收56.83元/股,市值351亿元,封单3万手。与此同时,这也是该股自3月8日中小板上市后连续21个交易日涨停,刷新A股年内最长连板纪录。

公开资料显示,顺控发展主营业务为自来水制售、供排水管网工程和垃圾焚烧发电。其中,公司自来水制售业务由母公司顺控发展及子公司水业控股实施,供排水管网工程服务主要围绕自来水制售业务开展;垃圾焚烧发电业务由子公司顺控环投负责。

值得一提的是,公司狂欢的股价,或许与“碳中和”概念存在一定关联。

顺控发展曾在投资者互动平台上表示,公司将持续关注碳中和、CCER(自愿减排)等方面政策,紧抓行业发展机会,不断推进公司业务发展。

而招股书显示,公司主营业务为自来水制售、供排水管网工程和垃圾焚烧发电。而始于2018年9月的垃圾焚烧发电业务也与近期碳中和概念不谋而合,因而遭到资金爆炒。

顺控发展的垃圾焚烧发电业务主要依据子公司顺控环投与顺德区环运局签订的特许经营合同,以BOT模式开展垃圾焚烧发电项目的投资建设和运营管理,设计规模为日处理生活垃圾3000吨、污泥700吨以及装机容量70MW。

从业绩来看,顺控发展2020年度经审阅的营业收入为12.34亿元,同比增长4.05%;归母净利润为2.68亿元,同比增长13.68%;扣非归母净利润为2.62亿元,同比增长15.57%。

不过,值得注意的是,顺控发展主要营收仍来自自来水相关业务,占比超65%,而与碳中和相关的垃圾焚烧发电业务的营收占比仅有30%。

监管函下发都挡不住

在这连续涨停途中,公司董事长之女还出现“神操作”:买入400股后两天又卖掉,仅赚了1948元。

清明小长假前的最后一个交易日(4月2日),顺控发展发布公告称,公司收到中小板监管函,原因是陈海燕作为公司的董事长、总经理,其女儿于2021年3月16日买入公司股票400股,并于3月18日卖出上述股票。

陈海燕之女儿买入顺控发展的时间正好是其上市后的首次开板日,但买入两天之后又抛出。

公告称,本次短线交易产生收益为1948元。顺控发展称,上述操作系陈海燕之女儿不足够了解相关法律、法规规定导致。公司董事长陈海燕对于未能及时尽到督促义务深表自责。

陈海燕之女儿对本次违反《证券法》第四十四条相关规定的违规短线交易公司股票的行为深表歉意,并表示以后将严格遵守相关法律、法规等规定,规范自身证券交易行为,自觉维护证券市场秩序,杜绝此类情况再次发生,同时表示其买卖公司股票均为个人对二级市场交易情况作出的独立判断,不存在利用内幕信息进行交易谋求利益的情形。

按照相关规定,陈海燕之女儿本次短线交易所得收益1948元已上缴公司所有。

对于顺控发展股价的异常表现,监管同样保持了高度关注。3月29日晚间,深交所在下发的关注函中要求顺控发展说明近期股价涨幅较大是否与公司基本面相匹配,并充分提示相关风险。

昔日千亿白马股终于还是退市了

4年财务造假115亿,实控人被抓,*ST康得迎来终极审判——重大违法强制退市!

4月6日晚间,在*ST康得披露年报后的第十五个交易日,深交所根据相关规定,对其做出终止上市的决定。

深交所公告称,根据中国证监会《行政处罚决定书》(〔2020〕71号)认定的事实,康得新复合材料集团股份有限公司(以下简称“公司”)2015年至2018年披露的年度报告存在虚假记载,追溯重述后公司2015年至2018年度归属于上市公司股东的净利润(以下简称“净利润”)连续为负值。

同时,因2018年、2019年连续两个会计年度财务会计报告被出具无法表示意见的审计报告,公司股票自2020年7月10日起暂停上市。公司股票暂停上市后的首个年度报告(2020年年度报告)显示,公司2020年净利润、扣除非经常性损益后的净利润、归属于上市公司股东的期末净资产均为负值,且公司财务会计报告被出具保留意见的审计报告。

根据《深圳证券交易所上市公司重大违法强制退市实施办法》的规定、《深圳证券交易所股票上市规则(2018年11月修订)》第14.4.1条、第14.4.2条的规定以及本所上市委员会的审核意见,2021年4月6日,本所决定对公司股票实施重大违法强制退市,公司股票终止上市。

公司股票自2021年4月14日起进入退市整理期,退市整理期届满的次一交易日,本所对公司股票予以摘牌。本所要求公司严格按照相关规定,做好退市整理期以及终止上市后续有关工作。

*ST康得同步发布了《关于公司股票进入退市整理期交易的公告》,内容显示,公司股票将于2021年4月14日起进入退市整理期交易,进入退市整理期首日的开盘参考价为3.52元/股,公司股票终止上市后,将转入全国中小企业股份转让系统进行股份转让。

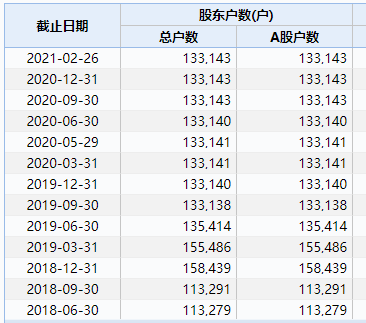

最新数据显示,*ST康得还有13.31万户股东。

*ST康得原名康得新,也曾是市值近千亿的大白马股,如今沦落强制退市;而康得新实控人钟玉,曾被称为“材料界任正非”,如今身陷囹圄。

经查明,康得新存在以下违法事实:

一、2015年至2018年年度报告存在虚假记载

2015年-2018年,4年造假虚增利润115亿。

2015年1月至2018年12月,康得新通过虚构销售业务、虚构采购、生产、研发费用、产品运输费用等方式,虚增营业收入、营业成本、研发费用和销售费用,

2015年虚增利润总额22.43亿元,占当年披露利润总额的136.22%;

2016年虚增利润总额29.43亿元,占当年披露利润总额的127.85%;

2017年虚增利润总额39.08亿元,占当年披露利润总额的134.19%;

2018年虚增利润总额24.36亿元,占当年披露利润总额的711.29%;

康得新北京银行账户组各年末实际余额为0。

康得新2015年至2018年年度报告中披露的银行存款余额分别为95.71亿元、146.9亿元、177.81亿元、144.68亿元。康得新2015年至2018年年度报告中披露的银行存款余额存在虚假记载。

这也就难怪在2019年5月出现122亿资金“不翼而飞”的情况。

2019年5月7日晚间的康得新公告中,公司网银显示有122亿元存在北京银行西单支行(简称“西单支行”),然而,西单支行却回函称“账户余额为0”。

不仅造假,康得新还未及时披露为控股股东担保,以及未在年度报告中如实披露募集资金使用情况的问题。

未及时披露及未在年度报告中披露为控股股东提供关联担保的情况 2016年至2018年,康得新子公司张家港康得新光电材料有限公司分别与厦门国际银行北京分行、中航信托签订了4份《存单质押合同》,约定以康得新光电大额专户资金存单为康得集团提供担保, 2016年至2018年担保债务本金分别为1,482,700,000.00元、1,463,050,000.00元、1,463,050,000.00元。

投资者可依法向*ST康得及相关责任人主张民事赔偿

根据新证券法和《最高人民法院关于审理证券市场虚假陈述引发的民事赔偿案件的若干规定》,上市公司和其他信息披露义务人因虚假陈述导致投资者权益受损,应承担民事赔偿责任。因此,投资者可以通过单独诉讼、共同诉讼、申请适用示范判决机制、普通代表人诉讼及特别代表人诉讼等司法途径,依法向*ST康得及相关责任人主张民事赔偿。投资者保护机构也可以通过支持诉讼、特别代表人诉讼等方式积极发挥作用,维护投资者特别是中小投资者的合法权益。

此前,证监会新闻发言人表示,康得新濒临退市,不少投资者因此会遭受损失。在退市过程中,将始终把保护投资者特别是广大中小投资者的合法权益作为首要考虑,尽最大努力帮助投资者挽回损失。同时,证监会将全面落实“零容忍”要求,坚决依法打击欺诈发行、财务造假等恶性违法违规行为,让造假者付出惨痛代价,积极塑造良性市场生态,这是对投资者最有效、最有力、最根本的保护举措。

上海华尊律师事务所合伙人、律师朱夏嬅表示,对于因上市公司造假而受到损失的股民,无论该公司是否退市,投资者均可根据《证券法》及《虚假陈述司法解释》等法律法规,起诉上市公司及相关责任人承担连带赔偿责任,但应在三年诉讼时效内主张。《证券法》在2019年修订时,新增投资者保护专章,从维权源头强化投资者的保护力度。为解决之前的“一人一案”引发的起诉难问题,现已推行普通代表人诉讼,投保机构在受50名投资者委托时也可启动特别代表人诉讼,无论哪种代表人诉讼,都能达到“多人一案”的效果。

2021-04-07 00: 20

2021-04-07 08: 44

2021-04-07 21: 33

2021-04-07 20: 56

2021-04-07 20: 01

2021-04-07 19: 14