4月7日,A股午后跌幅收窄,上证指数收跌0.1%,创业板指跌0.86%。白酒、医药、光伏、汽车回调;次新股再度走强,海运爆发,稀土永磁、航空、碳中和表现强势。

Wind数据显示,北向资金全天净卖出28.16亿元,其中沪股通净卖出26.74亿元,深股通净卖出1.41亿元。

九泰聚鑫混合基金经理袁多武对市场情况、政策与货币环境进行全面分析,全文如下:

市场总体回顾:市场震荡

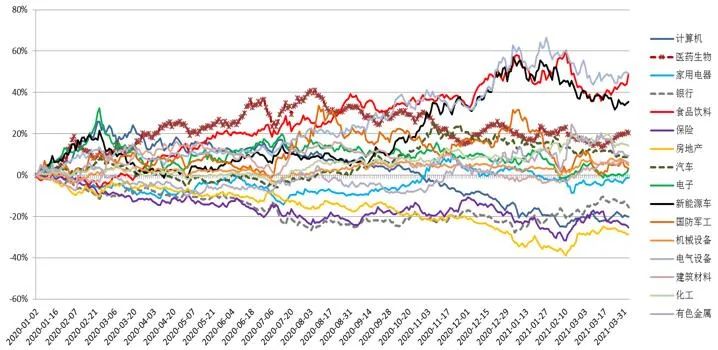

过去一周,沪深300指数上涨2.45%,创业板指上涨3.89%。风格上,前期跌幅较大的成长股表现较好。行业上,食品饮料、家电、休闲服务、新能源、电子等行业涨幅领先,银行、保险、地产、机械等行业表现较差。

数据来源:WIND,九泰基金整理

市场分析

库存周期上升、出口超预期、全球经济共振支撑经济复苏

在库存周期上升、出口超预期、全球经济共振、房地产政策没有大幅放开的情况下,我们认为经济呈现一种复苏态势。

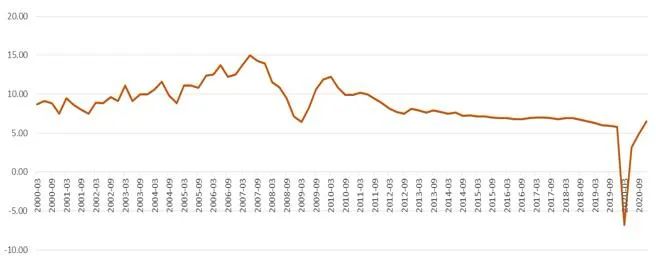

GDP增速:当季同比(%)

数据来源:国家统计局,九泰基金整理

财政政策由极度宽松回归常态:疫情后货币与财政依次发力。但需要注意的是,尽管2020年基建发力支撑经济,但基建的力度是低于预期的。随着疫情影响消退,赤字率及政府债券发行规模预计可能会下降。而一般预算收入的提升或将形成对冲,使得广义财政支出增速呈现韧性。

中国财政赤字率

数据来源:国家统计局,九泰基金整理

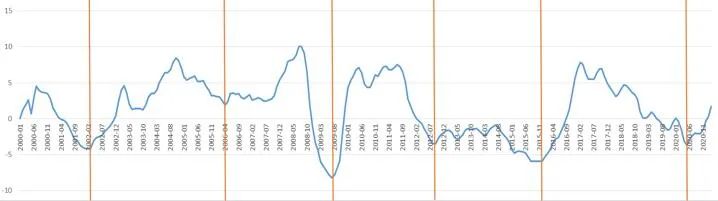

经济周期上行:目前和未来一年大的经济背景是经济复苏,库存周期上行(2021年2月PPI同比1.7%,相比上月提升1.4%)。

PPI:全部工业品

当月同比

数据来源:国家统计局,九泰基金整理

通胀水平处于低位:2020年疫情使得复杂的通胀环境波动加大,CPI逐月压力缓解,目前处于很较位置(2021年2月CPI同比-0.2%,1CPI同比-0.3%)。

CPI:当月同比

数据来源:国家统计局,九泰基金整理

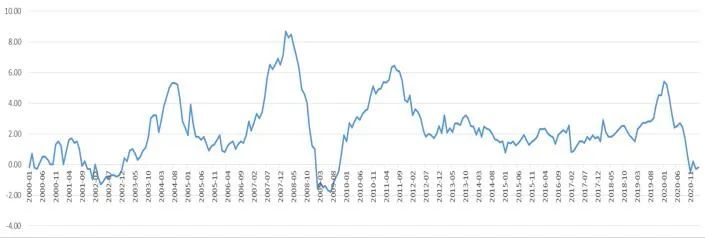

货币政策紧平衡

2020年二季度中期以来,我们看到利率回升明显,我们认为利率收紧是作为一个平衡,就像我们央行货币政策报告或者一些相关官员讲的,之前确实是以经济为主的,但目前还要考虑到金融风险(尤其是考虑到人民币升值较为明显)。因为如果维持太低的利率、比较宽松流动性的话,其实这对金融机构也是有一定损伤的,所以我们认为监管机构认为流动性只要够用就可以。近一周,国债收益率小幅震荡:一年期国债收益率下降3个基点到2.58%,而十年期国债收益率持平为3.20%。

国债收益率

来源:Wind,九泰基金整理

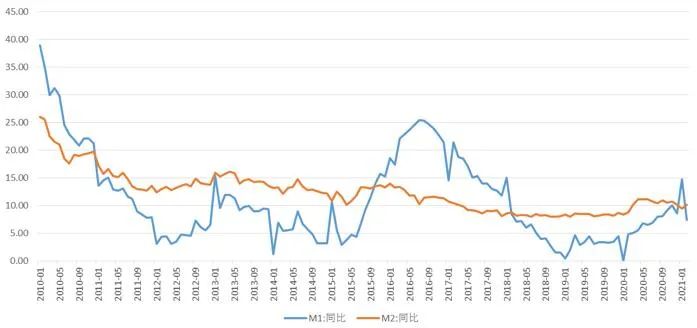

货币增速小幅下降:2021年2月M2同比10.1%,增速较上月上升0.7个百分点;M1同比7.4%,增速较上月下降7.3个百分点,主要是春节季节性因素导致。

来源:Wind,九泰基金整理

美国经济复苏预期与通胀预期升温,市场担忧美联储货币政策收紧:2020年面对疫情对经济的冲击,海外央行的疯狂放水和中国央行的节制从容形成了鲜明的对比。从美联储的政策取向上看,考虑美国失业率和通胀离疫情前仍有很大距离,预计货币政策仍将维持较长时间的宽松政策。但同时也应该注意到,随着拜登上台、财政刺激政策的推进、疫苗的进展,美国经济的中长期复苏预期升温,十年期国债收益率快速上升。

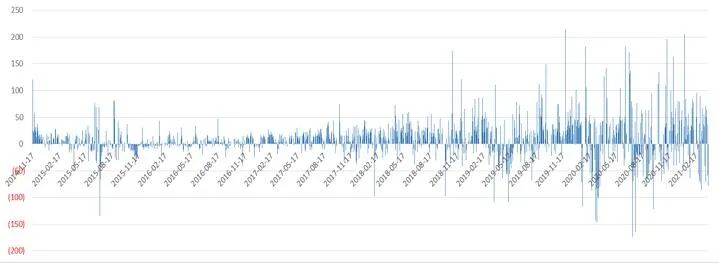

外资近期流入:近年来,因为美国货币政策大幅宽松,利率大幅下行,资金流向股市,包括发达市场和新兴市场,而A股持续获得外资流入。2020年7月14日至10月,在中美贸易摩擦、美国股市震荡、获利了结等多重因素作用下,外资净流出金额较大。但2020年11月以来,外资呈现大幅流入的状态。过去一周,净流出金额100亿元。

陆股通:当日买入成交净额(亿元)

来源:Wind,九泰基金整理

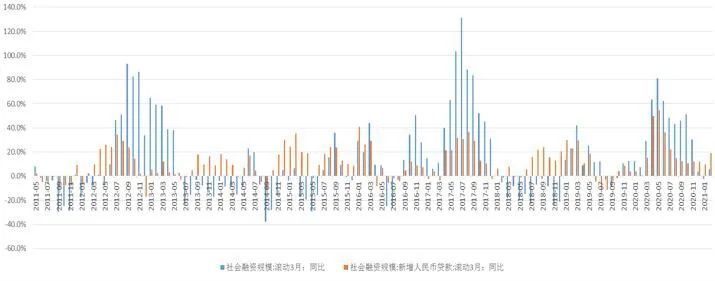

社融边际小幅减弱,信贷维持高位

2019年11月-2020年2月,社融和信贷较为温和;2020年3月之后,信用政策较为宽松,社融和信贷维持较高水平。自2020年11月开始,社融边际变弱。

2月社会融资规模增加1.71万亿元,同比多增8392亿元;人民币贷款增加1.36万亿,同比多增4529亿元2月金融数据继续超出市场预期,主要有两个原因:一是就地过年政策影响下,企业贷款需求可能提前释放,居民消费同比减少但存款较去年同期多增;二是国内经济复苏继续向好,海外经济反弹预期较强,内外需共同拉动融资需求回升;此外,居民购房内生性需求较强影响,也是拉动2月信贷超预期增长的重要因素。

来源:国家统计局,九泰基金整理

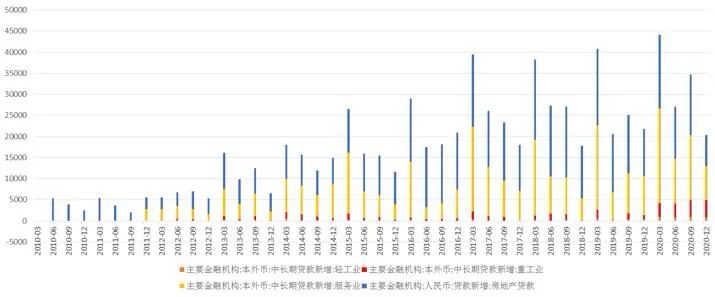

信贷支撑经济复苏:

广义基建使用了新增长期信贷的一半,工业的新增长期信贷增加明显。

来源:国家统计局,九泰基金整理

市场展望

总体而言,我们认为目前是一个货币紧平衡、信用边际变弱、经济复苏的组合。

从总量上看,对资本市场而言,随着经济的复苏以及实体经济对信息的吸收,资本市场面临流动性最宽松的时候可能已经过去了。经济的复苏导致货币政策从之前的利率下行、社融增速回暖变成利率上行、社融中枢下移这样一个组合。这个组合其实比上一个组合要差一些,再加上权益市场核心品种的估值较高,尽管自2020年9月以来股市经过了一段时间的震荡,风险得到部分释放但可能不够充分。权益市场的表现取决于经济复苏的强度,因此结构性选择变得十分重要。

从结构上看,2020年以来价值股有负贝塔,成长股有正贝塔,后续随着经济复苏,单纯依靠持续的估值提升的宏观环境可能已经不存在了,或许更多是走向业绩驱动。总体而言,风格切换正在进行的过程中,或许价值总体占优于成长的风格将更加明显。两条主线或存在一定投资机会:一条是经济复苏带来的业绩驱动,另一条是景气度高、业绩增长确定性高的板块与个股。

2021-04-07 16: 32

2021-04-07 16: 28

2021-04-06 07: 51

2021-04-06 12: 38

2021-04-06 17: 36

2021-04-06 20: 31