本周市场回顾

本周总体上市场震荡向下。北向资金虽然归位,但成交量依旧比较低迷,大小盘再次分化,上证综指缩量震荡。三大指数均处于60日多空线附近,中短期均线胶着。但市场还是表现出了一定韧性。

资金情绪虽然好于前期,但仍未形成合力。周四出现一定承接量能后,资金情绪有一定提振。采掘、钢铁继续强势上行,有色金属和非银金融也出现较为明显的放量拉升。但是前期主要抱团行业的反弹仍然比较犹豫,持续性较弱。部分前期高估值龙头在没有明显利空的情况下大幅下跌。周五,资金情绪再度谨慎。

本周开始,市场进入一季报密集披露期。近期资金或更加注重短期的业绩落地,以及业绩超预期的逻辑,强势个股相对大盘有望走出相对独立的行情。

我们此前也提到,2021年的最佳策略可能是“不断翻石头”。虽然指数层面大概率是区间震荡为主,但可以紧扣盈利修复主线去寻找相关优质公司。

从经济基本面看,目前工业生产整体偏强,消费恢复相对加快。随着经济逐渐恢复正常,政策仍然维持货币正常化。在此情况下,我们的后市展望依然保持谨慎乐观,认为结构性行情仍可期。

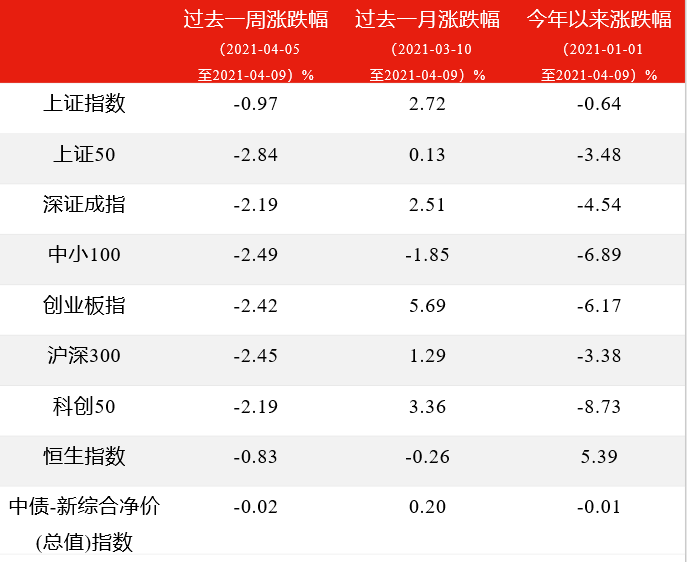

主要指数表现

数据来源:Wind,截至2021.4.9

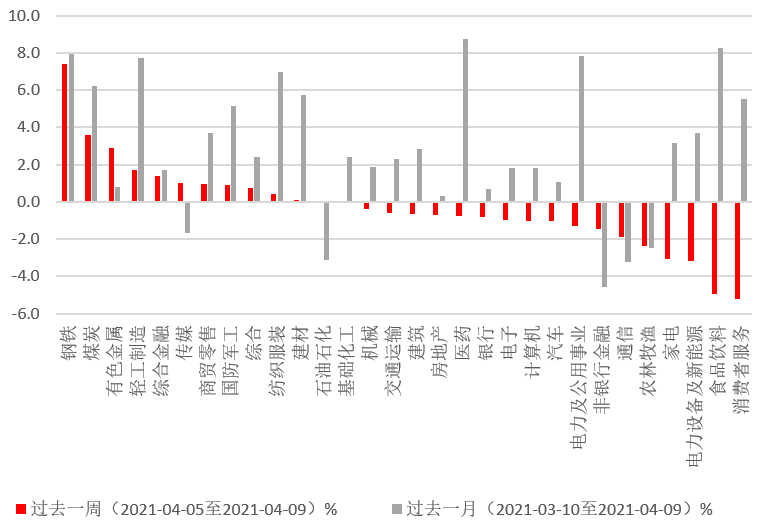

行业方面,本周领涨的是:钢铁(7.4%)、煤炭(3.6%)、有色金属(2.9%)、轻工制造(1.7%)、综合金融(1.4%)。

周期股表现强势,钢铁、铜业等中上游周期品公司一季报业绩预告显示,受益于产品涨价逻辑,公司净利润大幅上涨。结合碳中和等近期热点,股价表现强势。后续关注产品价格供求关系逻辑的持续性。

本周领跌的行业是:消费者服务(-5.2%)、食品饮料(-5.0%)、电力设备及新能源(-3.2%)、家电(-3.1%)、农林牧渔(-2.4%)。部分大幅下跌的公司为前期高估值公司。

行业涨跌幅

数据来源:Wind,中信一级行业,截至2021.4.9

本周重要数据及事件

大宗商品价格拉动PPI走高;CPI由跌转涨

2021年3月份,全国工业生产者出厂价格指数PPI同比上涨4.4%,环比上涨1.6%。其中,生产资料价格上涨5.8%,涨幅比上月扩大3.5个百分点,影响PPI上涨约4.32个百分点。

闵良超点评:我们此前指出,全球、尤其是美国需求回升和大宗商品通胀预期较为强劲。国际大宗商品价格持续高位运行产生影响,拉动PPI及PMI购进价格指数冲高。

全国居民消费价格指数CPI同比上涨0.4%(前值为下降0.2%)。食品价格下降0.7%,其中猪肉价格下降18.4%,影响CPI下降约0.45个百分点。

闵良超点评,由于翘尾影响大幅减弱,CPI由跌转涨。

2021年,随着经济逐渐恢复正常,且年初以来信用风险有所缓解,政策仍然维持货币正常化,CPI、PPI趋势上有所回升,但不足以引起货币政策大幅转向。

清明假期国内游出游人次恢复至94.5%

2021年清明节假期出游需求集中爆发,全国国内旅游出游1.02亿人次,按可比口径同比增长144.6%,恢复至疫前同期的94.5%。

汇丰晋信点评,虽然其中有春节未回老家、前期未出游从而“补偿式”出游人群,但总体来说,目前在有效的疫情防控、景区客流限制不再“一刀切”后,国内旅游已开始充分恢复。

不过,观察旅游收入数据,假期期间实现国内旅游收入271.68亿元,同比增长228.9%,仅恢复至疫前同期的56.7%。

原因之一是,清明节长线游规模受限,更多旅客出游选择中短途游、周边游、自驾游。例如,同程平台显示,本地用车需求呈上涨趋势,假期期间整体单量较2019年上涨253%。

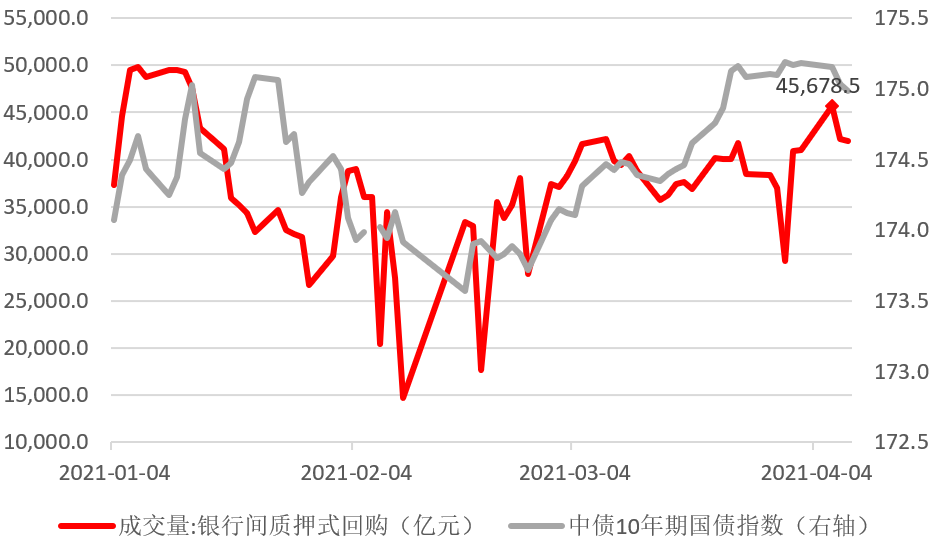

债市杠杆率抬升,或现“优质资产荒”

近期资金面较为宽松,债市杠杆率有所抬升。4月6日,银行间质押式回购成交量达4.5万亿。

数据来源:Wind,截至2021.4.9

傅煜清点评,市场资金利率从去年底开始并没有明显抬升,波动率也不大,因此导致了一定程度的“优质资产荒”。如果这种情况延续,那么可能看到债市杠杆上升。

未来,我们认为央行会保持货币市场利率围绕公开市场操作利率波动,资产方面,信用资质分化或将继续拉大。

深交所主板与中小板合并,对市场影响较小

4月6日,深市主板与中小板正式合并,新主板运行首日开局平稳,全天成交金额超2467亿元,3只上市新股涨停。

深交所表示,两板合并不会改变投资者门槛和交易机制;全市场注册制推出还需时日。

汇丰晋信点评,由于原深市主板和中小板公司各项经营和交易指标较为接近,且部分公司估值的不同也更多出于基本面和行业结构差异,合并事件本身对市场影响较小。

下周关注点

2021-04-09 22: 17

2021-04-09 21: 10

2021-04-09 12: 49

2021-04-09 08: 10

2021-04-09 20: 33

2021-04-09 20: 41