长寿86年,成立后从没换过投资标的,只卖出过一只股票,收益或达5000倍!

这到底是一只什么样的基金……

80多年不调仓 狂赚近五千倍

市场震荡、风格切换的时点,大家都想动一动。但每当股民、基民想做出频繁调仓、抛售、赎回等非理性操作时,其实都该想想这支神奇的公募基金——Voya Corporate Leaders Trust Fund ,简称LEXCX。

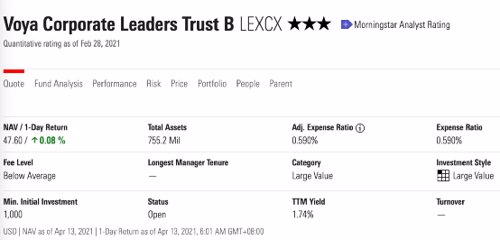

公开信息显示,LEXCX成立于1935年11月18日,该基金目前的管理人为Voya资产。

据上证报,Voya Corporate Leaders Trust Fund(LEXCX)成立80年累计回报3159倍,年均复合收益率超过10%。

2015年时,该基金已经有“80岁高龄”,而现在这支基金已经“86岁”了。在最近这六年里,据CNBC数据,这只的单位净值从2016年初的30美元左右,增长到了现在的47.46美元(截至美东时间本周二收盘),又涨了约58%。以这一数据估算,如果在1935年就投资这只基金并持有到现在,投资收益可能接近5000倍。

而这只基金的投资诀窍,竟然是“懒”。据悉,该基金的创始人在基金合同中规定,最初为投资组合购买的30只股票永远不会被出售,股票只有在暂停派息或面临退市、破产的危险时才会被出售。此外,该基金也不会增持,新进该基金投资组合的唯一途径是原持仓股票分拆或并购。

该基金成立之初,1929年的经济大萧条刚刚过去6年,基金设计者希望找到能够穿越各种极端情况、繁荣数十年的蓝筹股和派息股。

据晨星分析师,该基金的投资组合多年来基本上是静态的,但几十年来还是击败了标准普尔500指数,这使得该基金成为开放式基金(甚至是指数基金)中的一个异类,他不同寻常的策略和成功为各类投资者提供了教训。

晨星分析师还指出,长期投资决策更多是由品牌和可持续竞争优势等持久因素驱动,而不是由盈利预测驱动,这与大多数积极管理者的心态截然不同。

据悉,该基金原计划于2015年清算,但目前存续期已延长至2100年。

据晨星数据,截至美东时间4月13日,该基金的规模为7.552亿美元,约合人民币49亿。

该基金的最小投资金额为1000美元,费率也低于行业平均,仅为0.59%。

80多年只有三家持仓公司破产 第二大重仓股为伯克希尔

从持仓方面看,不得不承认,这支基金的选股“眼光”很好。

该基金最初买入的公司,经历了第二次世界大战、1997年亚洲金融危机、2000年互联网泡沫、2008年次贷危机、2020年新冠疫情等等极端情况,大多数还在持续经营。

据晨星分析师统计,该基金最初买入的30家公司中,虽然有几家公司一度深陷金融危机的冲击,但只有三家破产了。

经历了80多年的发展,该基金最初买入的30家公司已经发生了巨大变化,经历了多次并购和拆分。目前该基金持有的马拉松石油公司前身为美国钢铁公司,尼索斯公司和陶氏化学是由同一家公司演变而来,Foot Locker的前身为F.W.Woolworth。

据晨星数据,目前,该基金共持有20只股票,其中,头号重仓股为联合太平洋公司,持仓比例超40%,第二重仓股为巴菲特旗下的伯克希尔哈撒韦。据悉,伯克希尔哈撒韦公司最初不在该基金的投资组合中,后因该基金的持仓公司经历收购等变更而进入持仓组合,伯克希尔还是该基金目前持有的唯一的金融类股票(此前曾持有花旗,已卖出)。

唯一一次卖出股票就“卖飞了”

2009年,受到金融危机的冲击,花旗集团的股价大跌。该基金的合同规定,当持仓企业有破产风险时,应该卖出。该基金的管理人担心花旗有破产风险,于是抛售。

但十分讽刺的是,这只“最懒基金”的唯一一次抛售,就卖飞了。

该基金的平均卖出价难以估算。但从股价表现来看,花旗集团的股票已经从2009年的低点反弹超700%,Lexcx这支基金卖得很亏。

波动较大,成功很难复制,未必适合所有人

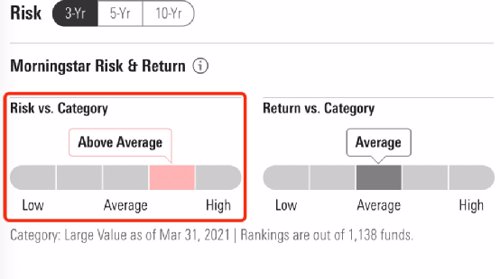

虽然长期收益十分可观,但这支基金的波动也比较大,持有人体验其实未必很好。

从晨星数据显示的四分位业绩排名可看出,2011年至2020年的十年中,该基金有三年的业绩排在前四分之一,也有两年排在后四分之一。

2014年和2019年,该基金的回报远超同类基金的平均水平。2014年,该基金的回报为10.78%,同类平均为0.56%。2019年,该基金的回报为21.41%,而同类基金的平均收益为-3.63%。

但在2015年和2018年,该基金的回报均远逊于同类基金的平均水平。2015年,该基金的回报为-11.38%,同类平均为-7.56%。2018年,该基金的回报为-5.45%,而同类基金的平均收益为正,达2.82%。

晨星也将其风险评定为“高于平均”。

有趣的是,如果投资者想看好这支基金的投资策略,有投资意向,那么直接按照该基金的持仓买下它持仓的20支股票就行,这样甚至还能省下0.59%的管理费。

但需要强调的是,这一组合的成功涉及多重因素,未必能被复制,投资者在模仿时需要谨慎。

该组合成功的主要因素有:

1、买入估值低,捡了大便宜。该基金成立于1935年,建仓之时,美国股市刚从大萧条中开始逐渐恢复(市场从当年3月左右开始见底反弹),从百年美股市场的估值来看,当时买入股票的估值很便宜。

2、赌国运赌对了,基金存续期恰逢美国经济高速增长的时代。

3、基金合同限制调仓操作。散户若简单地复制这一投资组合,很难坚持住不调仓。

值得注意的是,懒到从不调仓,未必是适合多数基民的好策略,因为这会使得基金净值的波动太大,多数人都拿不住。这支“最懒基金”不足10亿美元的规模也侧面体现了这一点。通常,基金经理的适当调仓,有助于平滑组合收益曲线,为持有人带来更好的投资体验。投资体验好了,基民的持有时间自然会延长,基民也有望获得更多收益。

作为长期主义的极端,这支基金确实能为股市的浮躁情绪产生一定警示。但盲目模仿这一策略,甚至因此否定主动管理型基金的价值,也是不明智的。

2021-04-14 12: 15

2021-04-14 17: 49

2021-04-14 08: 24

2021-04-14 17: 21

2021-04-14 00: 43

2021-04-14 12: 39