一直有粉丝要求,聊聊“定投”如何止盈?

想要止盈,起码得先有盈利才能止盈吧,所以我会先介绍一下定投盈利的原理。

定投可以说是非常适合投资者的一种理财方式,尤其是在对市场涨跌感到迷茫、犹豫不决的时候,此时通过定投的方式投资,能帮我们更好地控制买基金的平均成本。

别小看控制成本这个问题,很多曾经在基金中赚钱的人,其实也都是因为这个关键因素,只是他并没有意识到而已。

实际上,买基金和做生意很像,你的进货价格(成本)越低,将来就越有优势。

一个比较简单的方法,就是在低价的时候多买入,压低成本,然后高价的时候卖出。

假设你1块钱进的货,将来2块钱卖出,收益就是100%!这个时候你有1000件货就赚1000元,1万件货就赚1万元。最终决定能赚多少,就看你有多少存货,再乘以每件货品的价差收益。

但如果进货成本价格波动很大,也会极大改变你的最终收益率。

比如1块钱的时候,你买了1000件,平均成本是1元。之后因为原材料价格上涨,货品的进货成本涨至1.8元,你一口气买了9000件货品,此时你手中的1万件货品的平均成本就一下子抬升到了1.72元。(1*1000+1.8*9000)/10000

就算之后的卖出价格还是2元,但收益率已经就从100%降至了16.28%!假如后续行情走弱,市场价格跌至1.7就要开始亏钱了。

所以买基金和做生意相似,就是要控制好自己的平均成本。成本越低越有利。

很多从基金里赚钱的人,要么就是买得早,可能行情没启动前就开始买;要么虽然买在短期高点,逢低继续投入也拉低了一些成本;然后就是耐心等,后面行情启动了,市场高点也没加仓太多,一轮牛市下来就大概率赚钱。总结下来可能就做对了两件事:

1、买的早;

2、控制好了平均成本。

为什么牛市也有人亏钱?

就是没控制好平均成本。在熊市和市场低迷时谨小慎微地投入,牛市行情大热又一股脑全部杀入,1成基金买在A股3000点附近,9成基金集中买在5000点左右,持有成本被快速拉高,当然不容易赚钱!结果牛市结束市场转跌,很快就从盈利变为亏损。

这也就是为什么机构常说:别在顶峰慕名而来,也别在低谷转身离开。

市场低谷,反而是降低平均成本的好时机。

反过来思考,如果你早期的进货成本是1.8元,后续进货价格降至1块钱了,如果市场行情长期会向好,是不是可以通过补货,在价格低谷时多进货来降低自己的平均成本呢?

投资也要像做生意一样,需要保持一定的流动资金,以应对市场的突发情况。不满仓,每次投入都以分散的形式更为稳妥。

我们再以今年初的行情为例:

年初A股快速上行,基金的涨幅也很快,投资者的热情逐渐升温,投资者的加仓高峰可能就集中在了净值的顶部区域,而如果前后的投入比例不平衡,就容易拉高自己的平均成本。

某基金的净值走势,供举例参考

回想一下,如果当时不是一笔重仓投入,而是分批买入或者定投,并在之后下跌的过程中还坚持投入,虽然短期看也会浮亏,但至少平均成本是在持续降低,将来也更快回本盈利。

“定投”首先解决的也是分散买的问题,帮你控制好平均成本,如果你有精力时刻关注市场,自己手动分批买也行,但定投就是一种帮助你自动程序化操作的方式。

这么做的好处也很明显,就是在市场恐慌的时候也坚持投入,不被情绪左右,你的平均持有成本才可能降低下来。

投资中有一句话:会买的是徒弟,会卖的才是师傅。

定投帮我们解决了怎么买,但还没解决我们怎么卖,接下来,我们会重点讲一讲如何止盈?

当定投达到一定盈利后,有人会担心赎回会错过市场继续上涨的机会,不赎回又担心市场下跌会侵蚀收益。这时,适当止盈、分批降低仓位,则是一种更明智的选择。

止盈方法主要分为目标止盈法和分批止盈法。

< 1 > 目标止盈法

即指设置一个目标收益率,当定投的累计收益率达到设定的目标就进行止盈。

例如广发基金公众号里的“目标赢定投”功能(在基金详情页,选择定投方式购买基金时,能看到目标赢定投选项),就是自己设置预期收益率如10%、20%,达到目标收益后,系统自动进行赎回操作,赎回后重新开启新一轮的定投。省心省力,不需要每天关注账户的涨跌。

设置目标止盈的好处,便是让自己的理财更有目标规划性,并且能在一轮牛熊中尽量的保存胜利果实。

需要注意的是,如果市场点位越低,想要获取未来牛市的大部分涨幅收益,设置的止盈目标可以相对更高一些。例如上证指数3500点附近,制定的止盈目标可以是20%或以上,虽然更难触发止盈条件,但积累的基金份额更多,未来止盈时的收获也会更多。

而且设置更高的止盈目标,也避免在市场低位积累的基金份额,在牛市尚未真正启动时就提前出局。相反,指数的点位越高,此时新开启的止盈目标可以相对降低。

< 2 > 分批止盈法

第二种止盈方法是指数点位的分批止盈法,即指根据市场行情的变化,如上证指数、创业板指数的点位涨幅进行动态的仓位调整。

比如当指数达到4000点时止盈50%的仓位,然后市场每上涨500点,再分批止盈剩余仓位的50%,这样虽然我们无法判断市场的顶部在哪里,可能无法获得最大的收益,但也能帮我们相对多地保留定投的胜利果实。如果操作得当,即使之后遇到市场下跌,由于剩余的基金仓位较低,损失也相对较小。

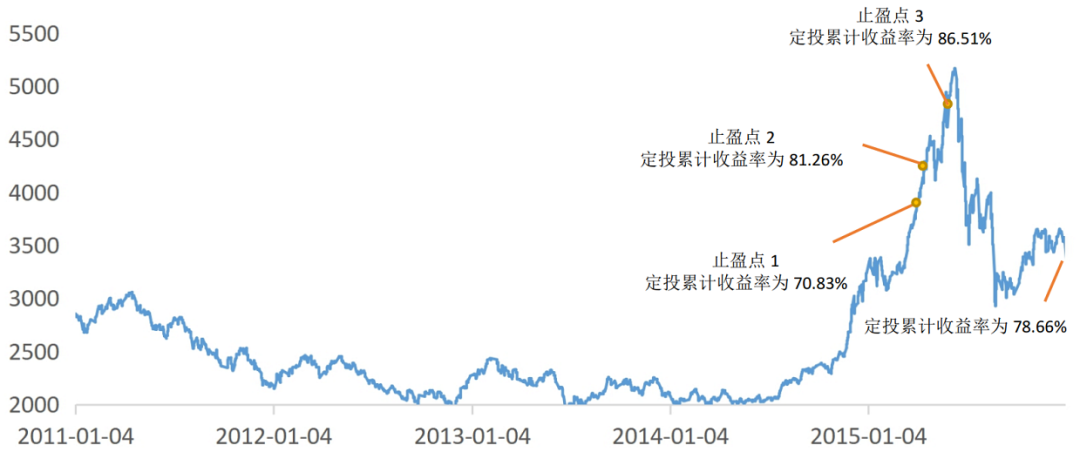

我们以上证指数为例,从2011年1月初开始定投上证综指,每月定投1000元,当指数达到4000点时止盈50%的仓位,然后指数每涨500点,再止盈50%仓位。

到2015年12月31日,在经历一轮牛熊以后,如果没有进行分批止盈,定投累计收益率为42.69%,而进行了分批止盈的定投累计收益率为78.66%。虽然离最高的收益点86.51%有一些回撤,但还是大部分保留了胜利的果实。(分批止盈的点位仅供参考,可以根据自己的预期目标设定不同的止盈点位)

分批止盈效果图

(数据来源:wind,2011年1月4日-2015年12月31日)

最近股市有所回暖,于是留言关心能不能加仓的问题也多了起来。

要知道,判断市场短期的涨跌是非常困难的,既担心市场继续下跌,又担心错过市场上涨机会。希望今天的内容能帮你了解到定投控制成本的原理,也掌握后续如何止盈的方法,学会止盈,定投也就算出师啦!

这样,当下次你犹豫不决的时候,不妨用定投去解决问题吧。

2021-04-22 22: 42

2021-04-22 22: 27

2021-04-22 22: 17

2021-04-22 16: 02

2021-04-22 21: 16

2021-04-22 21: 08