本篇摘要:

【市场观察1】海外:疫情反复加剧市场波动,复苏大势增强股市韧性

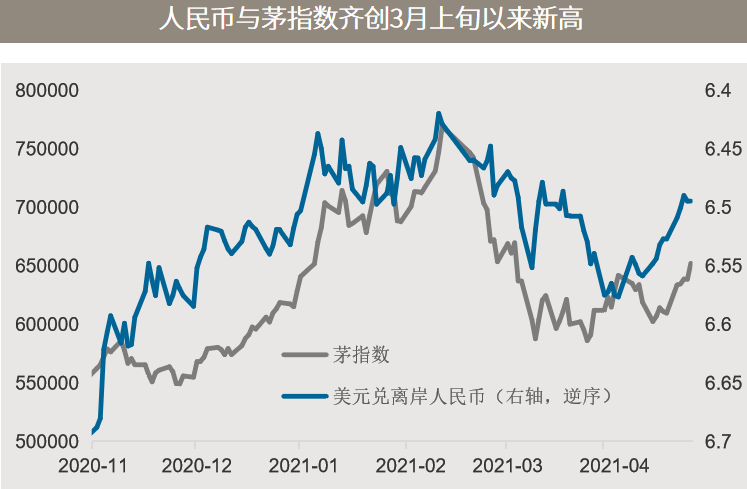

【市场观察2】A股:人民币资产重获追捧,核心资产创1个半月新高

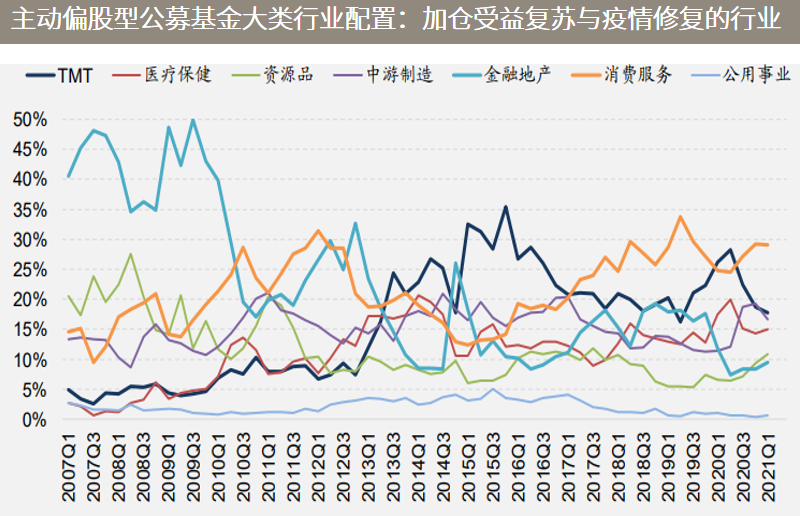

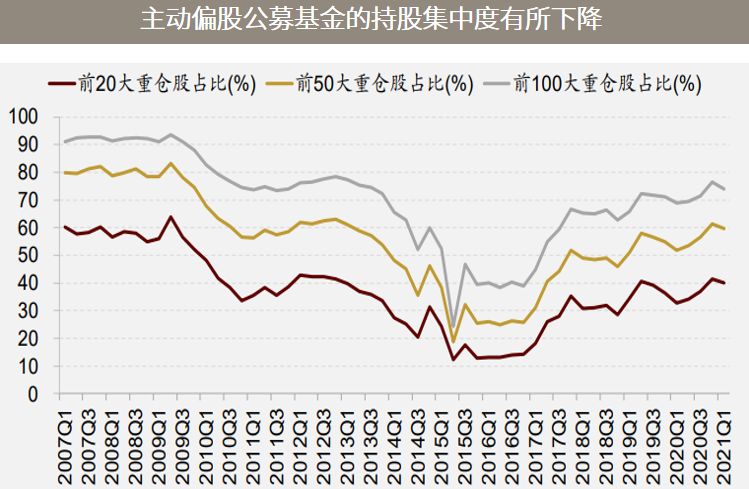

【市场观察3】公募一季报:股票仓位有所回落,但对后市并不悲观

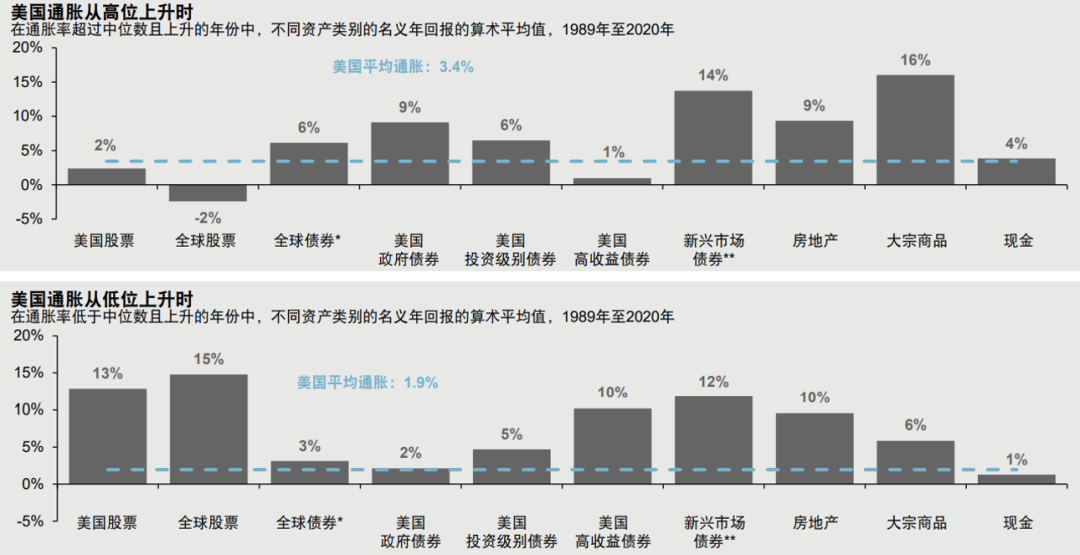

通胀自低位上升的环境下,风险性资产超额收益显著

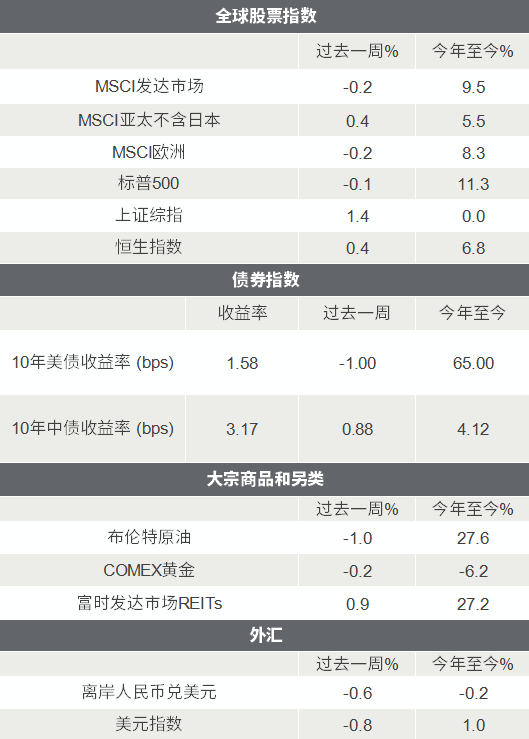

△资料来源:Wind,Bloomberg;数据截至2020/4/23。

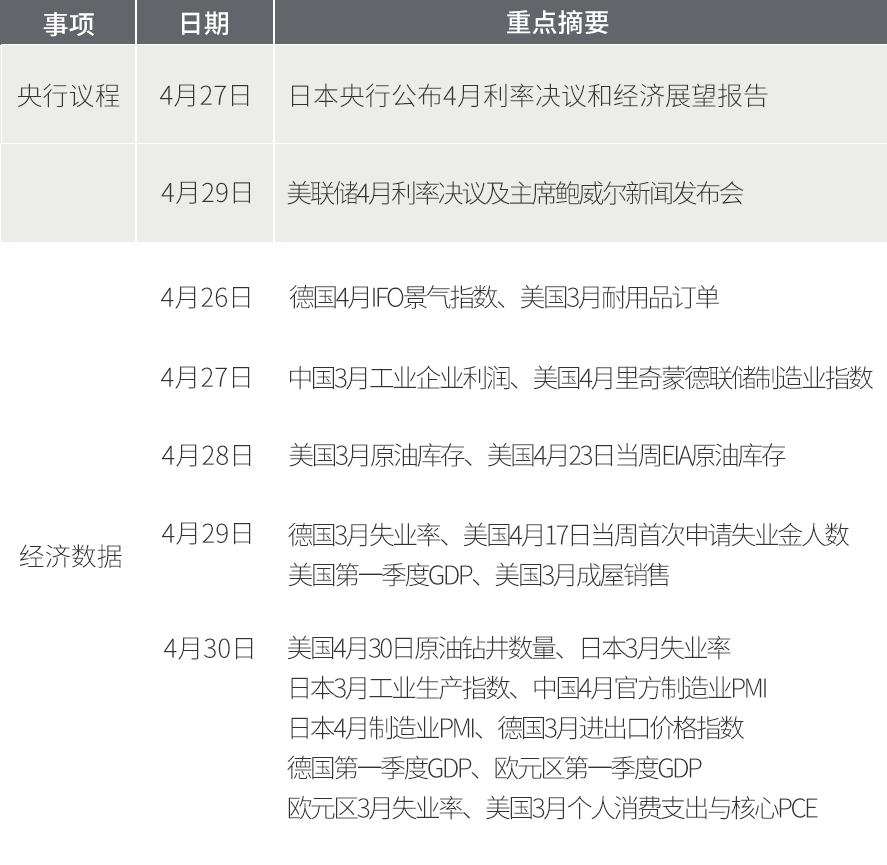

海外:疫情反复加剧市场波动,复苏大势增强股市韧性

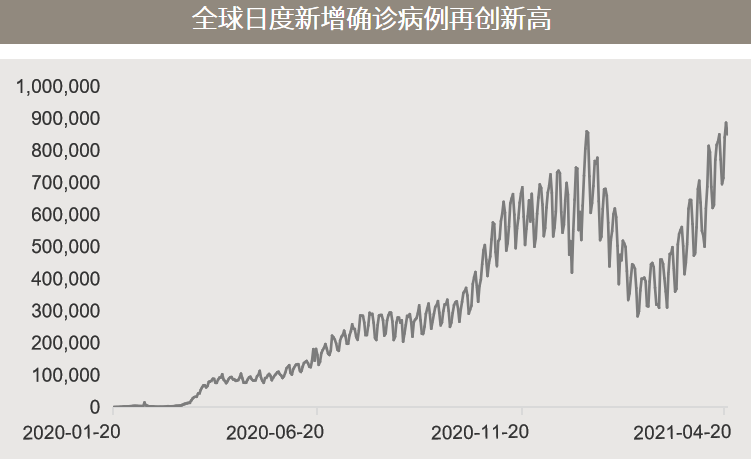

■ 全球出现新一轮疫情爆发,市场波动加剧但跌幅有限:

受海外疫情反复及拜登拟上调富人所得税和资本利得税税率等因素影响,本周海外市场波动较大,但市场全周跌幅相对有限,在经济复苏的大趋势下显现韧性。包括印度、巴西、日本在内,全球多地出现新一轮疫情的大规模爆发,日本开启了第三轮紧急状态。另据路透、彭博等媒体周四报道,美国总统拜登下周将提议上调富人所得税和资本利得税税率,消息引发美股大幅波动,标普500指数周四一度下跌1%,创逾一个月最大跌幅,但全周而言美三大股指跌幅均小于0.5%。

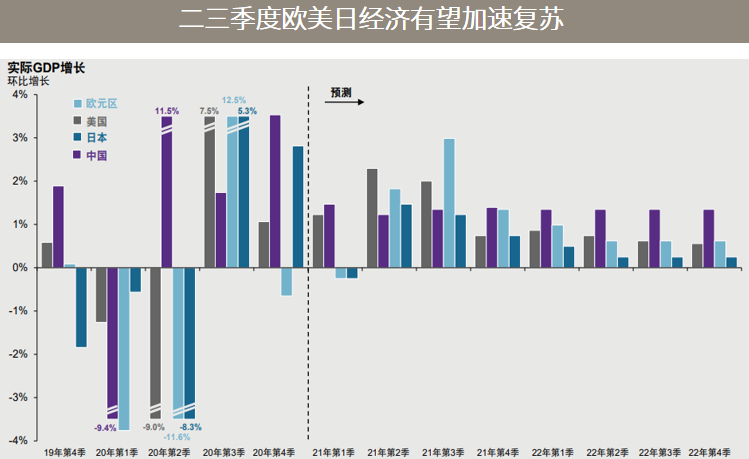

■ 欧洲央行按兵不动,二三季度海外有望加速复苏:

政策层面,加拿大央行本周率先决定缩减购债规模,并暗示从明年底开始升息,而欧洲央行则如市场预期按兵不动,保持大规模刺激措施不变。因加拿大经济与资源品关系甚密,过去一年大宗商品价格大幅上涨,其释放一定紧缩信号相对合理,而欧美日更多扮演生产与消费者的角色,当前其经济远未从疫情中全面复苏。整体而言,主要经济体都倾向于在看到经济切实走出疫情影响之后再调整政策,这将有助于引导市场预期,帮助稳定市场。结合基数效应和疫苗施打进程来看,预计二三季度欧美日复苏将渐入佳境。

△资料来源:(上)万得,数据区间2020.01.20-2021.04.22;(下)摩根经济研究,摩根资产管理,数据反应截至2021年3月31日的预测。纵轴为维持较合理刻度已做截断处理。

A股:人民币资产重获追捧,核心资产创1个半月新高

■ 海外波动之际,A股核心资产创1个半月新高:

在海外疫情再度爆发及美债收益率维持逾一个月低位之际,尤以大盘成长股和核心资产引领本周A股大幅反弹。由于国内疫情控制良好,海外生产替代和(与海外经济体)复苏剪刀差扩大等逻辑再次回归,A股和人民币为代表的中国资产再度受到市场追捧,表征A股核心资产的茅指数本周大涨近6%,与人民币一起创下3月上旬以来新高。行业上,电气设备(光伏、新能源)、医药生物、电子等成长性板块领涨。截至4月23日,陆股通两周滚动资金流入净额创下去年7月初以来新高。

■ 复苏的基数效应减退,短线趋势预判难度加大:

随着一季度GDP和上市公司季报的陆续披露,市场预期中的主要由低基数贡献的增长高点已经兑现,市场风格也从一季度的从成长向价值、周期切换,再次回归到近期的相对均衡的状态。接下来经济和企业盈利复苏的节奏和步伐,将日益受到海外疫情的反复、全球疫苗施打的进程以及国际关系等多重因素的影响和扰动,短期的预判变得越发困难和模糊。在此背景下,相对均衡的风格和行业配置或是较优的选择,同时对前述影响因素保持密切的关注。而另一个应对短期不确定性的方式则是,着眼于长期的结构性机会,例如新能源、生物医药、科技以及大消费等板块。

△资料来源:万得,(上)数据区间2020.11.01-2021.04.23(下)数据区间2020.07.01-2021.04.23。

公募一季报:股票仓位有所回落,但对后市并不悲观

■ 一季度股票仓位回落,但对后市并不悲观:

截至4月22日,公募基金一季报披露完毕。得益于当季新发基金的火爆,一季度公募基金规模再创新高,规模达21.74万亿元。受权益市场冲高回落、波动较大等因素影响,一季度股票型和偏股型基金均有所减仓,其中主动股票型基金仓位较2020年底下降3.47个百分点至86.42%,偏股混合型基金仓位下降2.65个百分点至76.73%,但整体而言保持了较高的股票运作仓位,显示公募基金经理们对后市并不悲观。

■ 持仓集中度有所下降,更关注估值与盈利增长的匹配:

从行业上看,一季度公募基金加仓化工、采掘、钢铁、银行、轻工制造、建材以及旅游板块,整体而言是受益于经济复苏扩散和疫情修复的行业,同时越来越多的港股及部分中小市值公司受到了关注和配置。由于行业配置变得更均衡以及部分中小市值公司受到关注,公募基金的持仓集中度在一季度有所下降。此外,在通胀和利率回升的背景下,越来越多的基金经理强调了上市公司估值和业绩增长相匹配的重要性。

△资料来源:万得,招商证券,数据区间2007.03.31-2021.03.31。

■ 加拿大央行决定缩减购债规模,并暗示将从明年底开始升息

■ 美联储主席鲍威尔称不会允许通胀“大幅”高于目标

■ 世行预期2021年大宗商品价格保持坚挺,但要看疫情防控和政策支持情况

■ 中国首次明确目标:2025年风电、光伏发电量占比达16.5%

■ 博鳌论坛:中国证监会称有手段防止外资大进大出造成市场不稳定

2021-04-27 17: 01

2021-04-27 16: 57

2021-04-27 16: 50

2021-04-27 00: 24

2021-04-27 08: 23

2021-04-27 08: 48