2020年A股结构性牛市让券商普遍效益提升,券业净资产收益率(ROE)也普遍抬升到了历史高位。

Wind数据显示,去掉越秀金控、国投资本和哈投股份之后,Wind证券行业2020年平均ROE水平约为7.60%,相比2019年的5.93%增加了1.67%。

结合市场和改革周期看,2020年券商行业ROE提升既有市场周期性因素亦有改革驱动成长性因素。其中,不少人士认为,以两融为代表的重资本业务推动了券商ROE的水平持续攀升。

不过海通国际首席非银分析师孙婷指出,由于竞争增加利率水平下行,两融等单纯的“借贷业务”并没有拉动券商ROE的提升。券商的核心竞争力应当体现在资产定价、专业化投行服务等方面,下阶段券商的发展重心应当在有效利用自身资本,开展多层次资本市场业务,通过提升资本使用效果以及合理加杠杆等来带动ROE提升。

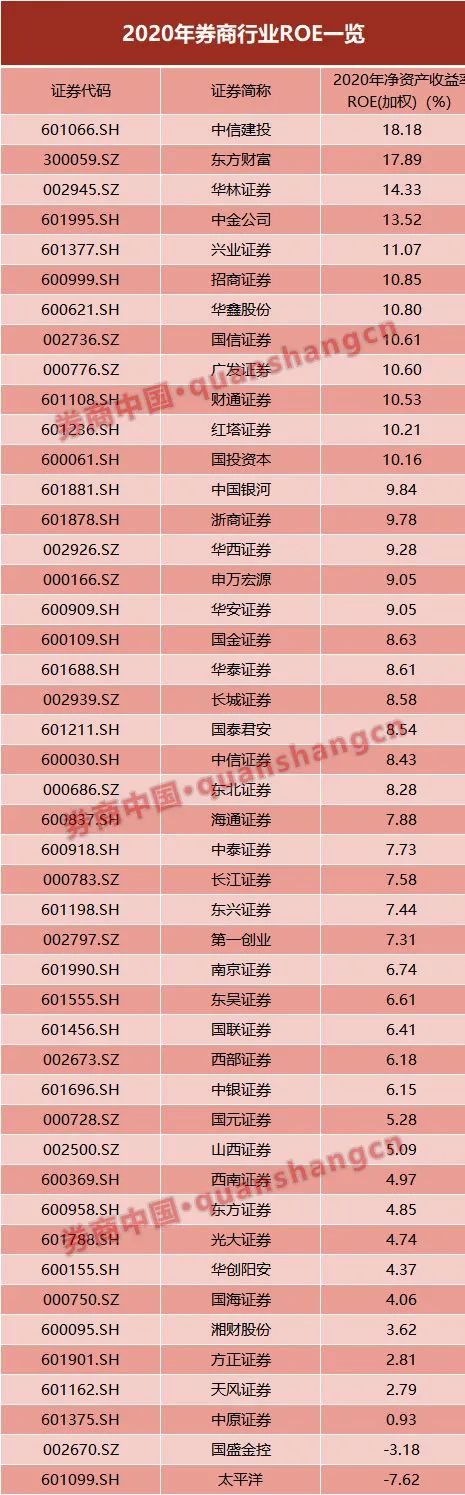

中信建投领跑,上市券商ROE普遍抬升

Wind数据显示,截至4月30日,上市券商年报数据显示,12家上市券商的加权平均ROE超过10%。与之相对,2019年仅有中信建投1家的加权平均ROE达到两位数,录得11.51%。

在今年的12家中,中信建投仍然遥遥领先,2020年加权平均净资产收益率18.18%,上升了6.67个百分点。

东方财富以17.89%的加权平均净资产收益率排名行业第二,较2019年的9.49%增加了8.40个百分点到17.89%,增速显著高于行业平均水平。

以增速来看,华鑫股份的加权平均净资产收益率抬升速度也远超同行。该公司2019年这一数据仅为1.04%;到了2020年,该公司的加权平均净资产收益率达到10.8%。

值得关注的是,头部券商的ROE绝对值和增速在全行业都不算特别亮眼。中信证券加权平均净资产收益率8.43%,同比增长0.67个百分点;海通证券的2020年7.88%,仅提升0.07个百分点。

申万宏源证券分析师许旖珊在接受券商中国记者采访时表示:“结合市场和改革周期看,2020年券商行业ROE提升既有市场周期性因素,亦有改革驱动成长性因素。”

许旖珊分析,周期性因素方面,2020年市场行情整体向好,市场呈现结构性牛市:一方面驱动券商投资类业务收入高增;另一方面市场成交金融、两融余额、新发基金规模快速增长,进而驱动券商包括代理买卖证券、金融产品代销在内的经纪业务收入、信用业务收入高增。

成长性因素方面,2018下半年来,以IPO注册制为核心的资本市场改革如火如荼,同时发行、承销、交易、并购重组、融资融券等资本市场基础制度安排同步优化。2019、2020年科创板注册制、创业板注册制相继推出。IPO发行常态化驱动券商尤其是头部券商的投行业务收入高增,同时带动跟投、直投等与投行相关的投资类业务收入增长。

此外,主要面向机构客户的融券业务、场外衍生品业务高速增长,且市场份额高度集中。目前市场融券余额突破1500亿,较2019年底增长10倍;场外衍生品存续交易规模约1.4万亿,较2019年底增长125%,相关业务仍有广阔发展空间,对头部公司增量收入贡献逐步显现。

行业周期性因素减弱

值得关注的是,虽然券商ROE普遍抬升,但券商股在市场的认可度一直处于较低水平,海通证券等多只券商股仍然处于破净状态。

一些人士认为,市场担心券商ROE的提升周期性因素占据主要地位,从而影响了对券商的估值定价。

“该观点对目前行业整体现状有一定合理性,但不应忽视在本轮资本市场改革中,创新业务增长和盈利结构改善对ROE的改善作用。”许旖珊表示。

她表示,过去大部分券商业务同质化竞争。这从收入结构上也可以看得出来,这些券商的经纪业务及方向性自营投资收入占比较高,对市场波动敏感性强,业绩及ROE会随市场环境变化而大幅变化,具有明显周期性,ROE提升或主因市场波动因素。

但当前时点,头部券商业绩具有长期成长性,同时收入结构持续改善,ROE提升具有确定的持续性。在改革牵引下,投行、融券、场外衍生品等机构业务快速发展。由于此类成长性业务对券商资本金水平、对企业与机构的综合金融服务能力均提出专业化、协同化要求,因此这些业务均呈现出头部集中的特征。

此外,未来居民存款搬家、增配权益资产是大趋势。政策积极鼓励发展权益类公募基金。券商在权益类资产的产品设计、交易、配置、定价等方面能力较其他类型机构有优势,尤其是头部券商客群基础、从业人员、产品服务优势,预计未来在权益类财富管理业务上有较大的发展空间。

孙婷也表示,近年来券商的业务也进行了很多调整,比如财富管理转型、机构化转型、自营向非方向型转变、加大衍生品业务等,券商原本的靠天吃饭的业务模式有了一些转变,盈利的稳定性也了一定的提高。

重资本业务知易行难

在这一轮券商ROE抬升的过程中,杠杆率提升以及重资本业务发力都是重要因素。海通国际的提供的数据显示,行业杠杆率由2019年的3.48倍提升至3.57倍。大型券商加杠杆更为积极,行业前10券商杠杆率由2019年的4倍提升至4.4倍。

重资本类业务规模同比增长较多,两融同比提升近60%,衍生品业务各家券商也都在扩大规模,盈利能力有明显提升。

从个体来看,去年发力两融业务的东方财富是显著的案例。2020年,该公司通过可转债募资73亿元投入东方财富证券的两融业务。此外,该公司又推了进新一期可转债申请发行工作,发行总金额158亿元,用于补充东方财富证券营运资金。

从整体来看,券商两融业务在去年以来高速扩张。以利息收入来看,2020年全年,中信证券的两融业务利息收入高达67.93亿元,国泰君安和华泰证券该项业务收入也分别达到了61.49亿元、和61.04亿元。

两融业务高收入背后是规模的增长。国泰君安在年报中披露,该公司2020年末融资融券余额957.5亿元、较上年末增加51.4%,市场份额5.91%,融出资金排名行业第4位,维持担保比例为279%;其中,融资余额868.6亿元、较上年末增加40.9%,市场份额5.86%;融券余额88.9亿元、较上年末增加462.2%,市场份额6.49%。

券商中国记者了解到,虽然行业普遍认为重资本业务是提升并稳定券商ROE水平的重要手段,但是实际业务开展中并不容易。以两融为例,随着东方财富等两融新贵入场,券商8%以上的两融利率水平已经很难保持。

“东方财富等券商的融资利率可以低到6%,甚至以下,一些券商也有跟进的趋势。”上海本地一家券商的营业部总经理对券商中国记者表示。

另一家中型券商营业部相关人员则对券商中国记者确认,资产规模100万以上之后,可以申请6.3%的融资利率。

“在上一轮的券商创新周期之中,由于佣金率的下滑和去通道政策的影响,经纪和通道业务占比下降;而以两融为代表的消耗资本的业务不断扩张,成为券商核心利润点。实际从资本使用率角度来看,随着券商两融规模近年来增长迅速,很多券商为了冲规模而逐步压低利率;但券商的融资成本相对于银行等其他金融机构依然偏高,使得券商的利差逐步收窄至2%-3%,单纯的‘借贷业务’并没有拉动券商ROE的提升。”孙婷指出。

孙婷进一步表示,券商的核心竞争力应当体现在产品创设、资产定价、专业化投行等方面。实际上,从监管层的动向看,也开始鼓励并规范新的业务点,诸如场外期权、跨境业务试点等,为开展多层次资本市场业务做准备。“我们认为下阶段券商的发展重心应当在有效利用自身资本,开展多层次资本市场业务,通过提升资本使用效果,以及合理加杠杆来带动ROE的提升。”

许旖珊则认为,国内证券行业要持续提升ROE,首先要紧抓资本市场改革红利,寻找创新业务发展机会,但需要解决如何在发展新型业务的过程中控制好风险。

其次,借鉴欧美发达国家投行发展经验,在ROE相对稳定时,提升经营杠杆,但必须以客户交易和风险管理等需求为出发点,券商自身相对保持风险中性即可。

最后,对券商而言,管理层稳定、战略执行坚定、人才优化和引荐等尤为重要,还需要长效激励机制、建立以客户为中心的业务模式,要跨条线经营管理协同等。“改革从来不是一蹴而就,要解决的问题是能市场周期波动时坚定大量投入,保持战略定力和执行力。”

2021-05-01 13: 31

2021-05-01 01: 28

2021-04-30 20: 42

2021-04-30 20: 32

2021-04-30 20: 34

2021-05-01 13: 01