飞乐音响作为A股市场的“老八股”之一,曾头顶“中国第一股”的名号,一时风光无两。近日,飞乐音响又拿了个第一,但这个第一,不仅不光荣,还将令公司付出1.23亿余元的代价。

因虚假陈述,飞乐音响一审被判向315名投资者共赔偿1.23亿余元。此事引起市场热议,多名投资者在股吧发贴,拟发起后续索赔。

据律师介绍,该案的索赔条件为:自 2017 年 8 月 26 日至 2018 年 4 月 12 日期间买入,在2018年4月12日收盘后持有,并在2018年4月13日及以后卖出或继续持有。

全国第一例:证券纠纷普通代表人诉讼案

5月11日,上海金融法院公开宣判原告魏某等315名投资者与被告飞乐音响证券虚假陈述责任纠纷一案一审判决,飞乐音响应赔偿315名投资者共1.23亿余元,人均获赔39万余元。

该案系2020年7月最高人民法院《关于证券纠纷代表人诉讼若干问题的规定》出台后,普通代表人诉讼的首次全面实践。

2020年8月,原告魏某等34名个人投资者共同推选其中4人作为诉讼代表人诉称,其系飞乐音响(600651)的投资者,2019年11月,上海证监局作出行政处罚决定,认定飞乐音响因项目确认收入不符合条件,导致2017年半年度报告、三季度报告收入、利润虚增及相应业绩预增公告不准确。原告认为,被告上述虚假陈述行为造成其重大投资损失,故起诉要求被告赔偿损失。

上海金融法院作出民事裁定确定权利人范围并发布权利登记公告,根据《代表人诉讼若干规定》,经“明示加入”,共有315名投资者成为本案原告,其中5名原告当选代表人,诉请被告赔偿投资损失及律师费、通知费等合计1.46亿元。

被告辩称,该虚假陈述行为与原告投资决定不具有因果关系,原告主要是受到行业利好政策等因素影响而买入股票;被告股价受到系统风险的影响部分应予以扣除,且因被告经营情况恶化导致的损失属于正常投资风险,不应由被告赔偿,请求驳回原告诉请。

一审:飞乐音响判赔1.23亿余元

2021年3月30日,4名来自高等院校、行业监管部门的专家陪审员与3名法官共同组成合议庭公开开庭审理了案件。

庭审中,双方当事人围绕被告虚假陈述行为与原告买入股票是否存在交易上的因果关系,被告虚假陈述行为与原告损失是否存在因果关系以及原告主张的律师费、通知费是否合理等争议焦点展开了充分辩论。庭审中就投资者损失核定还引入第三方专业辅助支持机制。

上海金融法院经审理认为:

1.被告飞乐音响在发布的财务报表中虚增营业收入、虚增利润总额的行为构成证券虚假陈述侵权,应当承担民事赔偿责任。

2. 315名原告均于涉案虚假陈述实施日至揭露日期间买入飞乐音响股票,并在揭露日后因卖出或继续持有产生亏损,应当推定其交易与虚假陈述之间存在因果关系。

3. 被告证据不能证明原告明知涉案虚假陈述的存在仍买入股票,也不能证明原告的交易未受到虚假陈述的影响,其提出的行业利好政策等因素不足以排除交易因果关系的成立,但其中受证券市场风险因素所致的部分损失与涉案虚假陈述行为之间没有因果关系,被告不应对此承担赔偿责任。

4. 法院采纳中证资本市场服务中心出具的损失核定意见,认定原告所应获赔的损失金额为扣除证券市场风险因素后的投资差额损失与相应的佣金、印花税、利息损失之和。

5. 证券市场风险因素采用个股跌幅与同期指数平均跌幅进行同步对比的方法扣除,该方法将大盘指数、申万一级行业指数、申万三级行业指数作为组合参考指标体系,充分考虑了投资者每笔交易的权重,能够客观反映不同原告持股期间因市场风险因素对股价的具体影响程度。

6. 对于代表人为维护投资者权利进行诉讼所发生的律师费、通知费,法院对合理部分依法予以支持。

法院作出一审判决:被告应向原告支付投资损失赔偿款共计1.23亿余元人民币。

值得一提的是,审理中,上海金融法院拟定了《原告名单通知》《代表人推选通知》等一系列格式化文本,为今后代表人诉讼制度的顺利实施提供了可供操作的示范文本,大大提高了诉讼效率。此外,在文书中写明案件受理、权利人范围裁定、代表人推选结果及权利登记情况,并在判决主文中首次明确损害赔偿计算方法。

据介绍,根据代表人诉讼效力扩张原则,如果此次未提起诉讼、但符合权利人范围的投资者,后续提起诉讼,法院可以裁定适用生效判决并根据上述计算方法明确被告赔偿金额,裁定一经作出立即生效。

上海金融法院将通过代表人诉讼在线平台、中小投资者保护舱等信息化系统,为后续投资者诉讼提供快速立案、裁定及执行的绿色通道,大幅降低投资者维权成本。

源起信息披露违法:虚增利润过亿

此事祸起项目确认收入不符合条件,导致收入和利润虚增。

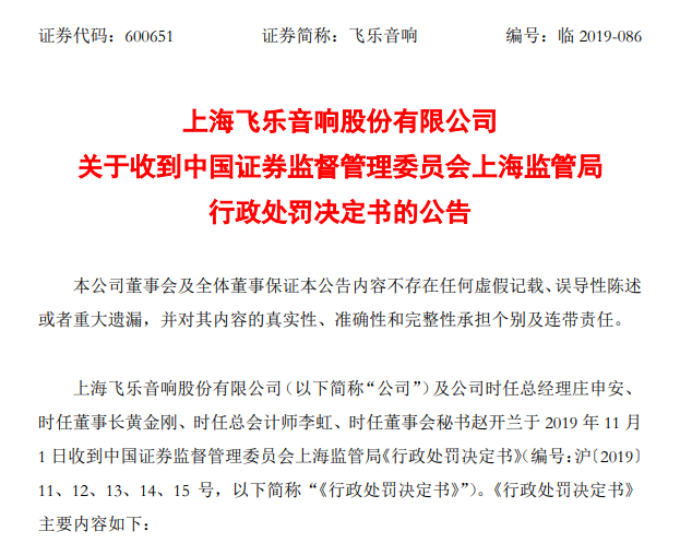

2019年10月24日,上海飞乐音响股份有限公司公告称,公司于2019年10月23日收到证监会上海监管局《行政处罚事先告知书》。

公告中指出,因飞乐音响“智慧沿河”、“智慧台江”两个项目确认收入不合规,导致飞乐音响2017年半年度报告合并财务报表虚增营业收入1.8亿元、虚增利润总额3784万元;2017年第三季度报告虚增营业收入7.21亿元,虚增利润总额1.51亿元;2017年半年度、第三季度业绩预增公告不准确。

依据规定,证监会拟作出如下决定:对飞乐音响责令改正,给予警告,并处以60万元罚款;对时任总经理庄申安给予警告,并处以30万元罚款;对时任董事长黄金刚、时任总会计师李虹给予警告,并分别处以20万元罚款;对时任董事会秘书赵开兰给予警告,并处以10万元罚款。

2017 年上半年,飞乐音响与贵州省沿河县政府就“智慧沿河”建设项目开展合作。签署了总投资规模约为 20 亿元的《“智慧沿河”建设合作框架协议》。

2017 年底,因“智慧沿河”项目未进入财政部 PPP 项目库等原因,飞乐音响放弃上述项目,此前的施工由沿河县政府直接与施工方结算。

2017 年 9 月,飞乐音响与台江县政府签订总投资规模约为 30 亿元的《关于建设“智慧台江”的合作框架协议》。同年 12 月,“智慧台江”项目未通过财政部 PPP 项目库审核,飞乐音响与多家金融机构沟通均无法对该项目进行贷款支持,飞乐音响退出项目建设。

在飞乐音响退出项目建设之前,公司就已经在2017年半年报和三季报中对上述两个项目确认收入,导致飞乐音响 2017年半年度报告合并财务报表虚增营业收入18018 万元、虚增利润总额3784万元。还导致公司 2017 年第三季度报告合并财务报表虚增营业收入 72072万元,虚增利润总额 15135 万元。

刚刚摘帽成功,一季度又亏损

公开资料显示,飞乐音响创立于1984年,是A股第一家上市公司,上市以后,公司产业结构逐步由原以音响生产销售、IC卡、数字电视和电子部件等产业,过渡到照明行业,在2014年、2015年两次重组完成后,飞乐音响确定了从传统照明制造型企业向提供智慧城市整体照明解决方案的现代服务型制造企业转型的战略。

2020年8月,公司再次实施重大资产重组,注入上海工业自动化仪表研究院有限公司 100%股权、上海仪电汽车电子系统有限公司 100%股权、上海仪电智能电子有限公司 100%股权,公司业务转变为通用照明、汽车电子、模块封装及芯片测试服务、智能制造四大业务经营。

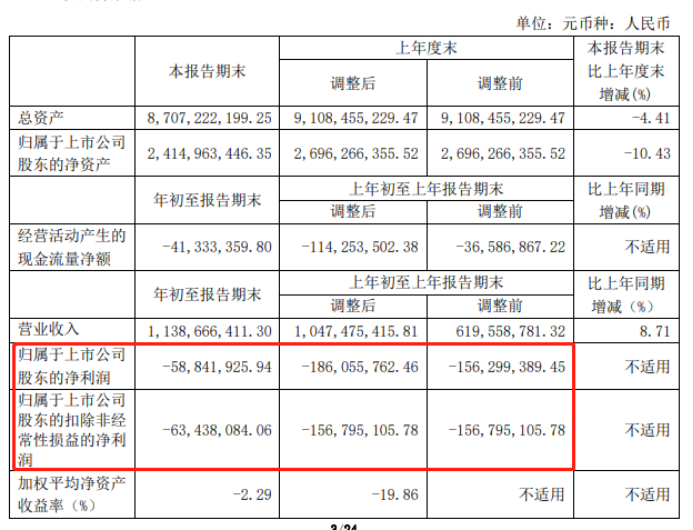

因为2018年和2019年的连续亏损(分别-32.95亿元、-16.80亿元),且2019年度经审计的期末资产为负值,公司被实施退市风险警示,上市简称变为*ST飞乐。

不过近日,飞乐音响交出了一份亮眼的年报:2020年营收44.33亿元,同比下降22.58%,归属于母公司股东的净利润4.31亿元,扣除非经常性损益事项后的净利润-4.13亿元,归属母公司股东的净资产为26.96亿元。

凭借着这份扭亏的业绩,公司在4月16日撤销退市风险警示,股票简称由“*ST飞乐”变更为“飞乐音响”。

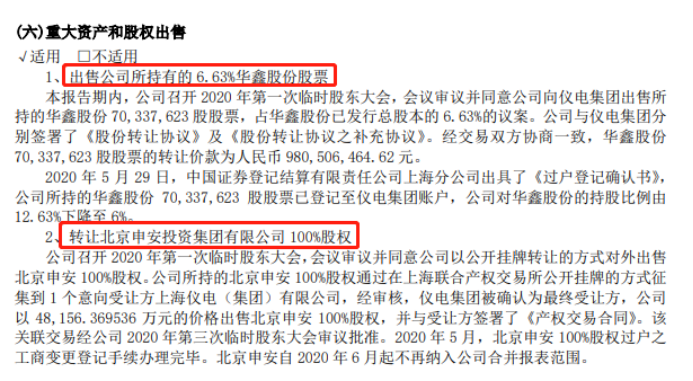

不过,如果仔细探究其扭亏的原因,主要系因为公司报告期内转让了北京申安100%股权、华鑫股份 6.63%的股权,分别形成2.3亿元和3.74亿元的投资收益,公司主业(扣非后净利润)依然亏损了4.13亿元。

刚刚出炉的一季报显示,2021年一季度,飞乐音响亏损5884万元。

2021-05-12 14: 42

2021-05-12 12: 42

2021-05-12 12: 17

2021-05-12 12: 14

2021-05-12 09: 59

2021-05-12 09: 47