曲扬、张坤、刘彦春可以称的上基金经理中的佼佼者,他们有一个共同特点:崇尚“自下而上”的选股模式,均称“不善择时”。其中的原由是什么?对普通投资者理财有何启示?

英雄所见略同

前海开源曲扬当前是公募基金三年期业绩的领跑者,张坤、刘彦春不必多言,市场上仅有的两位千亿规模偏股型基金经理,这三位都是公募基金中不折不扣的顶流基金经理,对市场的认知也有惊人的相似之处,认为“择时”有点不切实际,而把主要精力放在“择股”上。

前海开源曲扬2020年底接受招商证券专访时称,在刚开始进行A股投资时,很多精力花在择时上,侧重考虑宏观经济周期的变化并进行相应的资产配置。但实践中这种方式的投资效果并不理想,宏观经济的研究难度较大,而且和投资之间的关系也较为复杂。因此经过反思之后,基金经理将重点放在对公司内在价值评估上,弱化资产配置;只考虑在极端情况下降低仓位,以回避市场风险。

易方达张坤在易方达中小盘2021年一季报中指出,判断周期性的顶部和底部几乎是不可能的,而相对可行的是,不断审视我们组合中的公司长期创造自由现金流的能力有没有受损,如果没有,只要内在价值能够稳步提升,股价运行中枢提升就是迟早的事情。

景顺长城刘彦春在景顺长城鼎益2021年一季报也表示,解释市场总是简单,但实际操作很难,哪怕对这个风险已经思考了很久,很难在享受前期盈利、估值双升的同时,又及时在估值收缩前迅速离场。

刘彦春在2019年接受新华网采访时直言,“现实生活中我没有碰到过择时胜率过半的人。对于大多数投资人,包括我自己,可能都不具备这样的能力。唯有选择承受波动,才可能享受权益资产的高复合回报。”

欲握玫瑰,必承其痛

投资理论上是件简单到不能再简单的事情:在市场低点买入,在高点卖出。但是,市场情绪如同少女的心,永远猜不清楚。昨天还冷若冰霜,今天就热情如火。

张坤在易方达中小盘2020年四季报表示,投资是在纷繁的因素中找到少数重要且自己能把握的因素,利用大数定律,不断积累收益。诸如宏观经济、市场走势、市场风格、行业轮动,这些因素显然是重要的,但坦率地说,这并不在我的能力圈内。我们认为自己具有的能力是,通过深入的研究,寻找少数我们能理解的优秀企业,如果这些企业具有好的商业模式、显著的竞争力和议价能力、广阔的行业空间以及对股东友好的资本再分配能力,使我们能够大概率判断 5-10年后公司产生的自由现金流将显著超越目前的水平,作为股东自然能分享到公司成长的收益。

赚取市场波动的钱难上加难,因而,上面三位投资经理中的猛将将目光转向赚取趋势的钱,即便是这样也要承受市场的波动,但是“择股”要比“择时”容易,选取趋势向好的绩优股,作为股东分享到公司成长的收益。

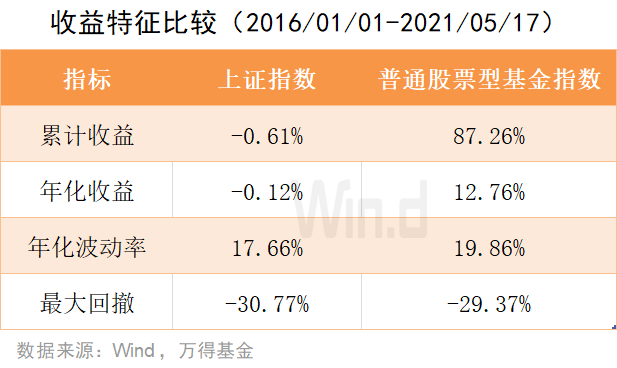

Wind数据显示,2016年1月1日至2021年5月17日,上证指数小幅下跌0.61%,而普通(主动)股票型基金指数上扬87.26%,跑赢大盘超88个百分点;普通股票型基金指数在统计区间的年化波动率为19.86%,高于上证指数17.66%,最大回撤略小于上证指数。

不难发现,国内主动股票型基金投资收益整体大幅跑赢大盘指数,显示主动偏股型基金存在明显的超额收益,也就是主动“选股”是有效的。尽管有分析师认为,随着A股逐步成熟,市场有效性提升,取得超额收益会越来越难,最终被动投资会统治市场。但是,这一过程在A股可能需要较长时间,当前一些大咖基金经理仍可以称得上牛股捕手,所管理的基金可以较长时间跑赢大盘。

如何应对权益基金波动?

在基金投资方面,刘彦春建议大家挑选中长期业绩较好和基金经理投资风格稳定的基金,投资过程中可考虑采用分批定投的方式买入,分散风险。

应该说,基金定投,尤其是定期定额的投资策略,并非是一种最优的投资方式,尤其是处于市场底部区域时,定投的收益率大概率会弱于一次性投资,那为何还需要定投?因为对于我们每个人来说,当犹豫不决时,定投提供了进入市场的依据和勇气;当我们的收入分布在未来时,基金定投提供了一个长期积累份额性价比很高的投资方法,也一定程度上可以减少市场波动对我们投资情绪的影响。

优质的权益资产长期向上,然而权益市场的价格和投资者情绪却短期难测,假如碰到了波云诡谲的市场行情,定投会是一种有效的参与方式。如果还能进一步控制情绪,不随意预测市场决定是否终止投资,或许能够进一步放大定投优势,收获时间的果实。

刘彦春还曾指出,“权益投资回报,长期看持续向上,这是经济总量提升以及运行效率改善在资本市场上的映射,背后代表着人类对未来美好生活的向往和追求。因此,在权益市场上做空比做多风险大很多。”

2021-05-18 16: 43

2021-05-18 16: 41

2021-05-18 16: 39

2021-05-18 16: 36

2021-05-18 16: 27

2021-05-18 08: 22