查理·芒格在《穷查理宝典》中有一段有趣的表述:经济学吸收了生物学的“公用品悲剧教训”,正确地找到一只“无形的脚”,让它与亚当斯密那只“无形的手”并存,现在还出现了“行为经济学”,这门分支学科明智地向心理学寻求帮助。

芒格在书中多次提到跨学科学习的重要性,其中投资与心理学的关系紧密相连,而投资中,影响你赚钱或者亏损的秘密有不少都藏在其中。“得到的快乐”远小于“失去的痛苦”? 1954年丹尼尔·卡内曼拿到心理学学位的时候,大概没想到,有一天会因为孜孜不倦的心理学探索而获得诺贝尔经济学奖。卡内曼毕业后的工作是在部队里新兵测试和军官评估,通过长期的观察,他发现一个人在模拟场景中所做的判断,与现实中遇到的场景存在着很大的差异。不仅如此,卡内曼研究认为我们的大脑有两套系统,一个可以快速反应,不假思索地处理信息,另一个系统反应就要慢一些,更为理性,考虑的事情更多。在两套系统思考的情况下,卡内曼认为人是非理性的。这一结论与经济学理性人假说碰撞后,卡内曼和他的合作伙伴特沃斯基展开了进一步的经济学行为研究,他们发现,人们在面对同等的收益和损失时,亏损带来的痛苦程度比同等收益带来的的快乐程度要更大,也就是说我们对亏损更加敏感。对于这个结论,学者Stephen Scott曾经做过一个有意思的分析,他把标普500长期的走势和投资者的喜悦或痛苦叠加,做出了一个投资者心理账户的损益走势图。绿色虚线表示如果投资者每月查看投资组合,他们将如何看待投资组合;深蓝色的虚线是他们每周查看一次;红色虚线则是如果他们每天看的话。实际上,在此期间,标普500指数上涨超700%。如果一位投资者在23年里仅查看了一次投资结果,就会看到这种巨大的收益,他在此过程中也不会感受任何涨跌(以及相应的恐惧或贪婪),每月查看投资结果的投资者将有非常不同的情感体验。即收益增加10%感觉一般,而损失10%感觉异常差。

1954年丹尼尔·卡内曼拿到心理学学位的时候,大概没想到,有一天会因为孜孜不倦的心理学探索而获得诺贝尔经济学奖。卡内曼毕业后的工作是在部队里新兵测试和军官评估,通过长期的观察,他发现一个人在模拟场景中所做的判断,与现实中遇到的场景存在着很大的差异。不仅如此,卡内曼研究认为我们的大脑有两套系统,一个可以快速反应,不假思索地处理信息,另一个系统反应就要慢一些,更为理性,考虑的事情更多。在两套系统思考的情况下,卡内曼认为人是非理性的。这一结论与经济学理性人假说碰撞后,卡内曼和他的合作伙伴特沃斯基展开了进一步的经济学行为研究,他们发现,人们在面对同等的收益和损失时,亏损带来的痛苦程度比同等收益带来的的快乐程度要更大,也就是说我们对亏损更加敏感。对于这个结论,学者Stephen Scott曾经做过一个有意思的分析,他把标普500长期的走势和投资者的喜悦或痛苦叠加,做出了一个投资者心理账户的损益走势图。绿色虚线表示如果投资者每月查看投资组合,他们将如何看待投资组合;深蓝色的虚线是他们每周查看一次;红色虚线则是如果他们每天看的话。实际上,在此期间,标普500指数上涨超700%。如果一位投资者在23年里仅查看了一次投资结果,就会看到这种巨大的收益,他在此过程中也不会感受任何涨跌(以及相应的恐惧或贪婪),每月查看投资结果的投资者将有非常不同的情感体验。即收益增加10%感觉一般,而损失10%感觉异常差。

数据来源:雅虎金融,Stephen Scott,A Watched Portfolio Never Performs

这是一个很有趣的现象。在投资中,你观察的越频繁,感受就越差,心理账户值也就越低。这会导致你在恐惧和贪婪之间反复循环:当市场下跌时,总是过度焦虑和恐惧;而市场上涨时,你却需要在更大幅度的上涨中才能获得快感。风险规避的你其实是冒险家? 既然损失令人如此不快,大多数人也懂得及时止损的道理,为什么很多时候我们还是会更久的持有那只总是亏损的基金,而割掉真正为你赚钱的优质基金?

既然损失令人如此不快,大多数人也懂得及时止损的道理,为什么很多时候我们还是会更久的持有那只总是亏损的基金,而割掉真正为你赚钱的优质基金?实验一:

方案A:一定能获得3000元

方案B:有80%的概率赚4000元,有20%的可能性一无所有。方案B:有80%可能亏损4000元,有20%可能不亏钱。

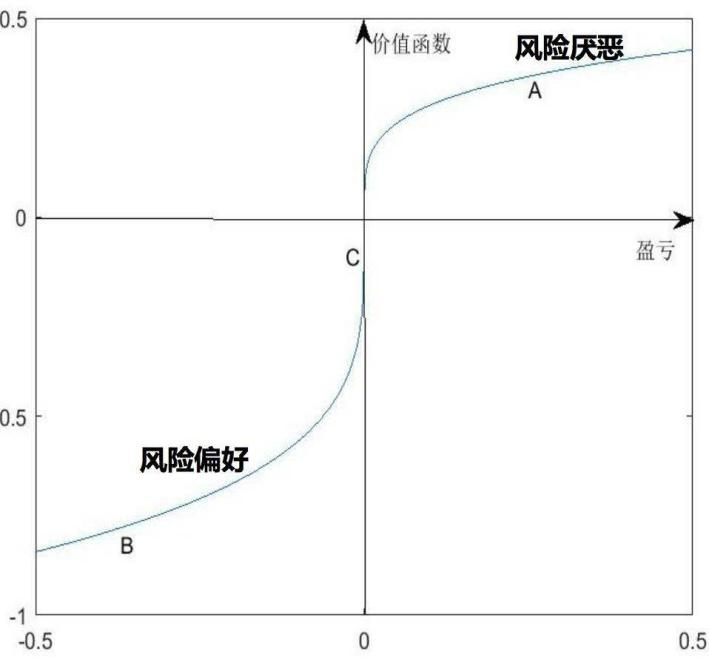

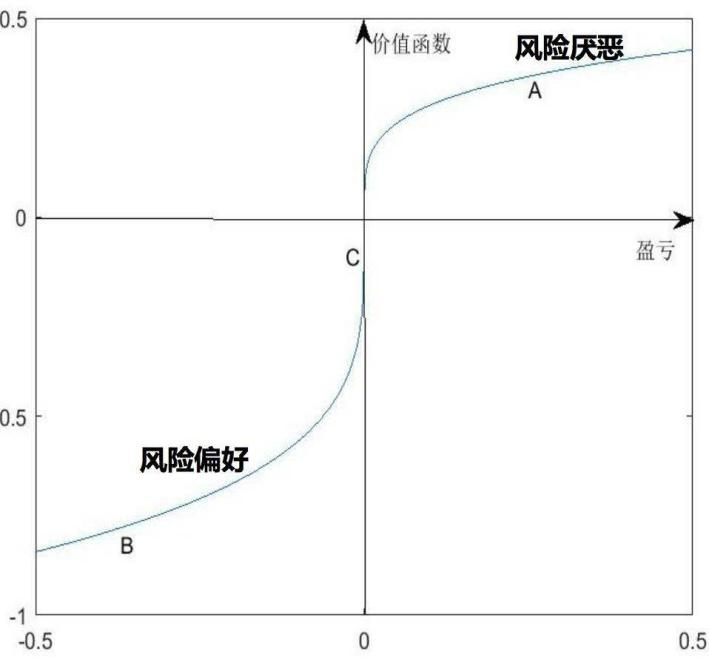

尽管实验一从期望来看,B的收益期望更高,但实验一中大部分人选择了方案A;而实验二从期望来看,A的损失期望更小,但实验中大部分人选择了方案B。对此,研究发现,很多投资者的效用函数是S型的,对于盈利股票呈现风险规避,当持仓实现盈利时,投资者倾向于出售实现确定性收益,而不愿意继续冒风险持有;但对于亏损股票却呈现风险偏好,当持仓出现浮亏时,一旦卖出就变成确定性损失,而继续持有则还有上涨弥补损失的可能,所以投资者选择赌一把回本的概率。

这就是为什么有时候你可以忍受30%的浮亏,却在10%的浮盈后急忙平仓,即使你是风险规避者,在账面亏损的时候,也很可能会变成冒险家。以上这些是“前景理论”的研究成果,这些发现使得一直坚持绝对理性人的主流经济学界开始关注真实人类心理状态,并最终帮助卡内曼在2002年获得诺贝尔经济学奖。他的著作《思考,快与慢》也成为了今天经济学入门的必读书目之一。在震荡市中,因为心理上的痛苦和不甘,卖出表现相对较好的确认收益,而留下那些表现不佳的基金,或许就真像彼得•林奇所描述的那样:如果你有一座花园,每天都摘掉鲜花而去给杂草浇水,那么最终你就只有杂草了。最后,引用Stephen Scott在 A Watched Portfolio Never Perform的一句话作结:意识到前景理论可以发挥的作用与选择优质投资几乎一样重要,否则,即使您正在赚钱,也永远不会觉得自己跟上了指数。