上证指数6月初重回3600点,片仔癀、宁德时代、华熙生物等龙头股再创新高,2月下旬以来的大盘急速调整的阴霾逐渐散去。

在3月初最难熬的日子中,诸多投资者深感如同世界末日,大跌压力之下,向市场投降者也不在少数。一卖了之的冲动让人们在市场底部交出了宝贵的筹码。

在恐慌逐渐平息、理性慢慢回归的日子里,我们有必要梳理下,当股市恐慌大跌来临之时,我们更应该关注什么?惟其如此,当下次大跌来临时,我们才会隔离恐慌情绪,独立思考,恰当应对。

关注更大的大局

彼得·林奇被誉为“历史上最传奇的基金经理”,他在富达公司管理的麦哲伦基金13年间平均复合收益率达到29%,总收益高达27倍。彼得·林奇在《战胜华尔街》一书中说:“每当我对目前的大局(big picture)感到忧虑和失望时,我就会努力让自己关注‘更大的大局’(even bigger picture)。如果你期望自己能够对股市保持信心的话,你一定要了解‘更大的大局’这个概念。”

“更大的大局”是从更长远的眼光来看股市。彼得·林奇表示,历史长期统计数据告诉我们,在过去70年里(彼得林奇1990年急流勇退),股票平均收益每年投资收益率为11%,比国债、债券、定期存单高一倍以上。

“尽管20世纪以来发生了各种大大小小的灾难,曾经有成千上万种理由预测世界末日将要来临,但是投资股票仍然要比投资债券的收益高出一倍以上。”彼得·林奇说,用这种大局观来看股市,坚定信心,长期投资股票,收益率肯定要高得多,而听信那些新闻评论员和经济咨询专家的悲观预言,相信经济衰退即将到来,吓得全部抛出股票而投资债券,收益率肯定要比坚定信心长期投资要低得多。

彼得·林奇说,在股票收益率战胜其他投资品种的这70年间,曾经发生过40次超过10%的大跌,在这40次大跌中,有13次属于令人恐怖的暴跌,跌幅超过33%,这其中之一就是有史以来最大的暴跌——1929~1933年的股市大崩盘。

“在过去70多年历史上发生的40次股市暴跌中,即使其中39次我提前预测到,而且在暴跌前卖掉了所有的股票,我最后也会后悔万分,因为即使是跌幅最大的那次股灾,股价最终也涨回来了,而且涨得更高。”彼得·林奇说。

西格尔常量:6.5%~7%的实际股票收益率

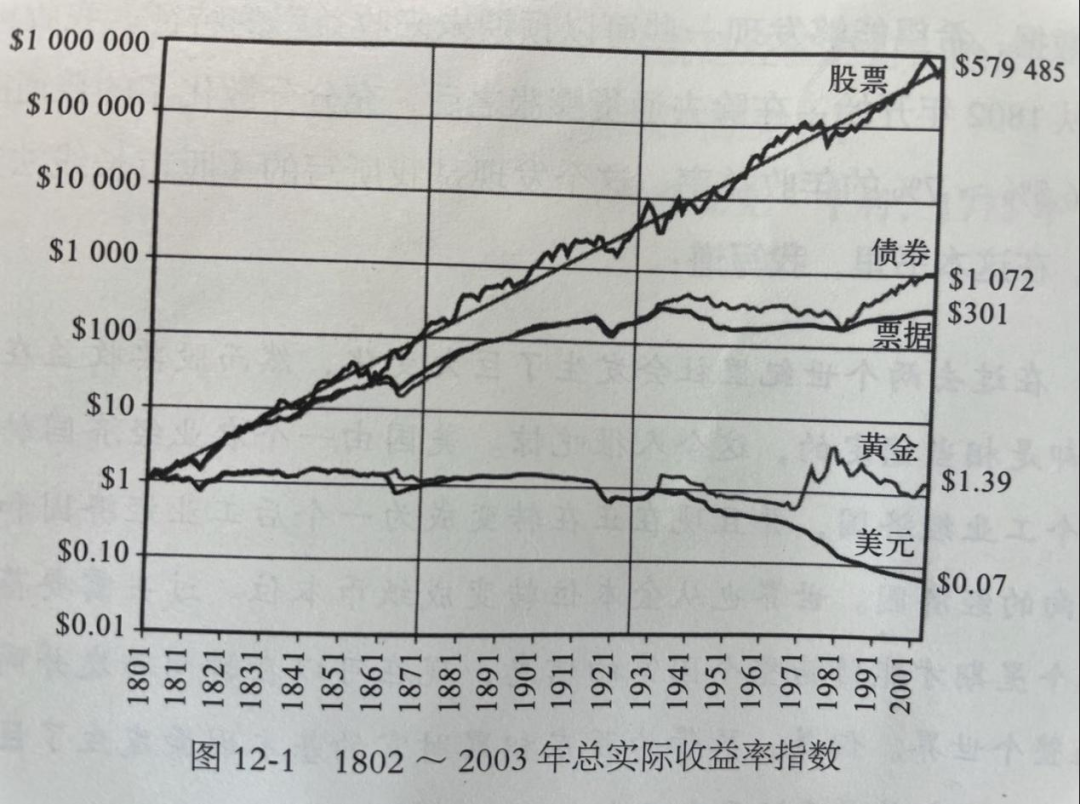

沃顿商学院教授杰里米·西格尔教授在《投资者的未来一书》中,统计了过去两个世纪里,股票、长期政府债券、票据、黄金以及美元的累计收益率(包括资本利得、股利和利息),这些收益率扣除通货膨胀的影响分别是:

1802年投资在股票上的1美元到2003年末已经具有579485美元购买力,远远超过了债券的1072美元和票据301美元。很多投资者喜欢的黄金在经过两个世纪后,除去通货膨胀因素之后仅仅值1.39美元。通货膨胀的累计效应是巨大的,我们现在持有的1美元在两个世纪之前仅仅能购买7美分的物品。

杰里米·西格尔教授认为,相对于其他资产,股票的优势是巨大的。投资者会认为,政治危机和经济危机等巨变会使股票偏离长期轨道,但是促进经济增长的根本动力总会使股权回到本来的地位。尽管我们在历史上经历了衰退、战争、金融危机,在2001年和2002年我们又遭受了恐怖主义的袭击,但是股票收益率的弹性是无可争议的。

在这些数据里,最重要的统计量就是股票除去通货膨胀后的长期平均收益率,这个收益率在整个观察时期内一直处于6.5%~7%。这种收益率如果按照购买力来衡量的话,在股票市场上投资者的财富在过去两个世纪里平均每过10年翻了一番。

杰里米·西格尔教授表示,无论从1926年以来的时期,这段时间经历了最糟糕的股票崩盘和大萧条,还是二战以来的这段时期,这段时间美国承受了巨大的通货膨胀,上述结论都是成立的。

申万绩优股指数年化复合收益达到12%

同样拉长时间看,A股的平均收益远远跑赢其它大类资产。复盘沪深300指数可以看出,自2005年4月8日以来,沪深300指数上涨了4.24倍,复合年化收益率为8.87%。如果扣除2%~3%的通胀率,沪深300在过去15年的年化实际收益也与西格尔常量相当。

申万绩优股指数自2000年1月4日以来,上涨了11.2倍,复合年化收益率为11.34%,扣除2%~3%的通胀率,申万绩优股指数的年化实际收益率约为8%以上。

盈峰资本总经理蒋峰在接受券商中国记者采访时曾表示,过去10年A股市场牛短熊长及波动性强的特性,掩盖了其高回报的特点。虽然过去10年沪深300的年回报大致只有4.5%,且市场呈现高波动的特征。但如果把盈利能力强的好公司单独拿出来,其回报水平的提升是非常显著的。

蒋峰认为,以申万绩优股指数为例,它的长期回报水平可达8.5%,如果再叠加一定的选股优化和简单的逆向操作,在A股市场把长期回报提升到两位数以上应该不是什么难事。如果把精选的一些绩优龙头公司独立出来编制一个指数,基本上呈现的是一个慢牛走势,且长期回报十分具有吸引力。

尽管股市长期回报优异,但大部分投资者体验却极为不同。先锋集团创始人、指数基金之父约翰·博格曾指出:为什么大多数投资者的实际平均收益率总是低于相关机构公布的“应得收益率”?这是因为该出手时不出手、该收手时晚收手,大多数投资者总是在错误的时间选择错误的投资对象。

正如约翰·博格所说,热时追高,冷时割肉,反弹时干瞪眼,再加上追逐热门品种,导致了投资者拿到手的投资收益率与股市长期提供的收益率出现令人瞠目结舌的差异。

2021-06-13 15: 43

2021-06-13 14: 30

2021-06-13 12: 35

2021-06-13 12: 29

2021-06-13 11: 11

2021-06-13 11: 04