基金销售市场又“火”了,多只“爆款基金”密集面市!

随着股市震荡上行、基金赚钱效应的恢复,基金销售市场也在快速回暖,多只“爆款基金”诞生,新基金认购天数缩短,平均募资规模增加,新基金提前结束募集和比例配售等热销现象也频频上演。

基金君不由想起了去年新基金发行的火爆情况,各项数据不断创下新高。今年即将过半,那些去年成立的“爆款基金”,如今怎么样了呢?

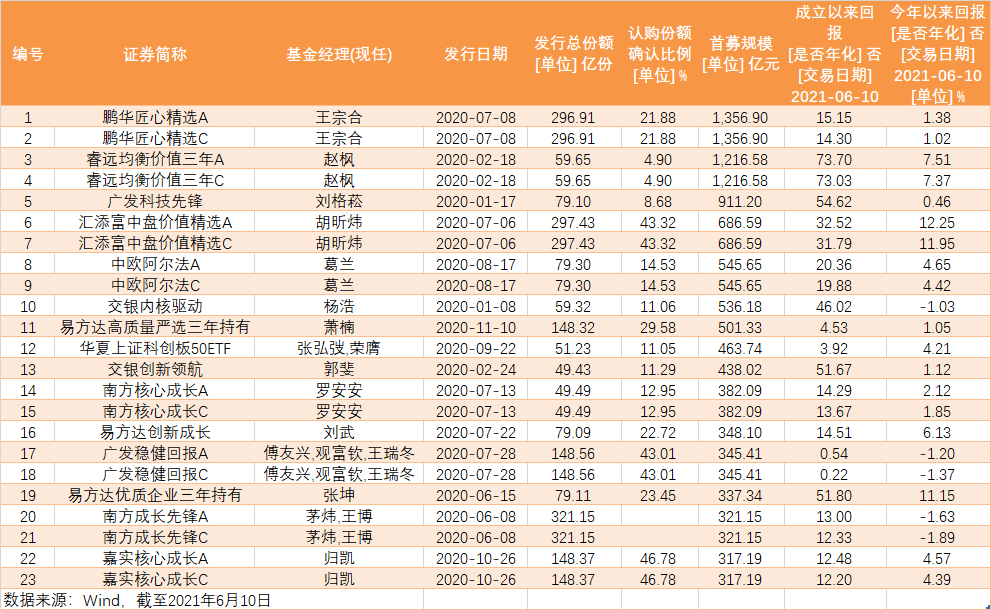

基金君梳理了一批去年首募规模超300亿的基金,多位明星基金经理都在其中,王宗合、赵枫、刘格菘、胡昕炜、葛兰、杨浩、萧楠……

今天,基金君将为大家介绍3位去年发行的“爆款基金”中成立以来业绩较好,且今年收益为正的基金经理,他们是睿远基金赵枫、易方达基金张坤、汇添富基金胡昕炜。基金君希望通过解析他们各自的投资风格和框架,帮助大家了解这些优秀投资人背后的投资理念。

睿远基金:赵枫

赵枫,中国人民大学学士,美国哥伦比亚大学硕士,2019年加入睿远基金管理有限公司,现任基金经理。历任上海中技投资顾问公司研究员,鹏华基金管理有限公司研究员、基金经理助理,融通基金管理有限公司基金经理,交银施罗德基金管理有限公司基金经理、投资副总监、专户投资总监,兴聚投资管理有限公司副总经理、投资经理。

目前,赵枫在管基金1只,总管理规模约为152亿元。其代表产品任职以来回报达73.7%,排名同类型基金前10%。

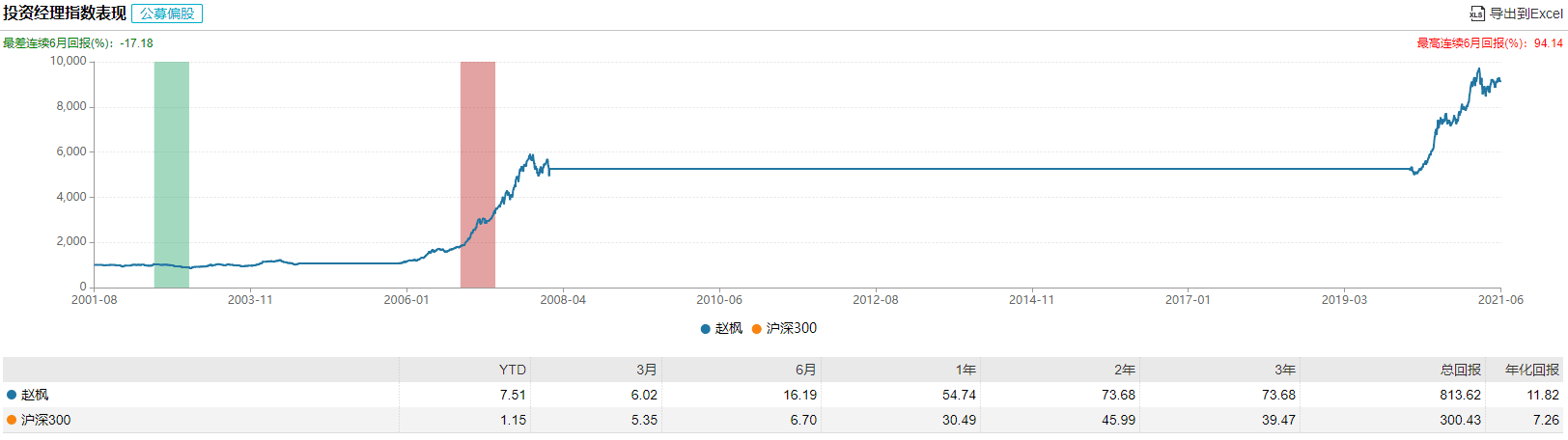

据Wind投资经理指数(公募偏股)显示,自2001年担任基金经理以来,赵枫取得了813.62%的回报,最高连续6月回报达94.14%,年化回报达11.82%。(数据来源:Wind,截至2021年6月10日)

(数据来源:Wind,截至2021年6月10日)

赵枫是最早一批老封基的基金经理,拥有20多年A股市场从业经验,可以说是业内的“元老级”基金经理。赵枫于1999年进入公募基金行业,2014年离职开启私募生涯,5年后加入睿远基金,重返公募基金行业。

历经A股市场的多轮牛熊转换,见证市场与行业的起步发展,赵枫成为了坚定的价值投资者。在构建组合时,赵枫坚持自下而上选股,期望组合在较长时间上可以获得合理回报,组合通过行业的分散和风格的均衡减小净值的波动水平。

对于市场波动,赵枫认为,长期持有和合理的资金安排,可以降低波动率,且长期投资是投资者可以选择的一种方式,“在做好现金规划的基础上面,长期投资一定是相对比较有利的,相对是可以提高它的获胜概率的,相对是可以提高它的投资回报率的。”

赵枫表示,他的投资逻辑非常简单,所有的投资理念是基于对企业自由现金流研究,从而控制风险,获取回报。对于价值投资,赵枫从企业长期价值判断为出发点,而企业的价值源于它长期的现金流。拥有长期的现金流的公司,往往有竞争壁垒和竞争优势。对于评判企业是否有竞争优势,赵枫会从企业战略、经营管理、创新能力这三个维度进行观察。

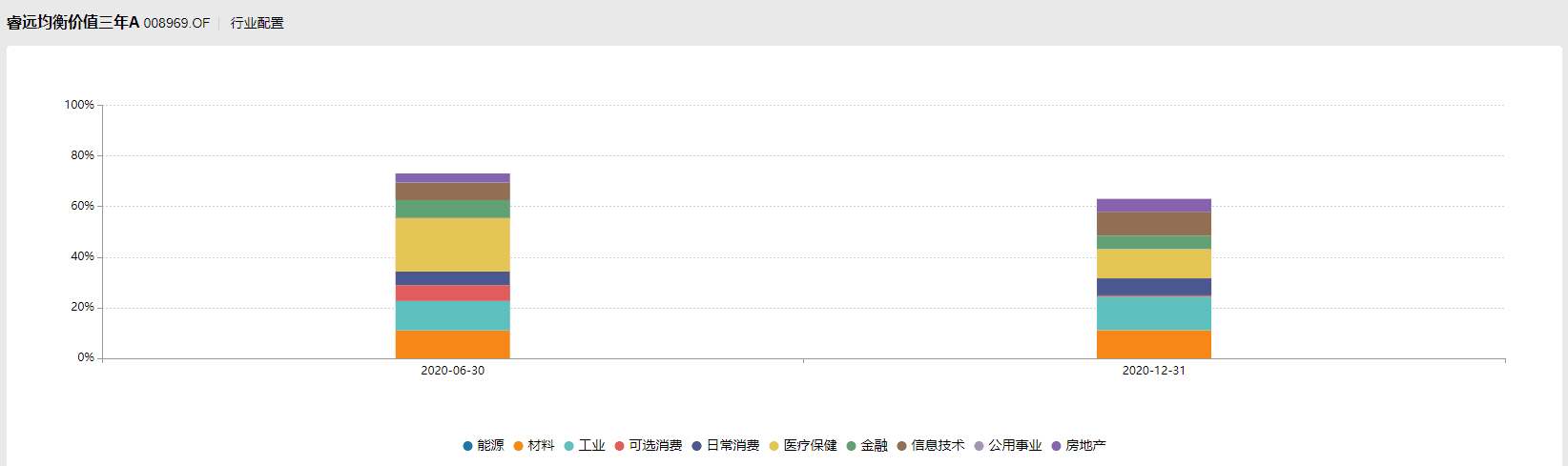

对于如何构建和管理投资组合,赵枫会把长期投资和集中投资相结合,但依旧会保持适度分散投资,因为市场的波动和风格的变换无法预判,适度分散投资可以提升投资体验。综合赵枫代表产品的所有季报来看,赵枫在行业配置上确实做到了分散投资,各个行业均有涉猎,且持股集中度维持在50%左右。

(赵枫代表产品近1年行业配置,数据来源:Wind,截至2021年6月10日)

回顾一季度,赵枫在一季报中表示,2021年一季度市场冲高回落,虽然上证指数从高点回撤幅度并不是很大,但部分核心白马股的调整幅度较大,引发投资者对市场走势的担忧。股价的波动是市场正常现象,核心白马股之所以能够被较多机构投资者配置,也源于其良好的基本面前景,只是高估值需要时间消化,短期波动在所难免。

赵枫称,在2021年一季度对投资组合进行了调整,减持了部分前期大幅上涨且估值较高的品种,增持了基本面前景稳定、估值合理偏低的品种。

在赵枫看来,“虽然好公司是我们选股的重要标准,但好公司需要在好的价格买入,并长期持有才会有合理的回报。控制投资组合的估值水平虽然可能错失短期的上涨,但能够提高净值的稳定性和投资组合的长期回报率。”

展望未来,赵枫表示,仍将基于长期回报持续优化投资组合,不断提升自身的认知能力,发掘并投资具备长期成长空间的优秀企业。

易方达基金:张坤

张坤,理学硕士,2008年7月加入易方达基金管理有限公司,现任副总经理,曾任研究部行业研究员、基金投资部基金经理助理。

目前,张坤在管基金4只,总管理规模约为1331亿元。其代表产品任职以来回报达710.64%,排名同类型基金第10。

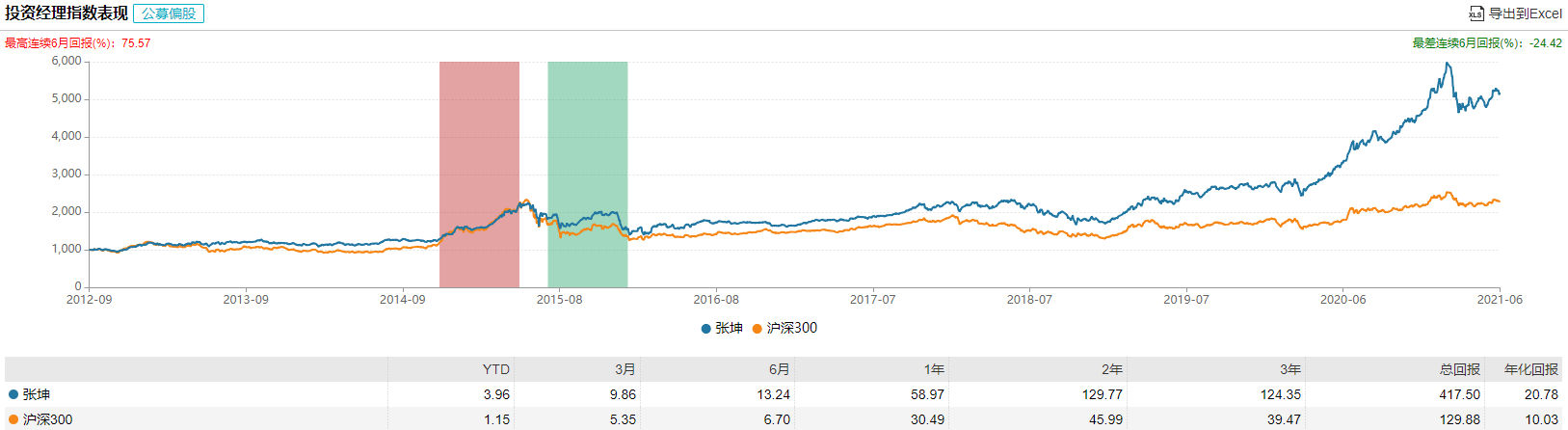

据Wind投资经理指数(公募偏股)显示,自2012年担任基金经理以来,张坤取得了417.5%的回报,最高连续6月回报达75.57%,年化回报达20.78%。(数据来源:Wind,截至2021年6月10日)

(数据来源:Wind,截至2021年6月10日)

张坤是主动权益基金领域首位管理规模超过1000亿的基金经理,不仅在业内名气较大,更是频上热搜,迅速出圈,成为年轻基民的新“爱豆”。

作为坚定的价值投资者,张坤把巴菲特当作自己的偶像。巴菲特认为,价值投资的含义是“买入优秀的企业,分享企业经营的成果。”张坤一直秉承着这一哲学,形成了自己坚定的投资逻辑,坚持自下而上选股,追求投资的高安全边际以及持续稳定的成长性。

张坤的投资风格非常显著,高仓位运行,高持股集中度,持股周期长,换手率低。在选择公司时,张坤的标准是“不想持有十年以上,就不要持有一分钟。” 这一点在白酒股上就有着很好的体现。

张坤对白酒股的重视程度非常之高,自2013年起就持有多只白酒股。以其代表产品为例,综合该产品近5年的季报来看,在前十大重仓股中,目前仍持有两只白酒股,且5年内都没有将其移出前十大重仓股。

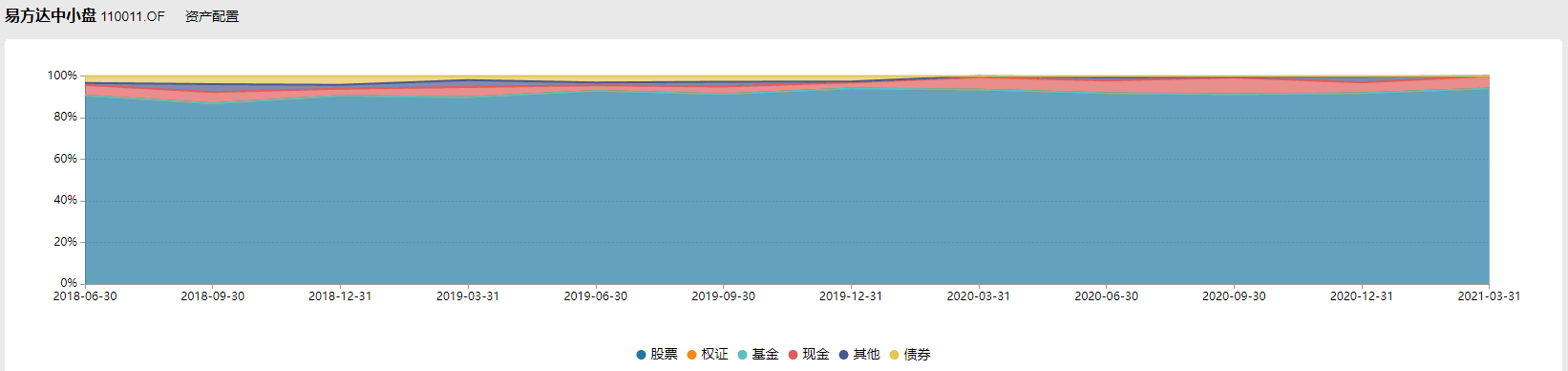

(张坤代表产品近3年资产配置,数据来源:Wind,截至2021年6月10日)

有关个股选择,张坤在一季报中表示,依然长期持有商业模式出色、行业格局清晰、竞争力强的优质公司。

张坤指出,“我们着眼于企业内在价值和长期表现优中选优,力求组合中企业内在价值的总和长期看近似于一条逐步增长的曲线。那样的话,相当于企业的价值每天都以很小的幅度提升。但实际上,股价的波动幅度远超于此。”

在一季报中,张坤还提到,“判断周期性的顶部和底部几乎是不可能的,而相对可行的是,不断审视我们组合中的公司长期创造自由现金流的能力有没有受损。如果没有,只要内在价值能够稳步提升,股价运行中枢提升就是迟早的事情。如果不了解这条内在价值提升曲线的形状和斜率,就很容易用股价曲线来替代内在价值曲线作为指示指标。”

在张坤看来,股价的波动是剧烈的,有时一天都能达到20%,如果心中没有企业内在价值的“锚”,投资就很容易陷入追涨杀跌中。

长期来看,张坤认为,股票市场类似幅度的波动在未来仍会不断出现,而且事先难以预测。但只要企业的内在价值提升,这样的波动就终归是波动,不会造成本金的永久性损失。

而作为管理人,张坤坦言,唯有通过每天不断的研究和积累,不断提高判断企业长期创造自由现金流能力的准确率。

汇添富基金:胡昕炜

胡昕炜,清华大学工学硕士,2011年加入汇添富基金管理股份有限公司,现任基金经理,曾任行业分析师。

目前,胡昕炜在管基金7只,总管理规模约为655亿元,其代表产品任职以来回报达316.87%,排名同类型基金第7。

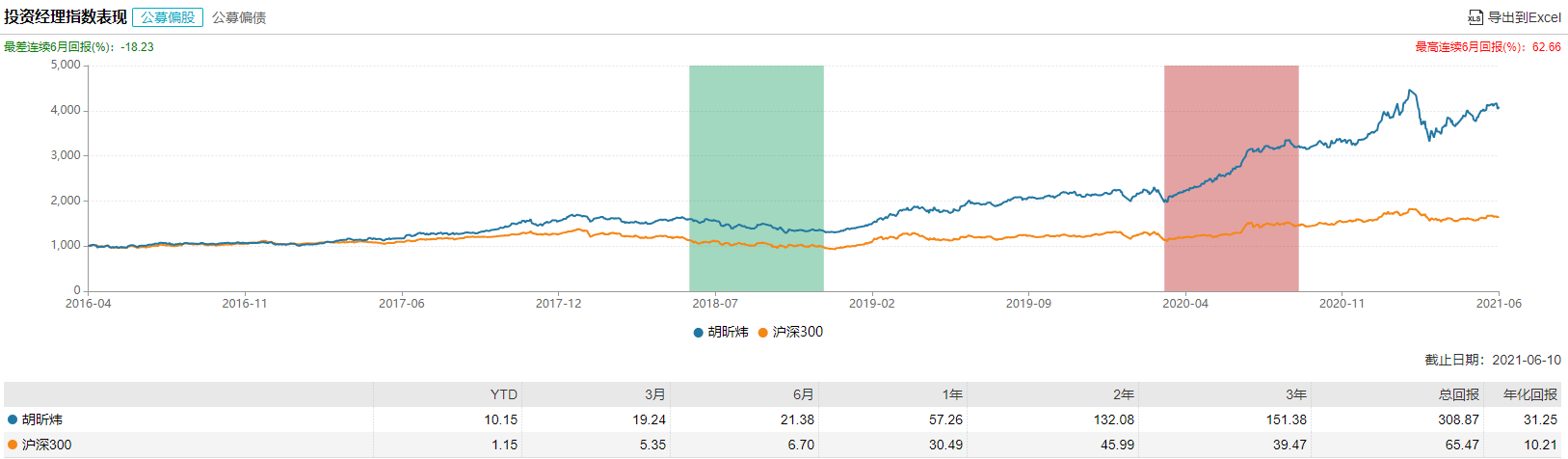

据Wind投资经理指数(公募偏股)显示,自2016年担任基金经理以来,胡昕炜取得了308.87%的回报,最高连续6月回报达62.66%,年化回报达31.25%。(数据来源:Wind,截至2021年6月10日)

(数据来源:Wind,截至2021年6月10日)

作为汇添富基金的中生代基金经理,胡昕炜入行已有10年了。在管理基金时,胡昕炜一直坚持着三条投资原则:合理控制仓位、相对均衡配置资产、紧密跟踪行业和个股的基本面。

胡昕炜在成为基金经理之前,曾在汇添富基金担任了5年的消费行业分析师。如今,在很多人眼中,胡昕炜一直专注于消费行业。但胡昕炜却认为,自己的研究始于消费,却不止于消费,要不断的拓展自己的能力圈,对各个行业更加深入了解。在投资的过程中,胡昕炜也会特别注意对风险的把控,注重买入的成本和控制基金的回撤。

在此前的采访中,胡昕炜曾表示,“投资就是和好生意、好企业一起成长,获得可持续、可复制的投资收益,很多不确定的投机性选择都应该避免。”胡昕炜认为,“在价值回归、估值体系重塑的市场背景下,找到长期、持续创造价值的企业才是投资的‘正道’。”

对于投资思路,胡昕炜认为,投资一定要立足研究,精选价值创造能力最强的“发电厂”式企业。除了商业模式、行业景气度等常规信息,胡昕炜也非常看重对企业管理层能力和诚信度的研究跟踪,因为这很大程度上也反映出企业中长期业绩增长的“前景”。

在胡昕炜的选股体系中,习惯将盈利增速和投资资本回报率(ROIC)两个指标结合起来全面评估企业的价值创造能力。胡昕炜表示,他所青睐的“发电厂”式企业,需具备经营性净现金流远远大于资本开支、自由现金流充足、净资产收益率较高、收入和利润增速处于中高水平等特征,这样才能持续创造价值,并受到市场的认同与追捧。

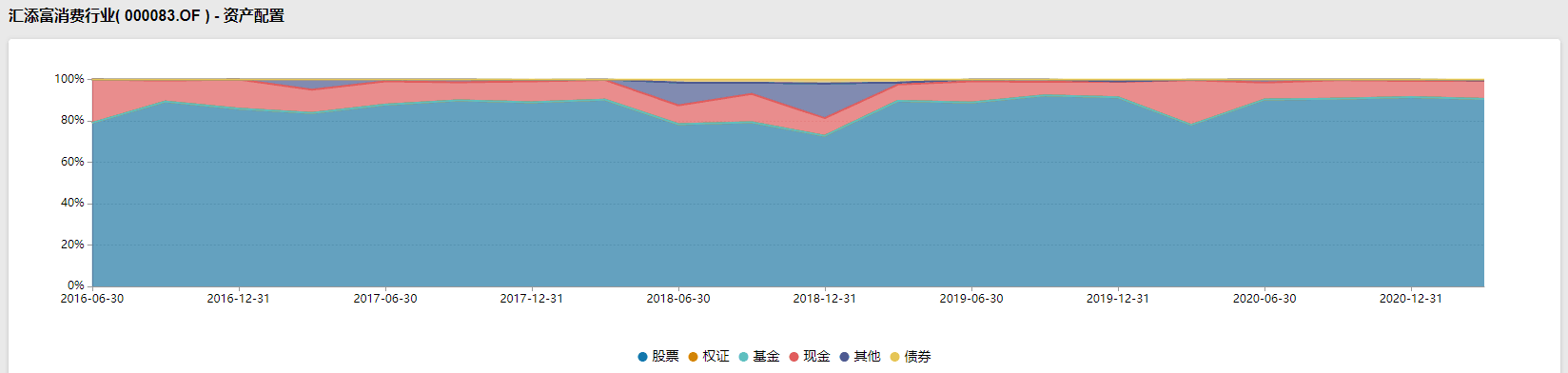

在资产配置方面,以胡昕炜的代表产品为例,近1年来保持高仓位运行,股票仓位控制在90%左右,而持股集中度较过去有所提升,目前稳定在65%左右,相对集中。

(胡昕炜代表产品近5年资产配置,数据来源:Wind,截至2021年6月10日)

(胡昕炜代表产品2021年一季度重仓持股,数据来源:Wind,截至2021年6月10日)

在胡昕炜看来,尽管A股市场和消费板块在2021年一季度都经历了大幅波动,但尽量淡化短期波动,力争聚焦中长期的消费行业发展趋势以及公司的核心竞争力,保持了较为稳定的仓位。尽管这使得组合经历了一定的回撤,但对中长期消费板块的表现充满信心。

利用市场的波动,胡昕炜今年也对组合进行了动态调整。一方面,力争去芜存菁;另一方面,也利用市场下跌布局了一批优质公司。在第一季度,重点投资了食品饮料、家电、旅游免税、医药消费等行业,同时也投资了一些新消费公司以及受益于汽车电动化、智能化发展的公司。

展望未来,胡昕炜表示,将一如既往,勤勉尽责,继续重点投资受益于中国经济增长、受益于消费升级的优质公司,淡化短期波动,着眼于中长期,陪伴质地优秀、管理层卓越的优质公司,分享经济成长和企业发展。

风险提示:基金有风险,投资需谨慎。基金的过往业绩不预示其未来表现。基金研究、分析不构成投资咨询或顾问服务,也不构成对读者或投资者的任何实质性投资建议或承诺。敬请认真阅读《基金合同》、《招募说明书》及相关公告。

2021-10-03 00: 53

2021-10-03 00: 52

2021-10-03 00: 49

2021-10-03 00: 48

2021-10-02 12: 53

2021-10-02 13: 59