本周市场回顾

A股本周先抑后扬,市场风格出现转换

本周市场小幅回调,上证综指下跌1.80%,深证成指跌1.47%,北向资金全周小幅净流出约50亿元,市场抛售以内资为主,本周前期的大跌主要由六月大规模解禁压力下的暂时性资金行为导致。周四、周五市场在科创板带领下企稳反弹。

综合看来,解禁压力下指数全线回调,但是我们认为股市没有大幅下行的基础,后续市场大概率仍以震荡整理为主,市场风格开始出现由消费转向科技股的迹象,行业配置上可相应进行调整。

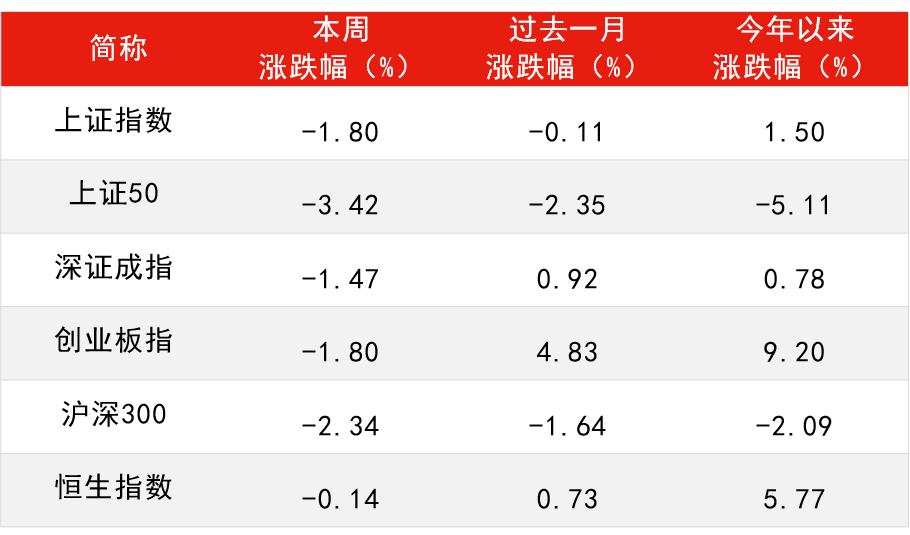

表一:本周各指数涨跌幅

数据来源:Wind,截至2021年6月18日

本周半导体、芯片概念显著走强

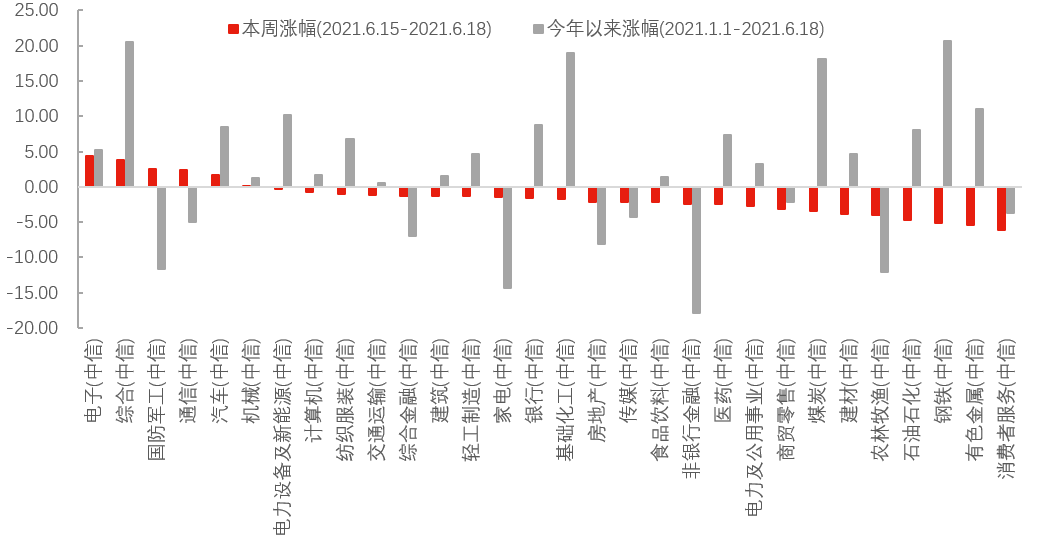

行业方面,周内大部分行业普遍走势较弱。中信一级行业中,本周电子、综合、国防军工涨幅领先,分别上涨4.41%、3.85%、2.51%。消费者服务、有色金属、钢铁跌幅居前,分别下跌6.08%、5.38%、5.19%。

市场风格发生变化,科技股表现强于消费股,同时医药和白酒等主线走弱。此外部分概念股较为活跃,鸿蒙概念持续强势,芯片、半导体概念也在消息面刺激下走强。

图一:本周电子、国防军工、通信领涨

数据来源:Wind,中信一级行业分类,截至2021年6月18日

本周重要数据及事件

5月经济数据整体出现放缓,后续回落速度料可控

国家统计局周三公布的数据显示,5月工业增加值同比增速为8.8%,两年复合增速为6.6%,较4月的6.8%略有回落。5月名义固定资产投资同比增速从上月的10.9%下降至5.5%,两年复合增长4.7%,对比4月的5.7%有所放缓。5月社会消费品零售总额名义同比增速为12.4%,较上月下降,两年复合增速4.5%,较4月略有上升。

闵良超

汇丰晋信首席宏观及策略师

汇丰晋信基金首席宏观及策略师 闵良超 表示,5月经济数据整体呈现放缓。此前主要支撑经济向上的力量为出口和房地产,这两方面往后看都会面临压力。从出口来看,5月边际放缓,一方面有基数的原因,另一方面也有海外供应恢复,国内商品替代效应减弱的影响。后续在商品贸易层面,海外对中国的依赖会继续下降。地产方面,短期看仍有韧性,但政策、信用端等方面下半年都有压力。

整体来看,我们认为,经济可能会放缓,但斜率可控,因基建和消费有较大的空间,之后财政支出增速可能会加快,消费的恢复也可能加速。总体我们判断接下来或是类滞涨的环境,但对投资不会造成太大的影响,因经济回落速度不会太快,通胀大概率也不会失控。

闵良超认为,A股有可能继续区间震荡。考虑到当前的宏观环境,后续投资应以自下而上的选股为主,关注企业的基本面和盈利能力,优选基本面超预期,或者成长性能够覆盖和消化估值的优质上市公司。

美联储释放货币政策正常化信号

北京时间6月17日凌晨2点,美联储召开议息会议。会后公布的点阵图显示,本次有七成以上的美联储官员预计联储会在2023年内加息,若一次加息25个基点,到2023年末,美联储将在当前基础上至少两次加息,加息节奏略显鹰派。但在会后的记者招待会上,联储主席鲍威尔却又释放温和信号,称本次会议谈到了讨论缩减QE,但并非正式讨论。他并未透露缩减QE的具体时间,而是说本次会议未讨论特定年份是否合适加息,加息还在“很遥远的未来”。

汇丰晋信基金首席宏观及策略师 闵良超 认为,此次议息会议释放了货币政策正常化的信号,预计可能最快今年四季度进入缩减QE的程序。但我们也观察到美联储偏鹰的点阵图和偏鸽的会后发言的矛盾之处,因此后续美联储政策大概率会进入一个比较波动的阶段,缩减QE或者加息不太可能一蹴而就,很可能会有反复。

闵良超认为,联储的这一番表态预示了后续利率大概率将边际上行,这可能会封闭权益市场的估值上行空间,未来我们或较难赚到估值扩张的钱,而需要更多赚业绩增长的钱。

但闵良超也表示,联储货币政策正常化不太可能带来市场估值的大幅下杀。一方面,联储已经表态后续正常化的节奏会相对缓慢和可控,会充分考虑市场的预期,因此我们看到美股的表现也相对温和。此外,随着目前疫苗在全球接种,各国经济活动都趋于正常,整体经济基本面依然向好,因此A股的估值同样不存在大幅下行的空间。而对于市场担忧的通胀,闵良超表示虽然大宗商品价格居高不下,但从需求端来看,通胀压力不会很强,这也预示着后续无论是美联储还是中国央行,货币政策的变化节奏都会相对温和。

香港上演芯片大劫案,缺芯潮愈演愈烈

据《香港文汇报》报道,香港屯门6月16日周三下午发生劫案,一物流公司运输的价值约500万港元的高价芯片被劫,侧面反映全球芯片荒愈演愈烈。

陈 平

汇丰晋信科技先锋基金、新动力基金、

创新先锋基金 基金经理 陈平

汇丰晋信科技先锋基金、新动力基金、创新先锋基金 基金经理 陈平 表示,半导体紧缺会导致部分半导体产品涨价以及下游的部分整机(手机、电脑、汽车等)出货量下调。目前总体来说影响可控。这种紧缺会随着海外产能的逐渐恢复而得到缓解。我们认为,涨价不是投资半导体的主线逻辑,出量、市占率持续提升才是。

半导体的主线逻辑主要是三点:1.行业空间巨大,全球每年5000亿的市场规模,且目前处于5G和新能源汽车的初期,这个市场空间还在快速增加。2.中国市占率极低,大量领域、环节的市占率都是个位数乃至空白。3.未来市占率确定性提升。贸易摩擦给中国半导体发展带来战略机遇,很多领域的国产化市占率已经明显开始提升,且未来有望保持持续提升的趋势。这是一个5-10年的大趋势。

未来中国的半导体行业将保持持续的高成长,尽管中间股价可能会出现波动,但长期投资仍有望带来可观的收益。

本文件所提供之任何信息仅供阅读者参考,既不构成未来本公司管理之基金进行投资决策之必然依据,亦不构成对阅读者或投资者的任何实质性投资建议或承诺。本公司并不保证本文件所载文字及数据的准确性及完整性,也不对因此导致的任何第三方投资后果承担法律责任。

2021-06-18 21: 31

2021-06-18 21: 29

2021-06-18 21: 27

2021-06-18 08: 39

2021-06-18 19: 44

2021-06-18 18: 48