公募基金行业里再添总经理级别的基金经理。

近日,随着汇泉策略优选混合基金正式对外发布招募说明书,阔别公募基金近三年时间的梁永强以拟任基金经理的身份正式回归投研一线,开启他本人的第二段总经理兼基金经理的职业生涯。汇泉首只公募产品——汇泉策略优选也配备了由两位创始合伙人联袂打造的双基金经理的实力阵容。

公开资料显示,梁永强是业内为数不多的荣获多个奖项的总经理级别的基金经理。当年作为华商三剑客代表人物,在2010年将公募一哥王亚伟拉下马,荣获股基冠军。而量化背景出身的杨宇亦是资深基金经理,两位二十年沙场老将,共同操刀管理一只公募产品,业内罕见。

据记者了解,未来汇泉投研体系将致力于打造业内首个将主动投资和量化投资深度融合的,以价值成长为核心要素的投资框架体系,旨在积极获取超额回报的同时,严格通过量化手段控制回撤。对于该类量化加持的主动权益基金的投资业绩,市场亦抱有极大的期待。

去年6月汇泉基金获批设立,梁永强出任汇泉基金总经理,如今随着他上任基金经理,基金行业内总经理亲自管理基金的人数增至7人之多。

在业内人士看来,从管理角度上看,长期跟投资打交道的高管,容易保持对市场的敏感度及前瞻性,更能把握基金公司整体的战略布局方向,不过具体到管理基金产品,无论是谁担任基金经理,最终还是以长期业绩说话。

总经理级基金经理重返投资一线

公募基金再迎总经理级基金经理“首秀”。

近日,汇泉策略优选混合基金发布招募说明书,该基金的拟任基金经理也随之亮相,据招募说明书介绍,前华商基金总经理兼基金经理梁永强,再次以总经理及基金经理的双重身份回归。

公告显示,梁永强曾历任华商基金投资管理部副总经理、量化投资部总经理、公司副总经理、公司总经理。现任汇泉基金总经理。

梁永强在业内称得上是一位具有话题性的总经理,也是一位管理基金投资年限接近10年的公募老将,回顾他14年的华商岁月,经历过高峰低谷,

2004年7月,梁永强作为筹备组成员加盟华商基金。2008年9月,梁永强与后来一起出任公司投资管理部副总经理的庄涛,一同出任华商盛世成长基金经理,2010年,华商盛世成长更以7个百分点的优势超越王亚伟执掌的华夏大盘,问鼎年度偏股基金冠军宝座。但也有一段时光,曾因重仓板块阶段性表现不佳承受过压力。

谈及此次重拾总经理及基金经理的双重身份,梁永强表示并非刻意为之。“此前多年一直在华商基金担任基金经理,之后根据公司安排接过了总经理的职责,但是从当时各方面情况来看,并不适合立即卸任基金经理;如今以创始合伙人身份加入汇泉基金,对于新基金公司而言,业绩是唯一核心竞争力,这也要求公司将最好的资源投入到最初发行的几只产品中,全力做好业绩并打造公司品牌,因此又接任了汇泉基金首只产品。”

尽管离开公募基金几年时间,远离了行业,但并未停止对投资的思考。“近三年时间也在反思并迭代自己的投研框架。”梁永强表示,例如,在持仓集中度及换手率方面,未来会更均衡地考量,使之与公募基金客户结构及资金的负债久期相匹配。

下半年关注五大投资领域

基金招募说明书显示,汇泉策略优选的投资目标是在严格控制投资组合风险的前提下,通过积极主动的资产配置和投资管理,追求超越基金业绩比较基准的投资回报和基金资产的长期稳健增值。

在个股选择上,将采用自上而下和自下而上相结合的积极选股策略,采用主动和量化相融合的方法对个股投资价值进行评估,重点关注具有长期竞争力和成长潜力的个股投资机会。

据介绍,梁永强未来将负责基金的主动投资部分,汇泉策略优选另外一个基金经理——杨宇则负责量化投资,通过量化的方法协助进行股票池的精选以及实时的追踪,避免踩雷风险,实现量化护航。同时,量化投资模型还可以将整个投资过程进行解构,从宏观配置、到中观风格、再到微观个股,将历史规律进行不同维度的拆分和总结,协助主动基金经理做好回撤管理和控制等纪律性约束。

谈及下半年A股市场,梁永强表示,近期,随着半年报业绩预告逐渐披露,在高景气度行业中业绩延续高增长或者超预期的个股可能会有更大弹性空间。站在中长期角度看,近期金融监管高层在陆家嘴论坛表态,股票和债券是高层最认可的两大方向,下半年行情可能比市场预期要好。

未来一段时间,他将关注几个投资领域:一是AI应用、芯片、新材料、国产软件和军工及高端设备等细分领域中的长期投资机会;二是关注光伏、储能、智能电网、新能源汽车等能源领域;三是关注免税消费、创新药及医疗保健、食品饮料等关系国计民生的行业机会。此外,还会关注数据网络、数字货币等领域,以及龙头券商以及科技赋能的金融领域的机会。

他也坦诚分享曾给自己带来过争议的军工板块的投资看法。在他看来,目前很多创新的源头,包括芯片技术、新材料等最开始的应用都是在军工行业,未来还会继续关注军民融合带来的投资机会,将军工作为科技领域的一个细分赛道来关注。

多家公募总经理兼任基金经理

除了汇泉基金总经理梁永强,还有多家基金公司总经理在任期间依然管理基金产品。

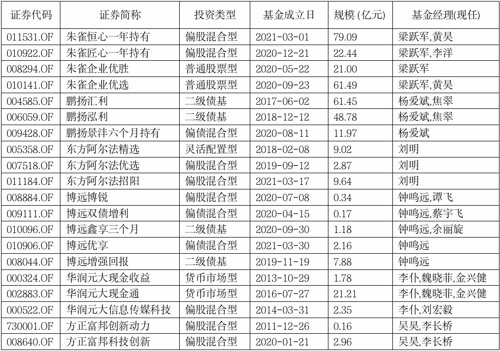

据Wind统计显示,截至6月18日,当前有6家基金公司总经理合计在管20只基金产品,合计管理规模达367.93亿元。

其中,鹏扬基金总经理杨爱斌和朱雀基金总经理梁跃军二人的管理规模均超过了100亿元。

杨爱斌目前管理鹏扬汇利、鹏扬泓利、鹏扬景沣六个月持有等3只基金。截至今年一季度末,这三只“固收+”基金合计规模达122.19亿元。除了前两只是跟另一位基金经理共同管理外,鹏扬景沣六个月持有是由他独自管理。Wind显示,截至上周五,该基金今年以来累计收益率为4.52%,在同类产品中位列前10%。

杨爱斌自1999年开始债券投资,具备20多年债券投资经验,先后在中国平安投资管理中心担任组合管理部副总经理、华夏基金总经理助理、固定收益总监,管理固定收益资产规模最高达1100亿。

梁跃军是4只偏股基金的基金经理,合计管理规模达184.03亿元。其中,除了朱雀恒心一年持有、朱雀匠心一年持有、朱雀企业优选是跟其他基金经理共同管理,他还独自管理朱雀企业优胜,该基金近一年累计收益率为57.21%,位居同类产品前20%。截至一季度末,朱雀基金旗下共7只基金,合计资产规模为282.42亿元,仅梁跃军一人便撑起了过半江山。

公开资料显示, 梁跃军具有近15年证券从业经历,此前曾就职招商银行北京分行、西南证券、大通证券、西部证券、上海朱雀投资发展中心(有限合伙)、朱雀股权投资管理有限公司。

截至今年一季度末,东方阿尔法基金旗下有4只基金,资产规模为46.73亿元。总经理刘明是其中3只权益基金的基金经理,且均由他一人管理,合计管理规模21.52亿元。公开资料显示,刘明曾任厦门证券鷺江营业部总经理、厦门产权交易中心副总经理、香港时富金融服务集团投资经理,后历任大成基金经理、大成基金助理总经理、股票投资决策委员会主席。

截至一季度末,博远基金旗下有5只基金,资产规模为11.73亿元。总经理钟鸣远是这5只基金的基金经理。除了博远博锐、博远双债增利、博远鑫享三个月是跟其他基金经理共同管理,博远优享和博远增强回报由他独自管理。从基金类型看,除了一只偏股基金,其余均为固收+概念基金。钟鸣远拥有22年固收投资研究经验,此前曾任易方达基金固定收益总部总经理兼基金经理、大成基金副总经理。

此外,华润元大基金总经理李仆和方正富邦基金总经理李长桥也兼任过基金经理。

(数据来源:Wind,截至今年一季度末)

值得一提的是,除了上述6位总经理,泓德基金总经理王德晓曾于泓德优选成长成立的头半年担任基金经理,后由王克玉管理。此外,据了解,睿远基金总经理陈光明虽然并不管理公募基金,但目前依然在管专户产品。

高管兼任基金经理投资与管理如何平衡?

实际上,除了上述依然战斗在投资一线的总经理,当前公募基金公司中也有不少总经理出身投研背景。

比如,汇添富基金总经理张晖、富国基金总经理陈戈、嘉实基金总经理经雷、景顺长城总经理康乐、兴全基金总经理庄园芳、海富通基金任志强、大成基金谭晓冈、创金合信总经理苏彦祝等。

对于投资与管理的关系,一位投资出身的基金公司高管表示,长期跟投资打交道的高管,相对容易保持对市场的敏感度和前瞻性,更能积极把握和紧跟市场的创新方向。这样在管理公司过程中,对于大的战略布局和方向的把握上,不会出现大的偏差和问题。同时,在战术层面上,也容易选择适合公司发展的机会,并把握住业务发展过程中带来的机会。

另据某基金公司董事长表示,作为资产管理机构,核心风险便是市场风险,而市场风险的核心便是投资,高管对于投资越熟悉、越了解,管理就会越专业,也就更能够把握住风险与收益之间的平衡。

在上述董事长看来,投资背景出身的高管跟前线投资人员更容易产生共鸣,且在管理公司过程中,也更容易找到关键下手处。

一位基金公司人士也称,相比部分股东方指派而来总经理,从公司内部投研及市场两个条线升任的总经理相对专业,这样的人才往往更能准确把握基金公司发展方向。

不过,公司高管兼任基金经理,在投资与管理之间又该如何平衡呢?

“在小而新的基金公司中,人员储备本本就不足,具有资深投研实力的总经理在公司发展初期管理基金理所当然。但也有总经理出任基金经理主要是为了近距离接触了解投研,并及时把握市场变化。”有业内人士表示。

不过,上述业内人士同时认为,公司高管兼任基金经理,对个人的精力和能力都是很大的考验,尤其是随着公司规模越来越大,很难二者兼顾。“一来投研之外的行政性事务会占用不少时间和精力,二来高管和基金经理的能力要求大多时候并不同频,比如基金经理更需要专注度,而高管的宽广度要求较高。”

值得一提的是,近年来不少基金经理因为投资业绩优秀,而被“加官”,比如,今年4月,华夏基金郑煜、蔡向阳、孙彬三位基金经理已晋升为该公司副总经理;3月,景顺长城基金的刘彦春也晋升为该公司副总经理;今年1月,鹏华基金宣布王宗合、梁浩新任该公司副总经理。此外,去年易方达基金先后任命张坤、胡剑、张清华、冯波、陈皓等多位基金经理为该公司副总经理。尤其是2020年以来,基金公司为了留住优秀人才,“投而优则仕”的情况更为频繁。无论怎样,投研背景出身的高管兼基金经理,最终业绩还是王道。

2021-06-22 19: 53

2021-06-23 00: 11

2021-06-23 08: 57

2021-06-23 12: 55

2021-06-23 09: 18

2021-06-23 09: 14