昔日A股的“小甜甜”成了“牛夫人”?

白酒跌、科技涨,几乎成了近期A股的主旋律,而这一旋律在A股市场已许久未见。6月23日,白酒龙头贵州茅台罕见遭遇6连跌,市值4000亿的山西汾酒暴跌超8%,其他消费股也非常疲软,而半导体为代表的科技股却持续强势,很显然A股市场的风格正在发生巨变。

而这种风格下,昔日顶流基金经理们大幅“掉队”,爱“喝酒”、爱消费的张坤、刘彦春掌管的基金业绩遭遇滑铁卢,而业绩表现较好的基金的风格主要集中在顺周期、医疗健康、半导体、中盘股等领域。

相比目前的市场风格而言,投资者显然更关心,后续市场风格将如何演绎?科技股、成长股这一轮行情将持续到何时?

A股巨变:茅台六连跌,半导体狂掀涨停潮

风水轮流转,现在似乎轮到了科技股。

6月23日的行情,几乎是这一段时间以来A股风格的一个缩影。科技股、次新股、中小票都在狂飙,而消费类的抱团股却萎靡不振。截至当天收盘,半导体、锂电池产业链涨幅强劲,十多只概念板块涨幅超过3%,且从5日涨跌幅来看,部分科技板块的涨幅甚至超过15%。

从个股涨幅来看,国科微、阿石创等斩获20%的涨停板,富瀚微、全志科技、晶瑞股份、长川科技等多股涨幅超过10%。此外,中环股份、韦尔股份、士兰微、汇顶科技、北方华创、长电科技等超500亿市值的公司涨幅均超过6%,部分个股5天涨幅超过30%。

另外,次新股的表现也非常亮眼,当天上市的纳微科技(688690)单日暴涨近13倍,换手率超过80%;此前的东鹏饮料也备受资金追捧。

而行情的另一边却非常冷清,以白酒为代表的消费类板块持续走弱。其中,白酒龙头贵州茅台遭遇6连跌,再度跌至2000元关口;市值4000亿的山西汾酒更是放量暴跌超8%;乳业龙头伊利股份非常弱势,正在逼近这一轮回调的低点;酱油龙头海天味业仍处于下跌通道,走势较弱;家电龙头美的集团盘中一度创下这一轮回调的新低,随后稍稍反弹;保险龙头中国平安更是连续破位大跌……

很明显可以看出,当前A股市场的风格轮动更偏向科技类的中小盘股,而此前慢牛的消费巨头们却受到了冷落,中小市值个股的赚钱效应正在放大。

从资金的角度也可以感受到近期A股市场的热度,6月23日A股的成交金额再度突破1万亿,这已是连续4个交易日维持在万亿级的水平。而6月以来的16个交易日中,有9个交易日的成交金额超过万亿。

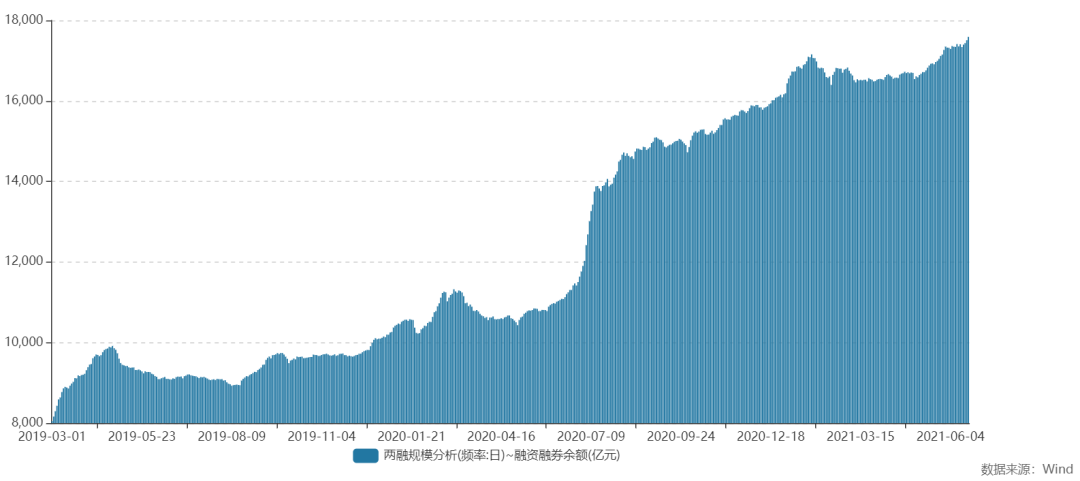

另外,A股的场内杠杆资金也非常活跃。截至6月22日,A股融资融券余额为17590.94亿元,较前一交易日增加83.31亿元,再度创出近期的新高。

科技股正是杠杆资金大幅加仓的主要目标,6月以来,九联科技、精达股份、龙软科技、科蓝软件、润和软件等13只个股的融资余额增幅超过100%。在杠杆资金的炒作下,上述个股股价都出现了较为明显的涨幅。

“公募一哥”也扛不住?蔡蒿松却赚嗨了

A股每一次的风格转变,都是对公募基金经理的考验,这一次也不例外。

目前市场的风格,或多或少令偏爱白酒、消费股和低估值的基金经理们不太好受。以“公募一哥”张坤为例,其管理的易方达蓝筹精选、易方达中小盘的业绩表现已明显掉队,在同类型基金中排名分别为2045名、3931名,其中易方达中小盘的今年仍未翻红,跌幅为3.55%。

截至2021年一季度末,易方达蓝筹精选的前十大重仓股中,白酒股占据了4个席位,第一大重仓股为五粮液,贵州茅台、泸州老窖和洋河股份分别位居第三、六、七位。

另一位“爱喝酒”的千亿级基金经理刘彦春掌管的基金业绩排名也非常靠后。今年以来,其管理的6只基金产品收益率均未跑赢上证指数2.43%的涨幅。

其他顶流基金经理在今年的表现都较为一般,规模超过200亿的基金中,业绩表现较好的基金的风格主要集中在医疗健康、半导体、中盘股等领域。

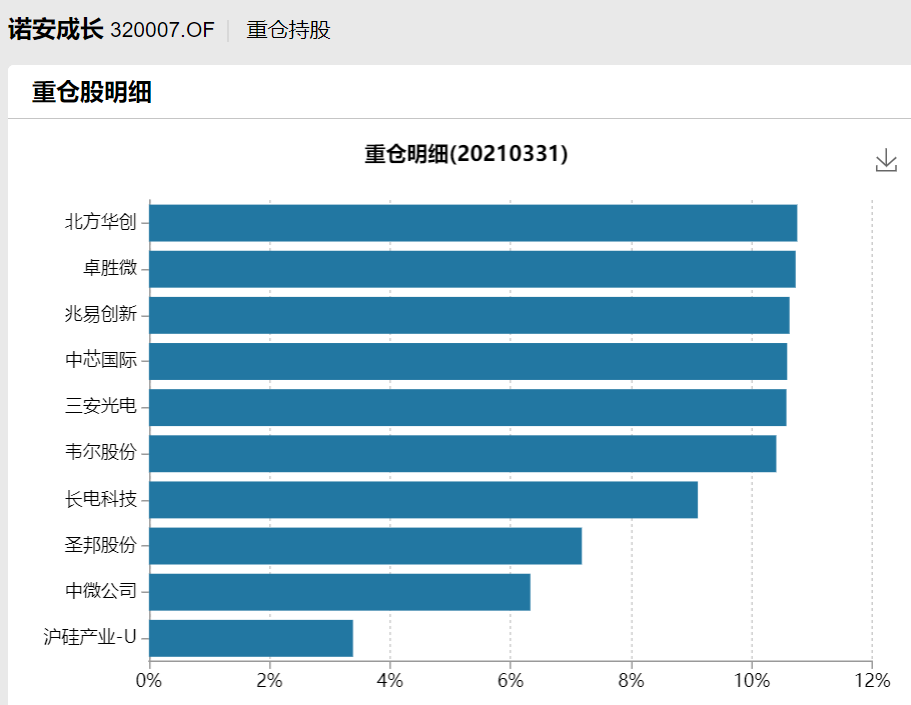

以蔡蒿松掌管的诺安成长为例,今年以来的涨幅已达到16.71%,其前十大重仓股几乎都是半导体行业的龙头企业,北方华创系第一大重仓股,6月23日大涨超7%,刷新了历史高点,其他重仓股近期的走势也非常强势。

相比前两年的“以大为美”、“机构抱团”,当前A股风格更加偏向中小市值,这也意味着,中小型基金有了更多逆袭的机会。据Wind数据显示,截至6月22日,收益率排名前20的主动权益基金中,有13只规模未超过10亿元,仓位多集中在顺周期板块、医疗医药、新能源、半导体等领域。

目前业绩排名前三位的分别是宝盈优势产业、广发多因子、广发价值领先A,今年以来的收益率分别为45.77%、44.9%、41.47%,基金规模分别为1.49亿元、8.52亿元、45.87亿元。

这一轮科技股行情,将持续多久?

相比目前的市场风格而言,投资者显然更关心,后续市场风格将如何演绎?科技股、成长股这一轮行情将持续到何时?

有分析人士对券商中国记者表示,今年年初核心资产的那一轮暴跌,正是A股市场风格转变的最强信号,归根结底还是因为核心资产的估值过高,机构抱团过于拥挤,相比未来的业绩增速,核心资产的性价比偏低,这种情况或将延续到三季度。

以白酒行业为例,目前贵州茅台、五粮液、泸州老窖的最新估值(TTM)分别为53.8倍、52.3倍、51.2倍,而这三家今年业绩的目标增速分别为10.5%、双位数增长、15%以上,尽管业绩确定性较高,但性价比并不高。

而另一边,中市值的科技股的业绩增速正在提升,自今年二季度以来,全球“缺芯”潮愈演愈烈,使得以半导体为主的科技行业的景气度非常高,业绩增速、成长性要明显优于以白酒为代表的消费股。

其实,从宏观经济周期来看,也是一样的道理。当经济处在下行周期时,中小型公司抵御风险的能力更差,而大型公司则拥有更加稳定的业绩,这正是前两年的市场风格;而经济处在上行周期时,中小型公司的增速往往会超预期,而相比之下,大型公司的业绩增速则落于下风,这或许是今年以来A股风格转变的主要原因。

2021年的交易时钟即将进入三季度,正值A股半年报公布季和需求旺季,中小市值的成长型公司可能会继续受到追捧。

招商证券认为,在内外需共振的背景下,A股盈利将保持高位,外需导向或供给受限的中国优势制造有望有超预期的业绩表现,A股三季度的风格仍将偏中小、偏成长,行业主要集中在电子、化工、新能源、汽车等的细分领域。

招商证券表示,在半年报盈利高增背景下,第三季度投资者将更倾向于在中小、二三线标的中去挖掘有长期成长逻辑、赛道较好和管理改善的标的。

中金公司在2021年下半年宏观策略展望报告中也指出,下半年市场可能更加关注增长的持续性以及可能的政策调整,市场风格上有望逐步重回偏“成长”风格,配置层面上建议“轻指数、重结构、偏成长”。

2021-06-24 00: 21

2021-06-24 08: 58

2021-06-24 13: 02

2021-06-24 12: 35

2021-06-24 10: 36

2021-06-24 10: 30