美国自去年三月以来大量“印钞”, 根据6月10日美联储公布的数据显示,美联储的资产负债表首次超过了8万亿美元,也就是说从去年疫情爆发以来,美国一年多的时间轻松印了四万亿美元,美联储总资产已经实现翻倍。

全球央行集体也开启了多轮的“货币大放水”,根据彭博数据,仅全球四大行——美联储、欧洲央行、日本央行和英国央行2020年在量化宽松政策上就投入了5.6万亿美元。相比之下,中国的货币放水则比较克制。2020年1月至今年5月末,中国央行的资产负债仅从37.3万亿小幅增长至38.7万亿。

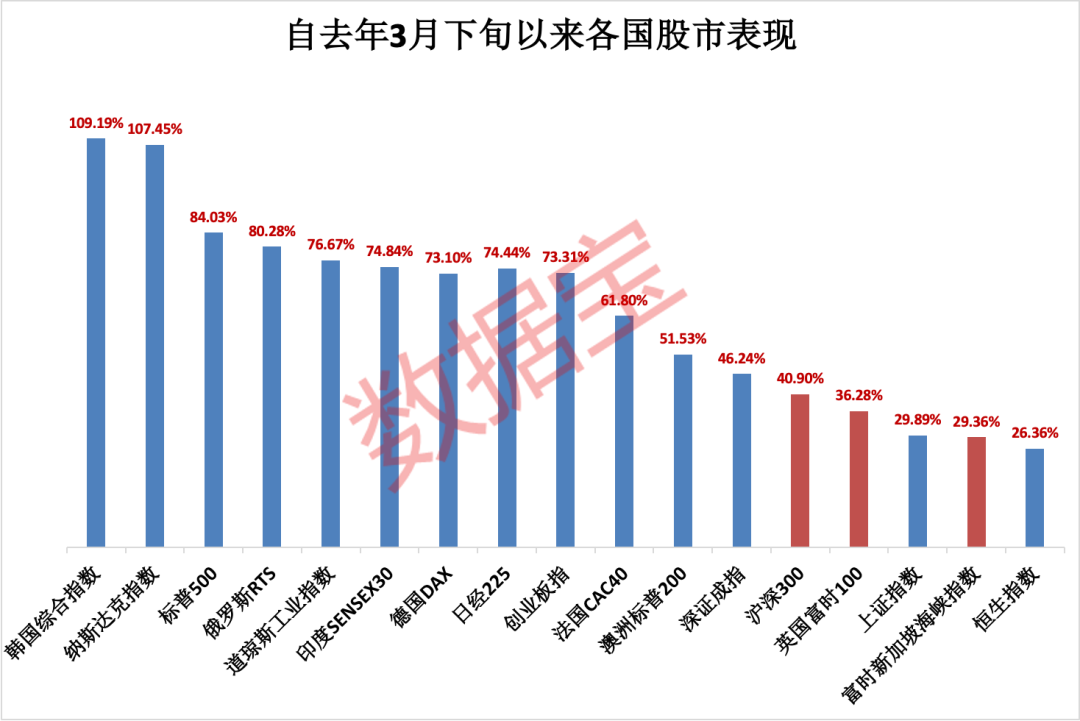

全球股市强劲复苏 韩国综指涨幅位居全球第一

随着全球央行的快速政策响应和广泛的财政刺激措施,极大地提振了市场信心,流入股市的资金日益增多,由疫情引发的全球股市震荡得以缓解。

A股方面在2020年初因疫情大跌之后,于3月24日开始随着资金流动性回暖一路复苏走强。上证指数在7月1日到13日的9个交易日中从3000点左右涨到3458点,创新高的同时超过了2020年疫情前的3127高点,也超过了2019年4月的高点,不到4个月时间,A股收复失地。

美股也在3月24日后开始复苏走强,但相比之下复苏速度稍慢,道指虽然在9月2日达到高点29100点,但没有恢复到疫情前的高点。

各国央行货币大放水的刺激下,全球多个国家的股市接连收复失地,收获了亮眼的涨幅。以去年3月23日中美股市同步复苏的时间为起点计算,截至目前,韩国综指和美股纳斯达克指数均实现了翻倍的涨幅。

涨幅最大的是韩国综指,累计收获108.4%的涨幅,如果截至到2020年末,韩国综指累计上涨83.47%,仅次于美股纳指。韩国股市的走强主要是由于韩国国会在2019年8月疫情未爆发之时就已经紧急通过2019年补充预算案,支持政府的财政刺激措施,且在疫情爆发后,又追加了52亿美元预算以及160亿美元的支持性措施,且在后续的经济恢复期内多次降息。货币宽松背景下,韩国散户股票净买入规模突破历史记录,创下 2018 年历史最高纪录的 6 倍之多。

如果按照股指回升到疫情前高位来判断各国股市的复苏速度,中国、韩国、印度和日本的股市复苏效率居前,均在去年11月或之前就恢复。俄罗斯、法国、澳洲均在今年才恢复至疫情前高位,英国和新加坡的股指虽然累计上涨30%左右,至今仍未恢复至疫情前水平,其中英国富时100指数在2020年全年累计收跌14%,创2008年以来最差表现。

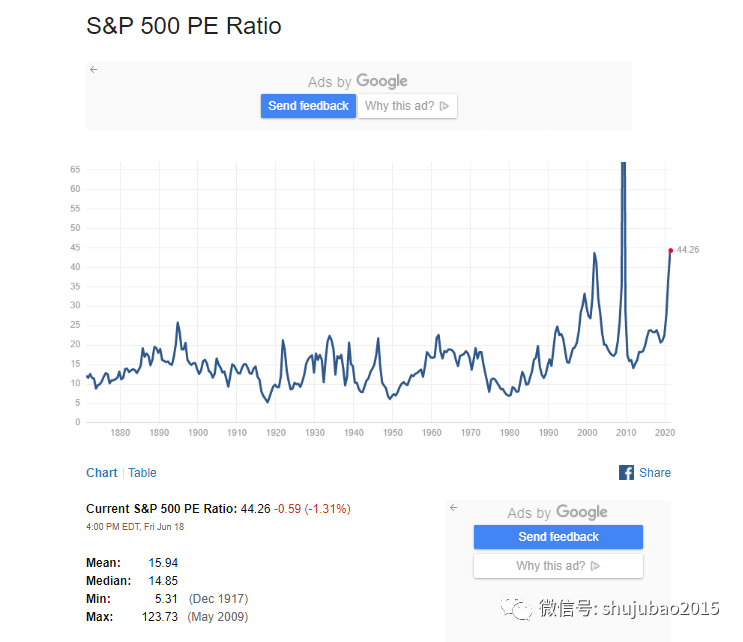

美股位于有史以来第三大泡沫区域

不可否认的事实是,资金大放水对于股市来说是一把双刃剑。过多的资金流入市场,将会引发泡沫风险,这些虚高的泡沫最终将在政府应对通胀的过程中一一破灭。就股市方面来说,恐高的资金将从股市中大幅流出,引发股市杀跌。

从目前的估值来看,美股已经处于较高位置。以标普500为例,目前标普500的市盈率处于44.26倍左右的位置,而历史中位数是14.85倍。标普500的市盈率已经超过了崩盘前1999年的34倍市盈率,仅次于2002年互联网泡沫后的46倍,以及2008年次贷危机时期的100倍,成为了美股有史以来第三大泡沫区域。近期美股道琼斯工业指数的10连跌也体现了市场对泡沫破裂的担忧。

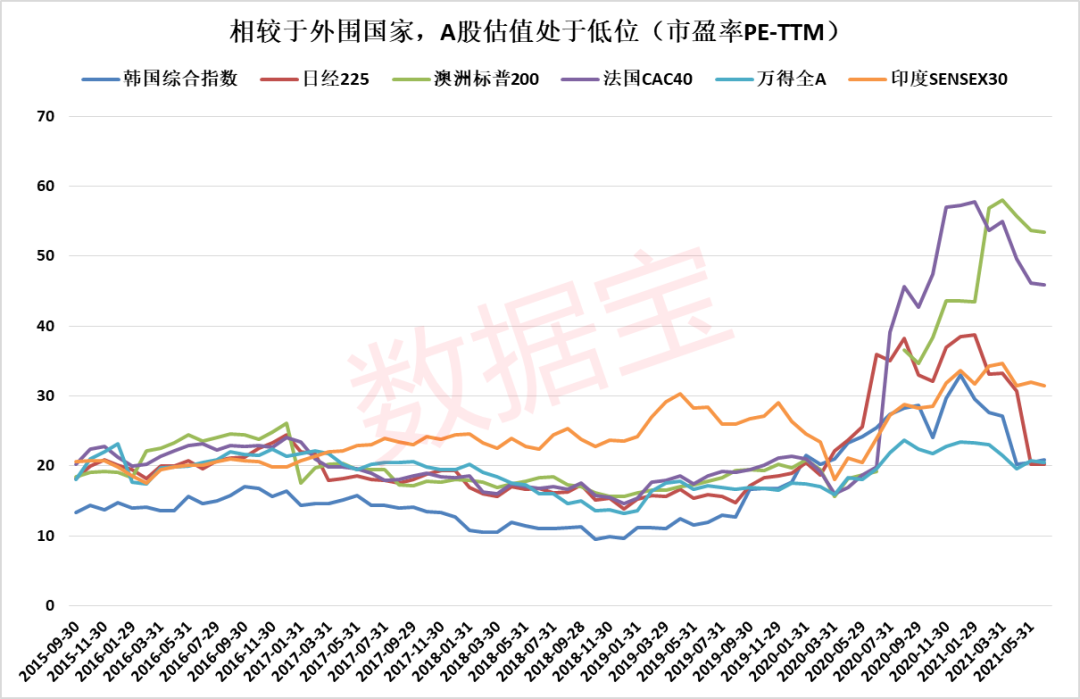

相比之下,A股的估值目前虽处于上行阶段,但处于近一年内较低位置,截至2021年6月23日,最新全A市盈率为20.53倍,与近20年的估值数据相比,处于低位。与除美国之外的多个外围国家相比,A股估值也处于低位。

A股估值没有迅速膨胀,主要是受益于经济复苏较快且强于预期,在外围国家大幅放水的背景下,我国央行保持了相当的克制,同时保障经济温和的增长。

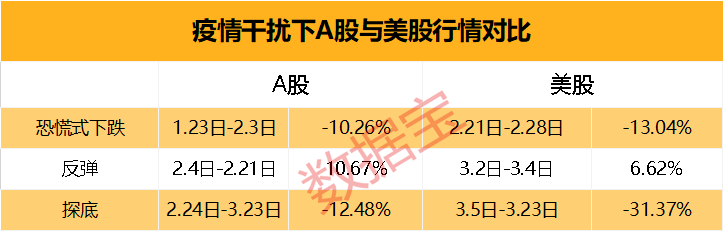

美股恐慌杀跌程度远超A股

2020年随着新冠疫情爆发,全球经济受到影响。股票市场作为经济的晴雨表,迅速有了反应。以美股作为外围市场的代表,根据A股和美股当时的行情数据,可以浅略的看出在疫情的影响下,A股和美股不同的波动反应。

A股方面,在1月23日武汉封城的当天,上证指数拉下一根长阴线,下跌2.75%。疫情在春节期间持续发酵,节后2月3日开盘首日,上证指数大跌7.72%。随着2月3日中国人民银行宣布开展1.2万亿元公开市场操作投放流动性。A股因疫情而恐慌下跌的阶段得以终止,持续时长为2个交易日,累计下跌幅度超过10%。

美股方面,由于病毒在世界范围内传播,引发投资者担忧,美股2月21日出现盘中大跳水,22日大幅砸盘,这波连续下跌一直持续了5个交易日至28日,累计跌幅超过13%。

在疫情引发的恐慌式下跌之后,A股和美股都迎来了反弹,显而易见的是,A股的反弹较美股来说强劲许多。美股只维持了3天的累计6.6%的反弹,A股则从2月4日开始一直持续到2月21日,14个交易日累计反弹11%。

在这波反弹之后,美股和A股均出现了下跌探底的趋势,A股在3月19日下探至最低点2646.80点,创2019年二季度以来的新低。相比之下,在3月份,美股发生了4次熔断,历史上美股一共也只发生过5次熔断,上一次发生美股熔断还是在1997年,道琼斯指数在3月23日跌至18212.65点,为2017年2月以来的最低点。

整体来看,从疫情引起的下探结束,道指累计跌幅超过36%,A股累计跌幅超12%。由此来看,美国疫情对于美国股市的冲击要远大于中国疫情对于中国股市的冲击,也许这也是美国进行货币大幅放水的原因之一。

机构后市研判,金融股值得期待

股市逃离不了经济周期与政策周期的,上周的议息会议上,美联储明显上调了今年的通胀预期,虽然重申通胀上升主要来自暂时的因素,但释放了2年后、即2023年有可能加息不止一次的信号。

综合各机构对后市的研判来看,货币政策后续大概率存在进一步收紧的空间。食品领域的通胀在额外增加中国通胀的弹性,且中国制造业的高占比决定了在全球面对贸易品的同等幅度的通胀时,中国的名义增长率会提升得更快,因此中国的资产回报率相对于外围市场来说的优势更加明显。考虑到后市即将面临内外需求可能转弱,以及外部货币流动性冲击等因素,防御性行业的投资价值得以凸显,大盘价值风格有望回归。

在货币超发引发通胀的大环境下,相较于负回报代价的现金类资产来说,黄金和股票等也许能帮投资者实现保值甚至增值。即使后续政府加息应对通胀,对于高估值、高成长的股票将会产生一定利空,而受益于利率上行的银行、保险等金融股则会受益。

美股方面,金融板块一扫上周以来的颓势,在周一强势反弹,遥遥领涨大盘。市面上猜测,再通胀交易重获青睐,或许投资者已经消化了美联储的紧缩信号,修正了悲观预期。按照wind美股金融股的分类,板块内1912只股中超六成金融股的股价自去年3月美国“印钞”以来均录得上涨,包括富国银行、美国银行、摩根士丹利、高盛、花旗、摩根大通在内的近700股在区间内实现股价翻倍甚至翻几倍上涨,大幅跑赢道指、纳指、标普500的涨幅。

从今年的行情表现来看,中概股成为“香饽饽”,美股金融股中,涨幅前五名均是中概股,分别是小赢科技、360 DIGITECH、信也科技、富途控股和老虎证券,今年年内累计涨幅均在200%之上。

证券时报·数据宝统计,排除可能被实施退市风险警示的个股外,A股中金融板块共有126只股。这126股中有超五成个股股价自去年3月下旬A股全面复苏以来实现上涨。如果按照区间自最低价的涨幅来看,126只股在此区间内均实现了上涨。

从A股金融股整体的和个股的行情表现来看,与美股金融股相比,A股金融股的表现相对较平淡,且从文章中各国股市表现图可以看出,A股整体涨幅并不算高,这也间接可以说明通胀对A股股市的冲击有限,A股也并没有因货币超发而全面泡沫化,其投资安全性是有所保障的。

长远来看,金融板块拥有低估值、高股息率的优势使得它们一直是A股价值型品种的代表,也是社保基金等长线资金愿意相守的“长期股息”。A股金融板块长期处于低估状态,126只金融股的滚动市盈率中值仅约13倍。其中北京银行、中国银行、贵阳银行和交通银行滚动市盈率均不足5倍。将机构预测的最高目标价与最新股价相比,浦发银行、光大银行、兴业银行、中国太保、南京银行、中国平安、建设银行和常熟银行的乐观上涨空间均超50%。

此外,金融股近期也确实迎来利好,工行三年期大额存单利率从3.85%直接下调到3.25%。此外,一年期、二年期的存款产品也将全部下调利率。不仅利好银行股,对整个A股也是大利好,降息会倒逼存款搬家,楼市处于高压调控,资金进入股市的意愿充足。

声明:数据宝所有资讯内容不构成投资建议,股市有风险,投资需谨慎。

2021-06-24 12: 35

2021-06-24 10: 36

2021-06-24 10: 30

2021-06-24 10: 26

2021-06-24 10: 23

2021-06-24 09: 26