6月30日,半导体板块掀起涨停潮。富满电子 (300671)、中来股份(300393)、芯朋微电(688508)、金辰股份(603396)、华微电子 (600360)等涨停。气派科技(688216)、力芯微(688601)、中颖电子 (300327)、芯源微(688037)、圣邦股份 (300661)等跟涨。

消息面上,多家半导体芯片企业发布半年报业绩预告,表现亮眼。

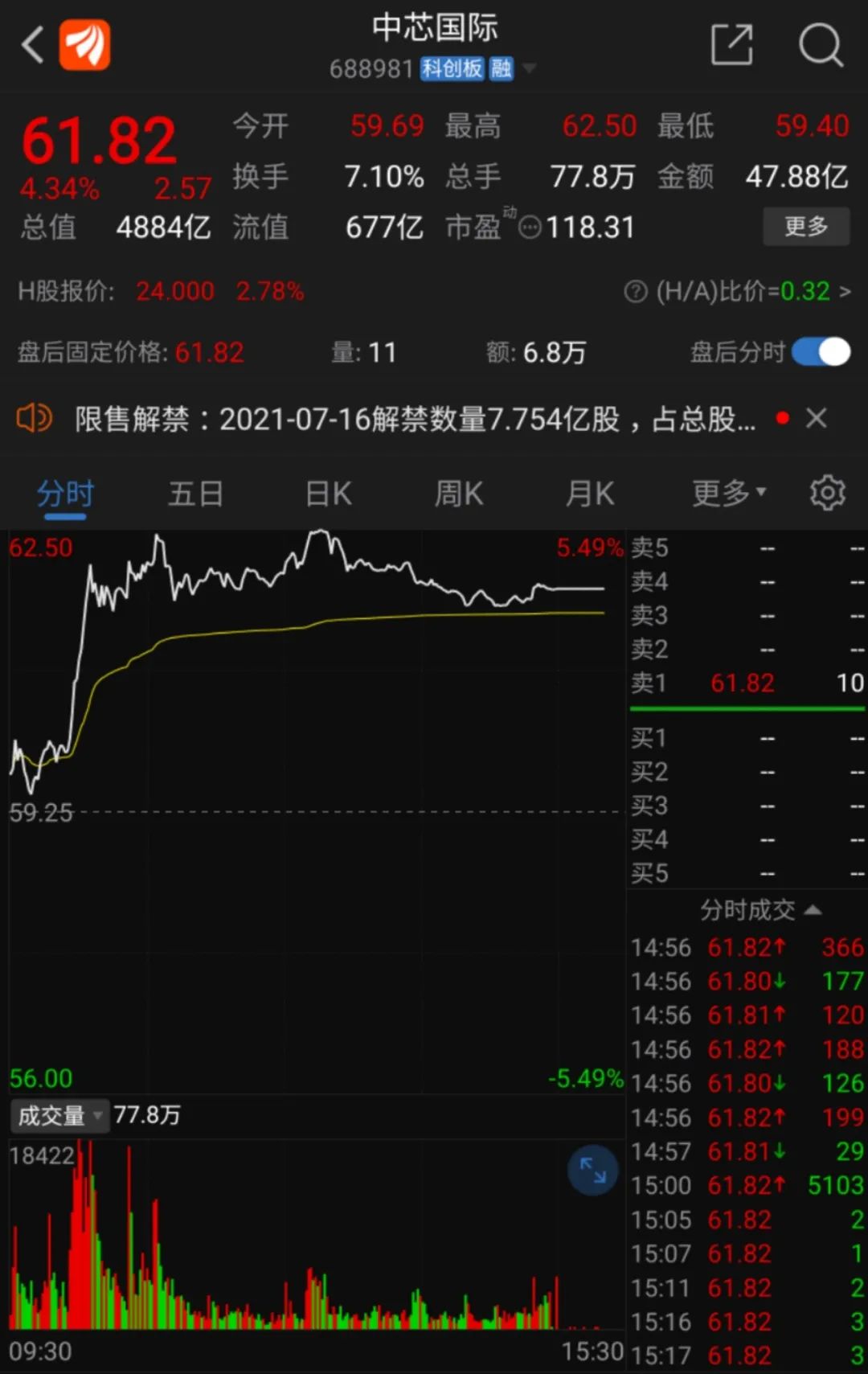

中芯国际(688981.SH)高开高走,盘中涨幅超5%,触及62.5元,创年内新高。截至记者发稿,报61.82元,涨幅4.34%,总市值4884亿元。

市场情绪或由半导体公司近期连续发布的半年度业绩预增报告引发,而根据中芯国际此前在投资者交流会上的表述,上半年业绩有望超预期。

据Wind数据,截至6月20日,已有20家半导体公司公布了半年报,12家公司为预增。其中,明微电子半年报暂拔得头筹,预计实现归母净利润为2.7亿元到3亿元,同比增长832.38%到935.98%。芯源微紧随其后,预计2021年半年度归母净利润为3100万元到4000万元,同比增加398.59%到543.35%左右。

业内人士指出,芯片缺口持续扩大,全球半导体企业积极应对紧缺情况,扩产计划陆续进行且有新增,国际主流半导体设备订单交付期显著拉长。随着全球芯片的产业转移,国产半导体设备及产业链迎来黄金发展时期。

中芯国际股东大会“凡尔赛”称“钱赚不过来”

今年一季度,由于芯片需求旺盛,中芯国际实现营业收入72.92亿元,同比增长13.9%;归属于上市公司股东的净利润10.32亿元,同比增长136.4%;归属于上市公司股东的扣除非经常性损益的净利润6.78亿元,同比增长375.9%。

在5月底举办的投资者交流会上,中芯国际首席财务官高永岗表示,关于二季度的指引是收入预期环比成长17%-19%,毛利率预期在25%-27%之间,主要是因为:

1、市场供需缺口巨大,公司根据业界供求关系的变化,经与客户良好沟通,进行相应合理的价格调整,晶圆单价进一步走强,带动收入成长超出原先预期。

2、产能扩充加上营运效率改善,进一步提升工厂产出,非国际财务报告准则的营运开支预计环比上升,中芯控股公司的非控制方承担的亏损预计环比下降。

根据一季度业绩及二季度指引,中芯国际预计今年上半年公司收入为24亿美元左右,高于原先预期。

高永岗坦言,由于公司被美国政府列入实体清单,在采购美国相关产品和技术时受到限制。公司今年下半年依然面临不确定风险。“今年整个市场是正向发展的,正常情况下,公司本应是延续去年高速成长态势。”

今年2月份,中芯国际给出的全年预期为收入中到高个位数成长,毛利率为10%-20%的中部。就目前公司掌握的信息来看,基于运营连续性不受上述不确定性因素影响,全年收入和毛利率预计将超过2月的预期。但为谨慎起见,公司暂不对下半年及全年业绩预期作出具体范围修正。

在日前的股东大会上,中芯国际联席CEO赵海军谈到了当下行业持续火爆的情形。“中外客户每个产品都很重要,我们目前主要满足战略合作客户的需求,其余需求处于井喷状态,钱是赚不过来的状态。”

谈及原材料、设备、芯片涨价情况,中芯国际表示,公司对于产品价格长短期均有考量,尊重约定。在每一间工厂组建之初,一般大部分产能均与合作伙伴做好了沟通和锁定,公司希望与长期战略客户深度绑定,多出的产能才有议价的可能性。市场波动导致的产品价格变化一般对于新增量能或者冗余量能会有显著的影响。

业内人士预计,现阶段半导体产能在下游需求不断增长,短期产能扩张无法跟上激增的需求的情况下供需格局持续紧张,并且缺芯的持续时间可能超预期;目前产业链景气度持续高涨,除了涨价之外,供需紧张的格局使得几乎所有的半导体产品都面临不同程度上的货期延长,其中成熟制程的需求十分高涨。

A股上半年收官,创指大涨17%,下半年机构集体看好科技股

上半年落下帷幕,A股红盘收官。

6月30日,三大股指集体收涨,沪指涨0.5%,报3591.20点;深成指涨1.08%;创指涨2.08%。

值得一提的是,盘中创业板指数创出年内新高。

回顾上半年,沪指涨3.4%,深成指涨4.78%,创指大涨17.22%,科创50指数大涨14.01%。

其中,上半年,申万一级行业中,涨幅最高的分别是电气设备23.83%、钢铁23.62%、化工21.46%。而跌幅最大的分别是家用电器-15.59%、非银金融-14.71%、国防军工-11.50%。

上半年板块方面,医美概念大涨54.57%,鸿蒙概念大涨37.78%,此外,半导体、眼科医疗、煤化工等板块上半年涨幅约30%,白酒、锂电池、汽车板块涨幅超20%。另一方面,上半年大豆板块跌幅22%,养鸡、猪肉股跌超14%,券商、军工板块跌幅在10%左右。

展望下半年,兴业证券张忆东表示,下半年宏观有惊无险,A股港股都不是熊市,行情震荡可视为风格切换的信号。先进制造业、新消费等领域有价值的成长股以及科创小巨人有望跑赢。张忆东认为,过去数年躺赢的核心资产已不便宜,震荡盘整才能拥抱未来。下半年乃至更长一段时间,基于盈利和估值的匹配度,核心资产将面临震荡分化。

摩根士丹利华鑫基金认为,年初至今经济复苏和充裕的流动性推升了各类资产,发达市场权益跑赢新兴市场。展望后市,盈利的改善仍将是权益市场的主要驱动力,而流动性的供应将由货币政策切换到财政政策,最大的风险也将来自于货币政策转向。从财政政策力度和过往货币转向对各市场的冲击来看,发达市场有望继续跑赢新兴市场。

对于后市,博时基金股票投资部副总经理蔡滨认为,短期市场是比较难判断的,下半年的市场仍然具有不确定性,但市场大概率还是以振荡为主。从估值上看,目前A股整体处于过去十年的偏中高位,过去两年估值修复较多,叠加宏观层面不支持继续大放水,短期估值要继续上涨较难。从盈利层面上,A股上市公司全年盈利增速约在15%左右,同时还存在前高后低的情况。蔡滨表示,长期赛道上,看好消费、医药、科技,科技包括新能源、智能制造以及中国具备比较优势的产业和公司。

上德谷投资董事长赵立松表示,下半年周期股将休息一段时间,主要行情还是集中在一些成长类和低估值的行情。

私募排排网基金经理胡泊预计,下半年指数呈震荡上行趋势,板块轮动较快,关注高质量成长股。下半年建议关注半导体、医疗服务、新能源和人工智能等板块,关注估值合理、现金流健康的高质量成长股的入场机会。

中信证券建议,增配高景气成长制造板块,继续围绕新能源、科技自主可控、国防安全和智能制造四条高景气成长制造主线布局。

缺芯局面下,芯片股业绩确定性强

今年以来,各种缺芯报道铺天盖地,市场人士预计将持续到2022年。随着缺芯的局面在各行业持续蔓延,芯片涨价趋势越来越明确,半导体芯片行业的上市公司业绩的确定性越来越强。

当下进入半年报披露期,半导体行业的业绩也得到兑现。

据近期媒体报道,半导体产品交货周期仍在拉长、价格仍在上涨,缺货潮未见缓解迹:目前各类芯片交货周期普遍在12个月以上,且有继续延长的趋势,同时价格也呈现出普涨趋势。其中,模拟芯片交货周期普遍在18-52周,电源类芯片在8-14周,连接类芯片在16-52周,MCU在26-55周,存储类在12-54周,分立器件在12-55周,PCB在8-30周,被动元器件在12-30周。

就产业链来看,各环节产能紧张继续。

代工环节,晶圆代工厂产能均接近满载。公开报道显示,明年台积电晶圆价格仍可能上涨数个百分点。这从中芯国际此前发布的业绩指引也可管窥一斑,公司预计今年上半年收入为24亿美元左右,高于原先预期。

封测环节在今年年初就出现“爆单”,封测三大龙头长电、通富、华天产能利用率基本维持满载,业内预计业绩有望持续高增长。通富微电公布的业绩预告显然印证了这一点。

设备环节的上涨逻辑则在于上述环节的拉动,全球半导体制造商持续扩产,以满足芯片需求,那么必将带动设备环节出货。只是,目前设备环节国产化率普遍偏低,国产化率较高的设备如刻蚀设备、热处理设备等国产化率也低于20%,光刻设备、PVD/CVD设备、量测设备、清洗设备、离子注入设备、CMP设备国产化率<10%。

材料板块同样得益于国内晶圆厂密集扩产带动。民生证券预计,今年年底中芯国际将扩产1万片12寸、4.5万片8寸月产能,明年扩产4万片12寸成熟制程月产能;华虹12寸月产能从年初的2万片扩至年底的6.5万片,并有望在2022年年中超过8万片。从材料板块来看,主营电子级氢氟酸的材料公司多氟多,上半年预计上半年净利润实现1618%-1936%的增长。

“看好市场上修全年预期。高景气度下,由于产品结构提升、涨价等因素影响,全年利润预期有望好于前期预测,景气度的持续性提供了持续上修预期的动力。站在二季度的时点,随着全球半导体需求持续高涨,供给受到扩产周期的约束在年内难以大规模释放,供不应求的格局有望至少持续到年底,市场有望随着景气度的持续进一步上修半导体板块全年业绩预期,进而带来相关股票的机会。”天风证券电子团队认为。

(声明:文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。)

2021-06-30 18: 13

2021-06-30 18: 06

2021-06-30 18: 05

2021-06-30 18: 01

2021-06-30 17: 10

2021-06-30 13: 29