7月7日召开的国常会释放降准信号,超出市场预期。尽管机构对近期是否降准仍存在明显分歧,但综合考虑当前经济形势,下半年降准次数或不止一次。

本次会议也表明,政策的重心仍在稳经济、保市场主体,而并非市场担忧的通胀,这也有助于引导下半年市场对货币政策走向的预期。

认为近期不会降准者说

预计近期不会降准的机构认为,通胀高点未确认,经济动能尚可,降准信号意义过强,负面影响不容忽视。

中信证券明明分析称,2020年6月份国常会则笼统提及“综合运用降准、再贷款等工具”后,降准政策并未落地。本次国常会“适时运用降准等货币政策工具”可能更倾向于降低企业综合融资成本的货币政策工具的笼统表述,并不意味着一定会有政策落地。

广发宏观郭磊团队表示,本次会议关于“降准”的表达超市场预期,降准是否会落地以及何时落地存在不确定性。

方正证券周君芝指出,降准释放流动性规模有限,然而信号意义过强,没有必要用启用降准置换下半年MLF到期量。今年下半年约有4万亿MLF到期,2次降准释放的流动性也仅约1.7万亿。

认为近期会降准者说

预计近期降准将实施的机构认为,通胀拐点将至,降准空间存在;随着地产、基建、出口增速的逐渐放缓,经济下行压力已不容忽视,中小企业经营仍困难,降准势在必行。

上海证券陈彦利表示,2020年的降准未有实施,因经济快速走出疫情阴影,过于宽松政策的负面效应开始显现。国常会时隔一年再提降准,仅仅是虚晃一枪的概率较低。根据以往的规律,或许最快将于周五交易时间后见到正式的降准公告。

太平洋证券陈曦表示,本次国务院定调降准,大概率在一周内实行,定向降准很可能是普惠金融定向降准。回顾来看,央行2018年1月25日首度开展普惠金融定向降准考核,释放流动性3000亿;2019年则是1月25日考核,释放流动性2500亿。2020年则是3月16日考核。今年监管部门一直没有公布普惠金融定向降准考核的消息。

中国银行研究院称,考虑到疫情时期中小微企业受到冲击较大,整体经营仍然较为脆弱,需要继续采取措施进行帮扶;预计降准将以定向降准为主,大概率会采取对冲式操作,7月中旬将有4000亿元MLF到期,降准置换到期的MLF,在确保流动性总量稳定基础上,更好实现“精准 滴灌”的效果。

下半年降准或不止一次

本次国常会其实把降准方式讲的很直白,“针对大宗商品价格上涨对企业生产经营的影响,要在坚持不搞大水漫灌的基础上,保持货币政策稳定性、增强有效性,适时运用降准等货币政策工具,进一步加强金融对实体经济特别是中小微企业的支持,促进综合融资成本稳中有降。”

基本否了全面降准。上游大宗商品涨价压缩了中下游企业的利润空间,有必要给予实体经济支持,但是不能“大水漫灌”,基本否定了全面降准,因为全面降准会改变货币乘数,这个大招暂时不需用。

促进综合融资成本稳中有降。2021年3月政府工作报告曾定下目标:推动实际贷款利率进一步降低,务必做到小微企业融资更便利、综合融资成本稳中有降。“务必”两个字可以看出降低实体经济、特别是中小微融资成本是下了决心的,下半年需要见成效。

但是,2021年3月企业贷款加权平均利率较2020年12月小幅上升2bp至4.63%,温州民间融资综合利率也维持在14%以上,未见下降趋势。所以政策出手的紧迫性提升,既6月中旬存款利率改革之后,7月定向降准概率很高。

如前面机构所分析,定向降准有两个选项:普惠金融定向降准、降准置换MLF。从当前形势看,实施起来不是二选一,而更可能是两者都要上。

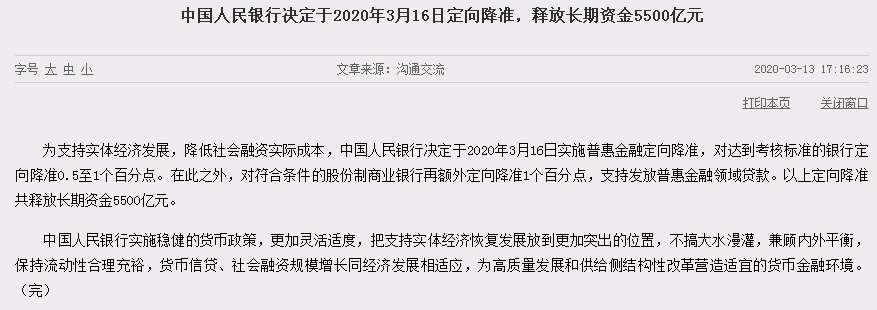

“普惠金融定向降准动态考核”属于储备政策,因为上半年经济增长势头强劲,没有按照惯例在年初实施。下半年稳增长、降成本需求凸显,应该近期会落实。2020年3月实施的普惠金融定向降准释放资金是前两年的总和,达到5500亿元,今年也有增量可能。

定向降准置换MLF。下半年有4.15万亿元MLF到期,如果到期自然回笼资金,收紧信号过于强烈;到期等量续作MLF,银行负债端成本没有起到缓解作用(当前MLF一年期利率2.95%),不利于带动企业综合融资成本下降。所以,降准置换MLF可能性较大。

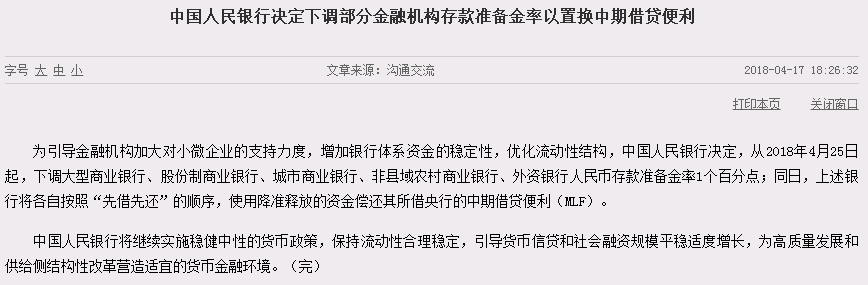

事实上,央行2018年就曾多次实施降准置换MLF。2018年4月17日,央行公告,决定下调部分金融机构存款准备金率以置换中期借贷便利。此后的10月份还公布过一次。

2018年4月25日实施当日,央行进一步解释称,降准置换MLF属于两种流动性调节工具的替代,在与4月中下旬企业缴税形成对冲后,银行体系流动性的总量基本没有变化,稳健中性货币政策取向保持不变。同时,降准置换MLF有利于优化流动性结构,引导金融机构增加小微企业贷款投放,适当降低小微企业融资成本。

当前宏观经济面临的需求与2018年类似,但是操作手法上可能会更加精准,也不是全面放松。

从降准对资本市场影响看,任泽平认为,中期利好股市。股市反映货币预期,本次国常会提及降准,提振投资者信心。后续落地对股市的影响,取决于释放资金体量和传导机制,如果释放的流动性有限,叠加监管对场外配资和杠杆率监管较严,将对股市估值提升有限。

中期利好债市。本次降准预期明显缓解了市场对地方债供给与MLF到期的双重压力,以降准的确定性消除了未来资金供给压力的不确定性,10年期国债活跃券200016收益率下行近10个基点,报3.02%,创近半年新低。

缓解汇率升值预期。中美经济周期错位导致货币政策相左,此时选择宽松的货币政策,有望缓解人民币升值压力,符合我国维稳的政策目的。

2021-07-09 15: 44

2021-07-09 14: 46

2021-07-09 14: 09

2021-07-09 12: 39

2021-07-09 13: 13

2021-07-09 08: 30