2021证券业分类评价工作开启,券商自评加分抢先看!

每年7月中旬,证监会将公布最新的券商分类自评结果。在历经公司自评、证监局初审、证监会机构部复核、专家评审会审议等一系列程序后,最终将公布券商分类评价结果。

去年由于疫情,分类评价工作有所延缓,但是券商中国记者此前获悉,今年的分类评价工作已经展开,券商已经于6月下旬上交了分类评价的自评表。

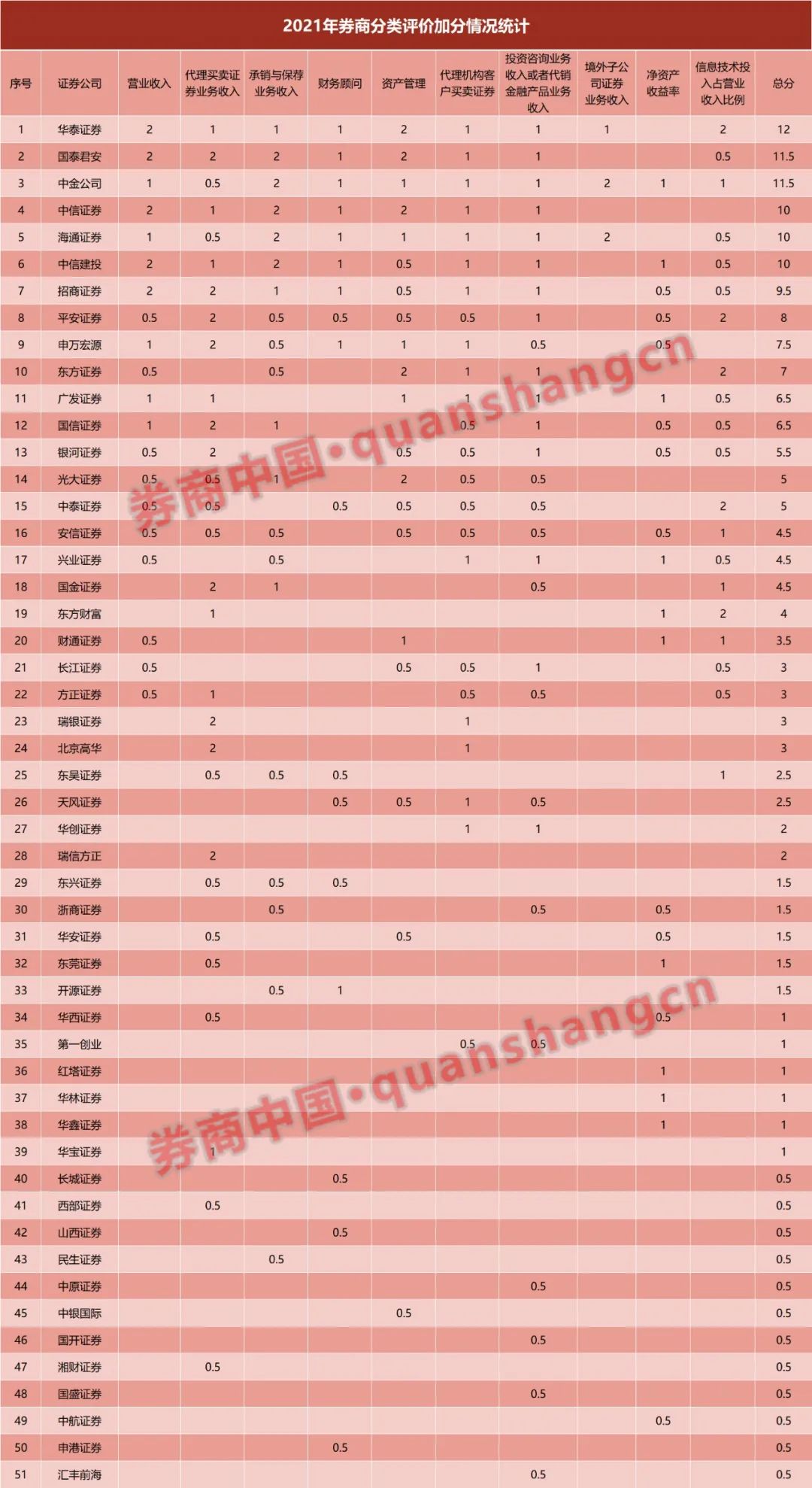

券商中国根据2021年证券公司分类评价工作底稿、中证协此前公布的《证券公司2020年经营业绩指标排名情况》以及证监会2020年最新修改的《证券公司分类监管规定》等文件,对今年券商经营中的主要加分项进行了统计。

根据统计,以经营数据为主的统计中,共有6家券商获得10分以上的加分,另外有至少28家券商在脱贫攻坚等社会责任履行方面可以获得至少1分的加分。

头部券商竞争激烈

根据券商中国记者了解到的相关信息,2021年证券公司分类评价A、B、C三大类别公司的比例原则上分别为50%、40%、10%。

根据此前中证协发布的证券公司2020年经营业绩指标排名情况,共有102家券商可能参评,以50%比例计算,A类券商有望增加至51家。与之相对,2020年共有47家券商被评为A类,占比47.86%。

2021年证券公司分类评价工作底稿中证券公司加分项自评共有17大项,由于部分内容公开信息难以获取,最终券商中国记者统计了10项经营相关的基础信息。

10项指标包括,营业收入、代理买卖证券业务收入、承销与保荐业务收入、财务顾问业务收入、资产管理业务收入、代理机构客户买卖证券业务收入、投资咨询业务收入或代销金融金融产品业务收入、境外子公司证券业务收入、净资产收益率、信息技术投入占营业收入比例等。

从加分情况来看,纳入统计的102家券商中,总计有51家券商获得了加分,头部券商依然有绝对优势,华泰证券10项累计获得加分12分,国泰君安和中金公司都获得了11.5分,中信证券、海通证券和中信建投分别获得10分。

分项来看,中金公司在10项指标中都获得了加分,是唯一一家的“大满贯”。公司最强势的投行业务和海外子公司业务都获得了2分的上限加分,也体现出了公司的竞争优势。

华泰证券获得9项加分,其中营业收入、资产管理业务收入和信息技术投入占营业收入比例三项获得了最高的2分,华泰证券近些年一直在金融科技上面大手笔投入,在分类评价中也享受到了投入的成果。

不过,华泰证券的净资产收益率没有进入行业前20,所以在净资产收益率上没有获得加分。

中信证券在境外子公司证券业务收入、净资产收益率、和信息技术投入占营业收入的比例三个指标上都没有获得加分,最终仅获得了10分的加分。

注1:本文所统计的加分数据为记者根据计分方法和公开数据计算,仅为行业提供参考,与证券公司最终实际加分数据可能存在出入,请以官方披露结果为准。

注2:扣分项目对市场竞争力指标的影响未计入。

中小券商差异竞争

近两年来,为了更加科学系统评价券商的经营质量、经营能力等,分类评价的指标也进行了一些修改完善,绝对值指标的考核在相对减少,相对值指标在增加,这也给一个规模较小,但是业务具有特色的券商提供了更多的加分机会。

比如,代理买卖证券业务的指标统计中,证券公司上一年度代理买卖证券业务收入位于行业前5名、前10名、前20名的,分别加2分、1分、0.5分,或者上一年度营业部平均代理买卖证券业务收入位于行业前5名、前10名、前20名的,分别加2分、1分、0.5分,前述两项按孰高分值加分。

也就是说,一些规模较大的券商,或者一些营业部较少但是单个营业部该项收入较高的券商,都获得了加分机会。

在此项评价中,北京高华、平安证券、瑞信方正、瑞银证券、国金证券几家都获得了2分的加分,但是其业务收入规模都相当有限,只有平安证券上一年度代理买卖证券业务收入达到了113208万元,排名行业第10。

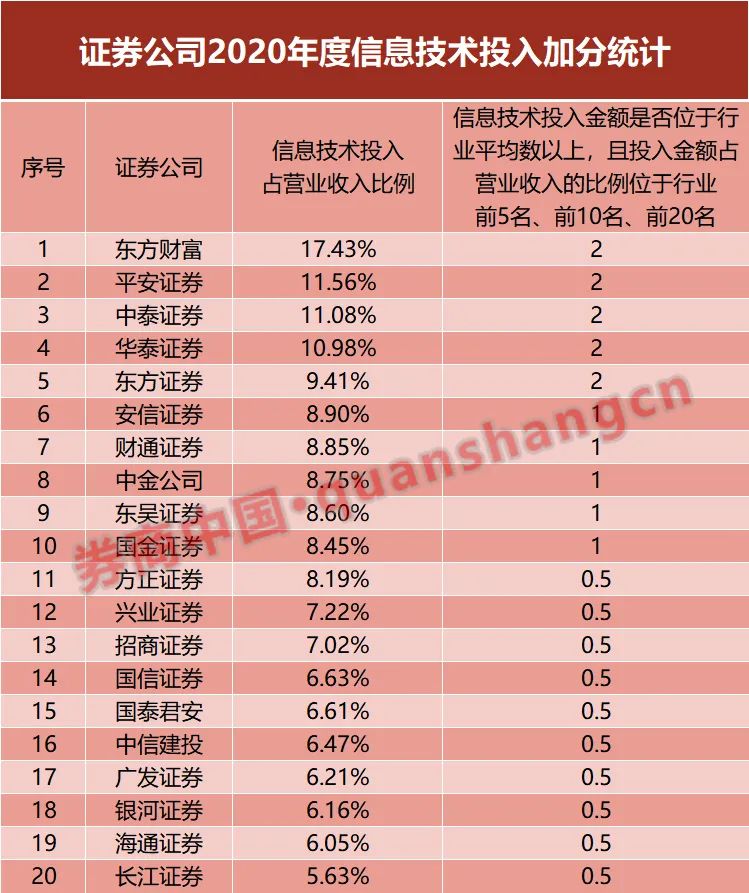

信息技术投入内容做了进一步细化,增加了投入占营业收入占比等指标。证券公司信息技术投入金额位于行业平均数以上,且投入金额占营业收入的比例位于行业前5名、前10名、前20名的,分别加2分、1分、0.5分。

因此,一些投入绝对值相对偏低,但是投入金额占营业收入比例较高的公司也获得了很好的加分。获得2分加分的券商分别为、东方财富、平安证券、中泰证券、华泰证券和东方证券。从数据上来看,除了华泰证券,获得2分加分券商的资产总量都没有进入行业前10。中信证券、申万证券等虽然投入金额不少,但是占比偏低,反而没有获得加分。

一些券商依赖强势业务也拿到了一些分数,比如统计中开源证券获得了1.5分的加分,分别是承销与保荐业务收入和财务顾问业务收入,二者都依赖于开源证券的投行部门。

中小券商更会赚钱

从营收和净利润规模上来看,头部券商都是有绝对的优势,但是从赚钱的效率上来看,中小券商表现更好。

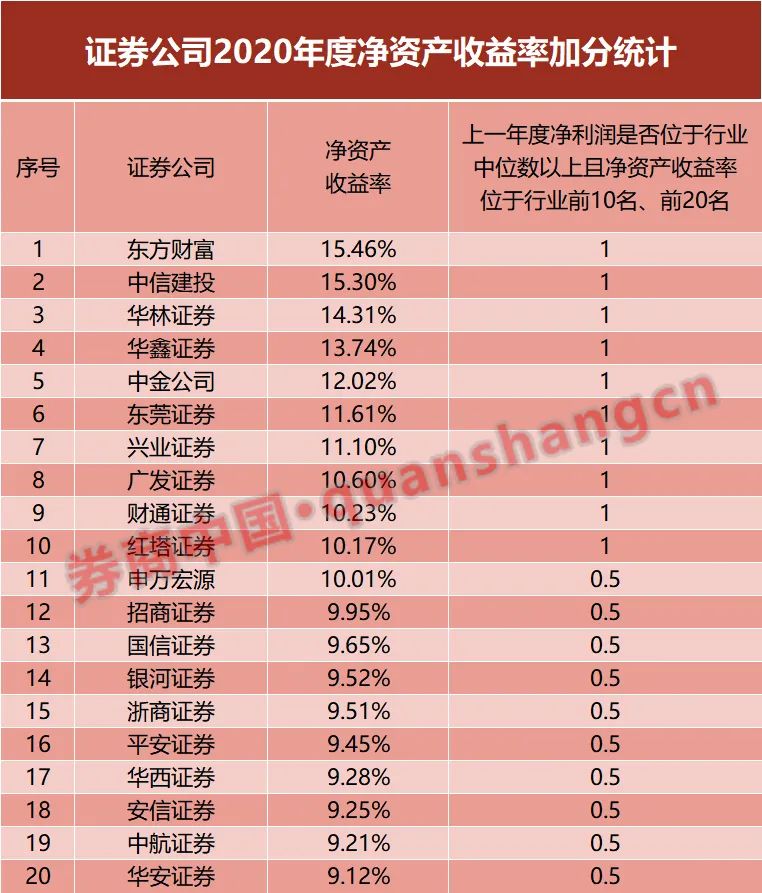

这两年,券商的净资产收益率水平整体偏低一直是行业关注的问题。根据《证券公司分类监管规定》,证券公司上一年度净利润位于行业中位数以上,且净资产收益率位于行业前 10 名、前20名的,分别加1分、0.5分。

该项指标等于“净利润/[(期初净资产+期末净资产)/2]”,数据口径为合并口径下归属于母公司股东的净利润和净资产。

东方财富的净资产收益率达到15.46%,位于行业第一,紧随其后的是中信建投的15.30%。另外,华林证券的净资产收益率达到了14.31%,位列行业第三。

今年该项目获得加分的公司多为中小券商,比如华林证券、华鑫证券、东莞证券、红塔证券都获得了1分的加分。

净资产收益率超过10%的公司中,广发证券、中金公司和中信建投的总资产进入了行业前10名。

扶贫攻坚:共计有28家券商至少获得1分加分

今年的券商分类评价加分项目中,服务脱贫攻坚等社会责任履行情况、证券公司服务新三板改革情况、证券公司支持引入中长期资金情况以及服务民企纾困、支持民企发展情况等都纳入其中。

根据中国证券业协会发布的2020年度证券公司脱贫攻坚等社会责任履行情况专项数据,券商中国记者对券商在扶贫攻坚上的加分情况进行了单独统计。此项加分没有计入10项经营业绩相关的加分总表中,考虑扶贫等数据之后,券商自评总分会相应增加。

证券公司服务新三板改革情况等其他指标因为没有公开数据而没有纳入统计。

根据券商中国记者了解到的《2020年证券公司脱贫攻坚等社会责任履行情况专项评价指标》,今年券商扶贫总计设置了“一司一县”结对帮扶、“一县一企”产业扶贫、公益扶贫、所获奖励、其他等5大类,总计包含8个具体指标。就今年情况来看,该指标至少有26家券商可获得1分。

“一司一县”结对帮扶统计的是报协会发布的结对帮扶且为持续帮扶状态的国家级贫困县数量。持续帮扶状态是指结对帮扶后,在帮扶县域开展实质性帮扶行动,包括产业扶贫、智力扶贫、消费扶贫、公益扶贫、就业扶贫、派驻挂职干部、招商引资及其他具有实质性帮扶效果的扶贫项目等,并至少开展三项帮扶行动。该项指标加分标准是0.1 分/个,最高 0.3 分,未开展实质性帮扶行动的,不予加分。

服务贫困地区企业首次公开发行股票并上市0.5 分/个,推荐贫困地区企业在全国中小企业股份转让系统挂牌0.05 分/个,最高 0.3 分。

通过其他方式服务贫困地区企业融资统计的是融资金额,1-10 名可以加0.5分,11-20名加0.3分,21-50名加0.2分。

公益性投入情况统计的是公益性支出金额在500万元以上的证券公司公益性支出/营业收入排名情况及公益性支出排名情况。分值以两项排名中较高者为准;若两项排名存在区间重合的,则不重复加分。

在“公益性支出”排名为较高者时,证券公司需同时满足“公益性支出/营业收入”排名达到行业中位数以上的条件,否则以“公益性支出/营业收入”排名为准。

在这一项中,部分大型券商虽然公益支出额度较高,但是营业收入占比偏低,最终加分相对较低甚至没有获得加分。

服务其他国家战略情况统计了绿色债券(含资产证券化产品)及创新创业公司债已发行总金额和地方政府债券实际中标金额。

此外,纳入统计的指标中,扶贫工作获得国家奖励或肯定需要以国家级部门颁发的证书、发布的文件为准。公益扶贫重的帮助建档立卡贫困户脱贫情况以贫困县相关政府部门开具的证明材料中的数据为准。受限于公开信息,这两项没有纳入统计范围。

值得注意的是,脱贫攻坚等社会责任履行情况的加分最高为1分,所以超过1分的公司最终以1分计入。

2021-07-14 09: 50

2021-07-14 09: 46

2021-07-14 09: 43

2021-07-14 09: 12

2021-07-13 20: 47

2021-07-13 08: 23